是个别现象还是冰山一角?

2011年06月30日 04:18 来源:大洋网-广州日报

|

|

|

地方融资平台贷款风险露出水面

财经深读

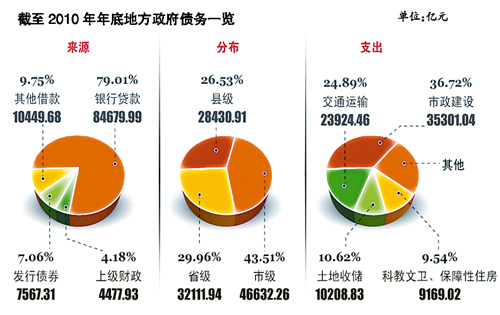

地方融资平台贷款风险正露出水面。继云南省公路开发投资有限公司爆出无法偿还银行债务后,昨日又有消息称,上海市政府辖下一家从事地产和公路建设的城投公司,从本月开始无法偿还银行流动贷款。虽然上海市政府立即对此进行否认,但昨日银行股仍然大跌。据国家审计署的统计,截至2010年年底,地方政府债务余额总计10万亿元左右。目前爆出的问题只是个别现象,还是冰山一角?

文/表 记者方利平、刘新宇、王亮、陈海玲

风险露头

上海否认存在

融资平台问题

近日有消息称上海一家城市投资公司已无力偿还银行贷款。上海市有关部门昨天回应称,该公司将流动贷款转为固定贷款,属于正常的业务调整。该城投公司财务状况也十分健康,报道严重失实。上海目前各级政府的融资平台一切正常,运作良好。

然而,回应并不能打消市场对地方政府融资平台风险的担忧。

今年4月,云南省公路开发投资有限公司(下称滇公路)向债权银行发函,表示“即日起,只付息不还本”。该公司在建行、国开行、工行等十几家银行贷款余额近千亿元。“外界对融资平台的担忧一夜间变成了现实”。6月,瑞信香港的分析报告称,中国的金融风险已开始“着陆”,对中国银行的评级由“增持”改为“减持”。

国家审计署数据显示,截至2010年年底,地方政府性债务余额107174.91亿元,约占2010年GDP(国内生产总值)的四分之一,约为2010年财政收入的1.3倍。按国际惯例,政府的债务余额应低于GDP总额的20%,上述近11万亿元的这一数据,无疑存在隐患。而三年前地方融资平台债务余额只有1.5万亿元。

据审计署的报告,全国地方政府性债务中承诺用土地出让收入作为偿债来源的达2.5万亿元,其中逾50%将在2011~2013年到期,偿债期限过于集中带来的潜在风险不容忽视。

专家评估

地方债务还在扩大

对地方政府融资平台风险的评估,经济学界分歧较大。

北大国家发展研究院经济学教授黄益平昨天表示:“也许需要花十年甚至更长的时间来消化这些投资/债务。”中欧工商学院许小年教授认为,十余万亿的地方政府债务随着发改委允许地方政府发债建保障房将继续膨胀。债务危机被推迟,但不会因此消失,而是以更大的规模爆发。

也有声音对地方债务平台的还债能力表示放心。审计署全国地方政府性债务审计工作领导小组办公室副主任陈尘肇称,“从审计结果看,至2010年年底,省、市、县三级地方政府负有偿还责任的债务率,即负有偿还责任的债务余额与地方政府综合财力的比率为52.25%。如果按地方政府负有担保责任的债务全部转化为政府偿债责任计算,债务率为70.45%。总体看,我国地方政府性债务负担尚未超出其偿债能力。”

“即便将来出现最极端的结果,即审计署此次公布的10万多亿元债务全都成为坏账,以中国目前的财政实力来说,风险也是可控的。”兴业银行资深经济学家鲁政委说。“更何况,目前中国财政收入每年还在以20%的速度递增。”鲁政委称。汇丰银行也认为,10.7万亿元的地方债规模并没有之前市场估计得那么大,风险可控。

此外,在鲁政委看来,由于地方政府掌握大量国有企业资源,如果对其施加严厉的偿贷约束,这些地方政府可通过转让部分行业的地方国企,退出一些市场化程度较高的竞争性领域,这正好符合国家要求国企适当地退出部分领域的要求,促进国企改革。

广东融资平台

总体质量较好

“地方融资平台出现一些问题我认为都是正常的现象,都还只是个例”,昨日,一位接近监管层的核心人士这样向记者描述他对地方融资平台的风险认识。

整体而言,广东的地方融资平台质量“还是比较好的”,这一方面是因为广东不少地市都有雄厚的财力支撑,如广东地方融资平台项目较为集中的广州、佛山和东莞等地,都是财政收入较为乐观的地区,另一方面也与广东的地方融资平台业务开展较早有关。

他透露,到目前为止,还没有看到广东地区哪个地方融资平台出现风险的苗头,“但这并不代表完全没有风险,广东也是有可能会出风险个案的”,这要求银行业及早进行摸查和排除,特别是在财力较为薄弱的地区,出现风险的可能性更大。

在广东,国开行和建设银行的地方融资平台业务量相对较大一些。

地方债风险影响1

城商行风险敞口较大

昨日国际评级机构标准普尔将中国银行业资产质量评级展望下调至“负面”,凸显了不良债务可能令中国公共财政紧张的担忧。美银美林证券的最新报告认为,中国银行业的“资产负债表外资产”风险很大程度上跟地方融资平台相关。如果部分表外信贷纳入银行表内,银行资本充足率将降低0.5%,对银行稳定运行形成相当的挑战。

记者了解到,目前除国有大型银行外,中小城商银行业内也蕴藏着庞大的潜在地方融资平台风险。由于城商银行跟地方政府合作密切,平台贷款往往成为其主要的利润增长点。

作为全国城商行龙头,北京银行的前十大客户构成反映了平台贷与房贷在城商行中的核心地位。除北京市土地整理储备中心和北京市土地整理储备中心朝阳分中心,其大客户还包括铁道部、北京市公联公路联络线有限责任公司和唐山曹妃甸基础设施建设投资有限公司,5家贷款公司余额总计98.63亿元。

徽商银行年报显示,其第一大客户是安徽省投资集团,排名第二到第六的客户也均为平台公司。

银监会日前已要求商业银行对中长期贷款相关风险资产与涉及地方政府平台的低评级贷款拨备覆盖率提高到150%的水平。这使得拨贷比较低的银行如兴业银行与深圳发展银行等机构产生资本金压力。

瑞穗证券中国区首席经济学家沈建光对本报记者表示,地方市政项目融资应当发挥市场机制而不是采用“行政”方式。目前比较可行的解决方式是通过地方政府自主发债。

地方债风险影响2

个人投资者或受拖累

城投公司拖债,受冲击的不仅是银行,个人投资者也可能受到波及。

根据益普财富的统计数据,自去年1月1日~今年6月29日,市场共发行3661款集合信托产品,其中199款投向了基础设施建设,占比为5.4%。而根据本报记者的观察,去年和前年银行发行的银信合作产品,则大部分投向了地方基础建设。

西南财经大学信托与理财研究所研究院赵杨表示,截至目前,尚未发现有信托理财产品受地方政府债务拖累而出现亏损的情况。因为涉及到个人投资者,影响会非常恶劣,而信托公司目前承受风险的能力非常弱,承受不起这种风险。他表示,投资地方政府融资平台的集合信托产品,一般会采取以财政收入还债的承诺,结合以土地抵押的形式发行,即使财政还不了钱,也会以出让质押土地来还钱,目前地价并未大幅下降,因此投资者收益基本可以保证。

不过他提醒,信托理财产品投资的市政项目,一般都是交通建设等项目,短期盈利能力并不强,靠项目收入还债的可能性较小,主要靠地方政府信用来筹资,目前买信托产品要特别谨慎。

| 分享到: |

滚动新闻其他文章

- 2011-06-30 04:18:07证监会放行 “平深恋”收官

- 2011-06-30 04:18:07中铁建近42亿亏损国家埋单

- 2011-06-30 04:18:06专访中国达能饮料总裁庞雅克:将在中国贯穿全球本地化战略

- 2011-06-30 04:18:06美出口管制新规继续歧视中国

- 2011-06-30 04:16:02济南“县域股”打响上市第一枪

- 2011-06-30 04:14:41上海紧急辟谣地方债还贷危机

- 2011-06-30 04:14:41招行广州分行开展信用记录关爱日活动

- 2011-06-30 04:14:41比亚迪上市前先“自贬”

大洋网-广州日报其他文章

- 2011-06-30 04:18:07证监会放行 “平深恋”收官

- 2011-06-30 04:18:07中铁建近42亿亏损国家埋单

- 2011-06-30 04:18:06专访中国达能饮料总裁庞雅克:将在中国贯穿全球本地化战略

- 2011-06-30 04:18:06美出口管制新规继续歧视中国

- 2011-06-30 04:12:16空客:中国向空客订购88架A320

- 2011-06-30 04:12:15比亚迪今日登陆中小板 上市前净利巨幅下滑84.35%

- 2011-06-30 04:12:15讣告

- 2011-06-30 04:12:14央行今发200亿央票