广州银行高价叫卖19.99%股份 三机构竞争境外战投

http://msn.finance.sina.com.cn 2011-08-12 08:15 来源: 中国网

|

中国经济网北京8月10日讯 (林磊) 昨日,广州银行在重庆联合产权交易所挂牌转让其19.99%股份,公告中要求“拟征集一家符合要求的境外战略投资者”,转让价格不低于46.47亿元人民币或等值美元。

入股5年内不转让

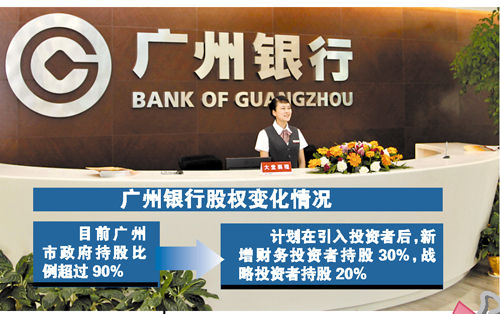

广州银行股份有限公司成立于1996年,是由广州市政府控股的股份制商业银行。目前,前两大股东广州国际控股集团有限公司和广州市广永国有资产经营有限公司共持有其90.15%股份。截止2010年末总资产达到1671.46亿元。今年上半年的财报显示,净利润5.97亿元,但与去年实现净利润18.8亿元相比盈利增长显现乏力。

在公告中,广州银行为境外战略投资者开出了详细的受让条件,包括必须最近1年年末总资产原则上不少于100亿美元,且最近2个会计年度连续盈利;国际评级机构最近2年对其给出的长期信用评级为良好;资本充足率应达到其注册地银行业资本充足率平均水平且不低于8%;所在国(地区)经济状况良好。但受让方不包括非银行金融机构,不允许联合受让。同时还强调,“境外金融机构作为战略投资者入股股份制商业银行应当遵循长期持股、优化治理、业务合作、竞争回避的原则。”

对主要股东,广州银行要求同一股东入股同质银行业金融机构不超过2家,如取得控股权只能投(或保留)一家。并应出具与其他关联企业情况、与其他股东的关联关系及其参股其他金融机构情况的说明,且主要股东包括战略投资者持股比例一般不超过20%。还要求主要股东出具正式的书面承诺,包括:承诺不谋求优于其他股东的关联交易;不干预银行的日常经营事务;承诺自股份交割之日起5年内不转让所持银行股份,到期转让股份及战略投资者的股东资格应取得监管部门的同意;承诺持续补充资本;承诺不向银行施加不当的指标压力。公告透露广州银行将优先考虑曾与国内商业银行成功开展战略合作的投资者。

与转让相关其他条件中还要求,意向受让方在被确定受让资格后的3个工作日内,就此次转让项目的交易保证金人民币23233.19万元或等值美元汇至重庆联合产权交易所指定的结算账户(以到帐为准)。

市场转让价颇高

对广州银行来说,引入战略投资者直接目的是为了稀释政府持股比例,优化股权结构,为上市作预备。去年,该行明确提出在2013年前争取上市的目标。广州银行董事会办公室人士称,广州银行无论是资产的规模、质量还是所处城市的地位,都处于前列,没有不上市的理由。

2009年广州市政府通过政府平台公司现金置换出广州银行历史包袱,以使广州银行轻装上阵,并加大不良资产清收力度。此举改变了广州银行的资产质量。此前广州市政府亦将控制的部分股份转让给财务投资者,以优化广州银行的股权结构。依据广州银行当时公告,转让底价为2.68元/股,最终的转让价钱经过询价方式确定,单一财务投资者认购下限为500万股,下限为8.3亿股,即最高不超越总股本的11%。

据知情人士透露,从当时财务投资者初步报出的价钱来看,广州本地企业出价不如外地企业高,显得相对保守。“很多广州企业报价为底价2.68元/股,而外地企业报出3元出头的价钱。”而出价较高的多为中小投资者,大企业报价较低。但因广州银行身处广州,因此财务投资者以广州外乡企业为主,这种状况或全体拉低股权转让价。

相比于此次引入境外战投每股转让价约2.8元的价格,有业内人士评价认为,就目前而言这一报价在一级市场颇高。因为参照规模与之接近的南京银行,目前二级市场市值才240亿人民币。

广州当地媒体曾报道,去年9月初,法国大众储蓄银行已派出高管和普华永道等一批专业机构共10多人进入广州银行开展尽职调查。同年11月份,来自加拿大丰业银行的一支40多人的队伍,进驻广州银行进行尽职调查。此外,台湾富邦金控近来也有消息称有意入股。据业内人士猜测,上述三家机构可能是最有力的竞争者。