央行重修《外商投资项目管理办法》金管局预计人民币FDI年底成行秦伟

http://msn.finance.sina.com.cn 2011-08-23 09:25 来源: 21世纪经济报道

|

见习记者 秦伟 香港报道

国务院副总理李克强上周访港,宣布允许以人民币境外合格机构投资者(RQFII)方式投资境内证券市场、境外企业以人民币到境内直接投资(FDI)等一系列措施,为香港市场的人民币提供更多回流渠道。

此前,香港流通的人民币无法自由回流到内地,仅有境外央行、港澳清算行、境外参加行等三类境外机构开通了投资内地银行间债市的试点,其他资金只能存放于香港银行或投资于债券等有限的人民币金融产品,而香港市场息率偏低则一直限制了在港人民币的市场规模。

8月22日的记者会上,香港金融管理局(下称“金管局”)对李克强访港期间给出的一系列金融“优惠”措施做出进一步解释。

人民币FDI年底成行

金管局副总裁彭醒棠表示,预计人民币FDI可以在今年底前推出, “我们已经和人行谈过,人行说需要修改《外商投资项目管理办法》,要走这个程序。”

“很多企业都和我们接触过,说他们很有意愿做人民币FDI。”彭醒棠表示,由于在香港的融资成本相对低很多,市场需求相当大。

事实上,自2010年开始,内地有关部门已经以个案试点方式对人民币的FDI进行审批,但一直没有建立起固定的细则。金管局认为,此次修订《外商投资项目管理办法》,将会提高审批准则和程序的确定性,大大增加外商使用人民币进行直接投资并以人民币在香港筹资的意愿,预计香港银行贷款需求将会增加。

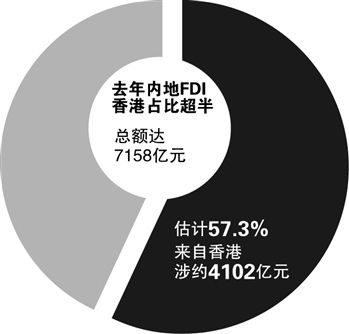

金管局相关数据显示,去年全年内地FDI总额达到人民币7158亿元,其中57.3%来自香港,约为4012亿元。今年上半年,香港人民币贷款已达109.8亿元,与去年全年17.5亿元相比,已增加超过5倍。

“厘清《外商投资项目管理办法》的准则及程序,企业可根据自身状况,估计申请所需的时间及机会。”彭醒棠指出,美元FDI已实行多年,此次修订应该也会参考外币FDI。

至于审批程序上,彭醒棠表示,修订后的《外商投资项目管理办法》在审批上仍将根据个案情况而定,总体而言,新《办法》只是在FDI币种工具中增加人民币,因此会重点修改币种使用的相关条例。

人民币直接投资渠道的进一步开通,将会扩大香港人民币资金的出路,同时,香港的低集资成本也将吸引更多内地企业和金融机构来港发行人民币债券。

2007年至今,在港发行的人民币债券总额达1234亿元,而今年前7个月的发行总额高达496亿元,已经超过去年全年的发行额。但今年以来并无内地金融机构参与发债,不过彭醒棠表示,相信随着中央表明支持内地企业(包括金融机构)继续来港发行人民币债券之后,将有更多内地企业来港。

彭醒棠预计,加上财政部将发行的200亿元国债,今年在港发行的人民币债券总额可能超过1000亿元。他同时指出,财政部将在香港发行人民币债券作为一项长期政策,不仅加深人民币债券市场的深度,也能为该市场提供标准利率,供其他企业发债做参考。

对于RQFII,彭醒棠解释指出,由于RQFII为新措施,即使以往具有QFII配额的企业,仍需要重新申请新的配额。他同时透露,金管局方面已经有投资内地银行同业间债市的配额,因此无须再申请有关配额,可以先行于其他企业。不过,金管局现时暂无计划通过申请RQFII的配额投资内地证券市场。

港资银行受益

除人民币FDI外,李克强副总理还表示将开展外资银行以人民币增资试点。

在现行安排下,外资银行(包括香港银行)向内地的子行注资时,在获得相关批准后需要以外币汇入内地,并且在得到进一步的核准后才能够把资金结汇成人民币在当地使用。

而香港银行获准以人民币为内地子行注资后,将有利于其避免回来风险,帮助其优化内地子行的资本结构。

目前共有13家港资银行在内地经营,其中8家已注册成法人银行。彭醒棠指出,这8家银行将可受惠,不过,人民币增资属于一般性增加资本的行为,与涉及实体经济项目的FDI不同,因而,相关增资并不会纳入人民币FDI范畴。

此外,支持港资银行于广东省以异地支行形式增设分行,也将帮助银行节省成本。

目前,根据内地有关规定,开设分行的最低营运资金要求为1亿-3亿元,但支行则只需1000万元。“CEPA补充协议六”即已提出,允许香港银行在广东省设立异地支行的措施,自2009年10月生效以来,已经有4家香港银行在广东省开立了共12家异地支行。而允许内地港资银行参与共同基金销售业务,也将进一步扩大其业务范围。