母公司再输血华润置地 300亿销售目标可期张晓玲;郑苏扬

http://msn.finance.sina.com.cn 2011-08-25 09:25 来源: 21世纪经济报道

|

|

本报记者张晓玲

实习记者郑苏扬深圳报道

8月19日,华润置地(HK.1109)以70.025亿元向母公司华润集团收购南京、常州、无锡及郑州四幅地块。人们关注的是,母公司的输血行为,是否能提振华润置地上半年不甚乐观的业绩?今年融资200余亿港币,净负债率飙升的华润置地,下半年能否加快资产周转?

华润置地主席王印于中期业绩会上表示,收购价较物业市值折让6.4%,涉及新增土地储备245万平方米。该公司将以14.07亿元现金及发行4.38亿股新股支付,每股为12.8元,华润集团将以相同股价向华润置地合资格小数股东回拨配发华润置地股票。

8月22日,中房信·克而瑞分析师崔琳称,通过母公司购买土地并进行前期管理,待项目相对成熟再注入上市公司,是近年来华润集团支持华润置地的一贯方式。

2006年,华润置地以27.33亿港元向华润集团购入北京和成都两个项目;2008年,华润置地再次收购母公司旗下北京、武汉、重庆、沈阳及大连等地的6个项目。

消息人士向记者透露,华润集团旗下深国投商业物业,也有可能陆续注入华润置地,如此次收购的印象城,就是深国投旗下商业地产品牌。

崔琳认为,这种通过母公司拿地、择机注入上市公司的模式,不仅突破了港股上市的华润置地在内地拿地的市场和资金局限,且资源成本较其他公司而言也更为便宜,风险大大降低。

但国际投资者并不太看好华润的收购行为。8月23日,汇丰环球研究表示,华润置地获注资时间不恰当,令市场质疑公司必需透过母公司定期注资方能保持增长;而公司净负债比率达73%,属高杠杆类,应以加快资产周转为首要任务。评级由增持降至减持,目标价由16.4港元下调至11.4港元。

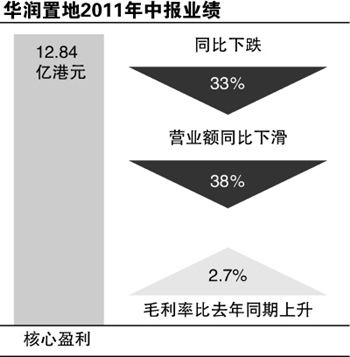

中报显示华润上半年业绩不尽如人意。华润置地上半年的核心盈利为12.84 亿港元,同比下跌33%;营业额同比下滑38%。仅毛利率由去年同期的38.7%回升至41.4%。管理层预计下半年的入账销售量大幅提升。中金公司地产分析师白宏炜表示,今年以来华润置地有逆周期发展的迹象。

根据华润置地公布的数据,截至8月17日,公司已实现当年住宅签约额178.05亿元,而据王印介绍,收购集团的4个项目已处于预售或即将开盘状态,预期今年可为华润置地带来22亿元签账额。崔琳据此认为,华润全年300亿业绩目标完成可能性大增。

据本报记者统计,今年1-7月,华润置地共融资约212亿港元,这一规模超过包括内地和香港在内的所有上市房企。

另据华润置地2010年年报显示,去年公司全年新增了660.4万平方米的土地储备,费资189亿,而今年前3个月,公司以51.54亿元再拿下312万平方米土地。与此同时,华润全国各地尤其是二三线城市的项目全面开工提速,在建工程量大幅增加。

交银国际分析师何志忠认为,基于未来需要完成的庞大建设量,这产生的压力最终将会继续推高华润的资本负债比率。另有券商分析师预计,到今年年底华润置地的净负债比例可能会到达76%。“华润长期以来的低资本负债比率优势将会逐步消除。”交银国际报告称。

不过,华润置地的融资成本优势仍在。7月28日,华润公告增发的2.5亿美元优先票据,利息仅为4.625%,为内地房企中最低;年报显示,其去年378亿港元的借贷总额加权平均银行利率也只有2.4%。

华润内部人士透露,去年年底,华润集团系内贷款议案获得通过,华润信托、华润万家等资金池内互相借贷的便利性和低成本为华润置地持续提供支持。