4.22亿美元联姻玛纳森 王宗南拆解光明“出海”局杨颢

http://msn.finance.sina.com.cn 2011-08-30 09:15 来源: 21世纪经济报道

|

本报记者杨颢上海报道

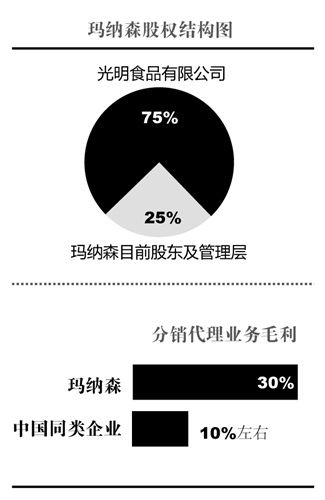

8月29日,光明食品(集团)有限公司与澳大利亚玛纳森食品公司(Manassen Foods)正式签署协议,前者以3.975亿澳元(4.22亿美元)收购玛纳森75%的股权。

中国食品业海外并购金额的纪录刷新。

光明食品董事长王宗南接受本报记者专访表示,澳大利亚将成为海外并购登陆平台。

8个月并购战

与标的公司签署了保密协议,对方同意打开数据库

玛纳森业务渠道横跨零售业务、餐饮服务、工业出口等领域,其中自有品牌销售约占总销售额78%,代理品牌约占22%。

王宗南介绍,2010年12月20日, CHAMP私募基金有意出售其持有的玛纳森股份,光明团队在经过前期沟通和初步财务分析后,与标的公司签署了保密协议,对方同意打开数据库。但在王宗南看来,真正的收购谈判始于今年4月。4月初,光明团队会同相关中介机构对玛纳森展开了初步尽职调查。4月29日,在初步尽职调查的基础上,光明向玛纳森发出了非约束性报价,并要求获得项目排他期。

5月23日,玛纳森同意给予项目排他期并允许光明开展深入尽职调查。6月,该项目得到光明集团立项批复,并正式聘请野村证券为财务顾问。

7月,光明两次赴澳就交易价格、法律文件等进行谈判和讨论,双方最终在8月达成协议。

双方在价格等问题上一度僵持不下。此前,CHAMP开出了6.36亿美元的高价。最终,双方在几轮反复的谈判中达成了协议,以5.3亿澳元即5.62亿美元的企业整体估值成交。

野村证券中国投资银行部董事总经理童慷表示,最终的价格是参考了可比交易和可比公司。

五次并购财富

通过管理层激励等交易机制,把现有管理层留了下来

在此之前,光明已实施了对澳大利亚CSR公司、英国联合饼干、美国健安喜、新西兰信联乳业以及法国优诺的5次并购,仅新西兰信联乳业一役获得成功。其余的4次,或是主动放弃,或是无奈出局。

在王宗南看来,在全球资产进入一个通胀通道,且人民币不断升值的大环境下,中国企业走出去进行海外并购,新兴市场整合成熟市场是不可阻挡的趋势。而就食品企业来说,市场在未来5-10年内需求巨大,但另一方面,由于国内食品安全问题在现有产业结构下不会在短期内解决,因此要求中国食品企业通过并购,形成一

个全产业链。目前,光明旗下上海烟糖集团是其海外并购最主要的操作平台,也是此次收购的实施主体。

王宗南认为,“这是一笔财富,让我们告别眼高手低的时代。”竞购也让其了解到全球各区域融资方案差异、风险点的所在。以英国联合饼干为例,就是因为后来发现其存在养老金的风险问题,最终选择了放弃。

“我们总结出来五句话:符合战略、协同效应、风险可控、价格合理、团队优秀。”王宗南同时表示,通过前期的经历,光明与国际金融界、投资界、律师所、各地政府形成了广泛关系网,并形成了一套判断项目价值体系。

而童慷透露,交易成功还在于,一开始明确了排他性谈判,其次,通过管理层激励等交易机制,把现有管理层留了下来。能够进入中国市场也是获得管理层支持的重要一点。

玛纳森其余25%的股份将由其目前的股东继续持有,包括Roy Manassen,由CHAMP管理的基金和目前公司的其他高管人员。

整合方针与难题

“这的确是更为巨大的考验。”

在此之前,很多中国企业在海外收购后均面临了管理、人才、文化融合等一系列问题,整合失败的案例也层出不穷。

“这的确是更为巨大的考验。”王宗南表示,未来,玛纳森可以和光明、烟糖在品牌和生产的互通、中高端产品集成引进,国际化采购、原材料提供、业务模式复制等开展协同。

“我们会将玛纳森的产品利用我们在中国的渠道进行分销,并利用玛纳森在澳方的分销渠道来销售中国食品。”王宗南说,“我们还会把好的通路模式引入到中国。”玛纳森分销代理业务的毛利达30%,而中国企业这一业务平均毛利仅为10%左右。

拥有糖、葡萄酒、热带水果资源、投资环境相对开放的澳大利亚正是光明海外并购重点。王宗南表示,光明希望在快速获取玛纳森现有资源和市场的前提下,进一步整合澳大利亚食品资源和产业。目前,光明正在澳洲寻觅糖业、葡萄酒、乳业等相关并购项目。