三季度债市总体运行平稳 投资交易蕴藏转机

http://msn.finance.sina.com.cn 2011-09-30 11:37 来源: 中国经济网

|

|

|

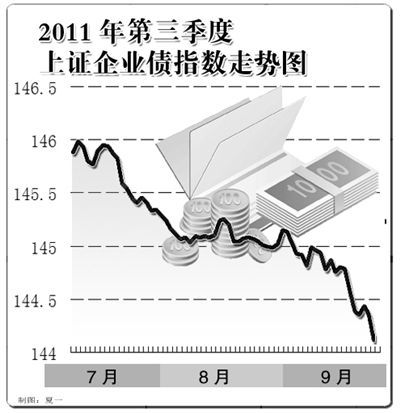

今年三季度,在政策面相对稳定的情况下,市场资金面呈先紧后松态势,债券市场

虽处于震荡调整状态,但总体运行平稳。7月份上证所债市交易活跃,成交量相对较大,7月12日达1035.52亿元;8月中旬成交量继续温和上扬,8月15日为1081.01亿元;9月份以来市场震荡上行,短期内成交量增加,9月16日成交量达1138.17亿元。同期,深交所债市行情也有相似之处,交易逐步活跃,成交量也进一步放大。

业内人士分析认为,经历了两批保证金存款上缴准备金的市场资金面目前相对宽松,然而收益率震荡的筑底期还将延续较长一段时间,处于筑底期的债市短期内难言乐观,资金面仍然是制约债券市场行情发展的主要因素。

利好支撑债市上扬

9月5日,央行将商业银行的承兑汇票、信用证、保函等业务的保证金存款纳入存款准备金缴存范围。中、农、工、建、交五大行及邮储银行从5日起分三期缴存,比例为20%、40%和40%;其他银行则从15日起,分六期缴存,前四期为15%,后两期为20%。受此影响,市场之前的紧张情绪大为平复,资金利率重拾涨势。

有研究机构表示,从8月的资金面分析,银行超储率一直维持低位,加上双节时期现金会分流银行资金,预计在准备金基数调整后,9月资金面需求的大幅上涨将对资金面产生较大影响,9月和10月银行间市场无论从资金需求变化和对政策的反应都会使资金面趋紧,至11月后资金面或出现相对缓和。

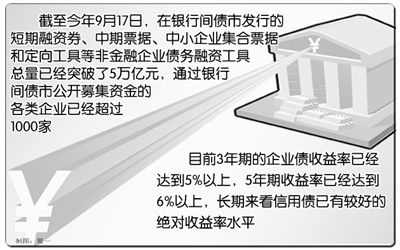

从银行间债券市场表现来看,今年8月份以来,银行间债市资金面持续呈现宽松态势,而值得关注的是,银行间债市的发展为企业进一步拓宽了直接融资的渠道。据银行间市场交易商协会透露,截至今年9月17日,在交易商协会注册发行的短期融资券、中期票据、中小企业集合票据和定向工具等非金融企业债务融资工具总量已经突破了5万亿元,通过银行间债市公开募集资金的各类企业已经超过1000家。

根据有关机构预测,随着资金面呈现出平稳回落态势,短融、中票、金融债等债券品种收益率大幅上行,未来市场有望逐步企稳。三季度二级市场方面,转债市场经过半年多的调整,多数转债的到期收益率已经为正值,并且平价溢价率也都大幅调整,业内人士认为,转债的绝对价格已经相对安全,未来虽有供给压力,但基本上在市场预期之内,转债市场开始进入价值投资区域。

此外,央行数据显示,今年上半年,企业债券净融资达6588亿元,同比多90亿元,随着铁道债、国家电网债、中石油债等大型央企债陆续面世,债券市场的融资平台将会发挥更大的作用。

配置价值逐步显现

天弘基金分析师认为,虽然债券市场仍然面临不稳定因素,但中长期债券市场仍有较多投资机会。对于信用产品,目前3年期的企业债收益率已经达到5%以上,5年期收益率已经达到6%以上,长期来看信用债已有较好的绝对收益率水平。城投债投资方面,随着财政部下一步将采取措施加强地方政府债务管理,城投债的偿债保障也将逐渐清晰,投资机会出现。

在信用债投资配置方面,业内人士表示,近期中票短融指导利率下限不断大幅上调,显示出在当前资金面波动加剧、供给规模居高不下、主力需求疲弱的背景下,投资者对中长期信用债普遍看空,信用债走势依然受到较大的供给压力。对于投资者来说,中长期看,短融及中长期利率品种具备逐步配置的价值,把握利率产品收益率波动机会,择机卖出信用产品等待更高收益是较好的选择。

在可转债市场,8月份以来转债估值水平逐渐回落,配置价值开始显现,在投资者对于市场资金面负面预期逐步增强、股票市场持续下跌等因素冲击下,近期持续重挫的可转债市场,展现出一定止跌特征。

多数分析师认为,未来供给压力对转债估值的冲击不会更加明显,从长期投资的角度讲,目前的转债价格具有足够的吸引力,且安全性较高,长期获取高收益的可能性大,不过短期内受制于转债供需基本面的担忧以及股指的持续低迷回暖速度可能受限,接下来转债估值修复的快慢将主要取决于股市趋势性转暖的时间。

更多精彩内容请点击【中国经济网金融证券频道】(地址:http://finance.ce.cn/)

(责任编辑:朱丹)