平安一“圈钱” 股市就下跌

http://msn.finance.sina.com.cn 2011-12-22 04:24 来源: 大洋网-广州日报

|

平安A股收盘跌逾5% 市场人士称平安再融资或导致险企圈钱竞赛

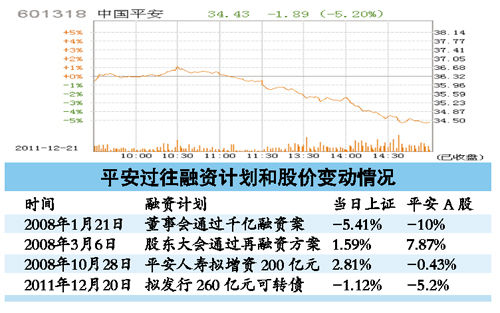

中国平安260亿可转债发行计划一出,昨日,平安A、H股价均应声大跌,H股收跌近3%,A股收盘跌幅超5%,并拖累大盘下跌。回顾平安2008年千亿融资导致的股市大跌,有市场人士表示,平安手握巨资却时常向市场“圈钱”,令投资者很受伤。

文/表 记者周慧

中国平安周二晚间宣布计划发行不超过260亿元的A股可转债。平安集团首席财务官姚波昨日表示,可转债对股东摊薄效应和整个市场影响将是温和的。但事实刚好相反,市场反应并不温和。

昨日,平安A股上午表现尚可,甚至微涨1%,但午后转跌,最终收跌5.2%,报34.43元,并成为午后砸低大盘的主力军;平安H股跌逾3%,收报51.5港元。

平安曾在2008年抛出千亿巨额融资案,引发A股连续大跌。而今年6月,中国平安刚刚通过H股定向增发融资162亿元。

有市场人士质疑,与其他上市险企相比,平安的货币资金持有量比例最高。但作为一家资本密集型的企业,平安不能靠经营获益提升资金实力,却经常因“缺血”而向市场融资,无法让投资者长远看好。

记者查看中国平安三季报发现,其当季持有货币资金2213亿元,占总资产10%。而对比国寿和太保的三季报,货币资金分别为465.7亿元和139.3亿元,占总资产分别为3%和2%。

国海证券首席投资顾问张志林昨日在微博(http://weibo.com)中称,虽然这次再融资金额不如2008年的千亿计划,但性质是一样的,就像前几年银行竞相融资一样,这种恶性圈钱会形成攀比,因为平安融资了,资产质量提高了,其他保险公司如果不相应融资,就会在竞争中处于被动。

偿付压力大 发可转债迫不得已

发行次级债已成为保险业融资的主要途径,可转债却是保险业“头一遭”,背后则是保险公司面临的偿付压力。

截至10月底,中国平安的偿付能力充足率为170.7%,旗下子公司平安人寿和平安财险的这一指标分别为153.2%和171%。如果资本金不能及时到位,其偿付能力充足率很可能下滑至一类监管水平。此外,刚刚纳入旗下的深发展的资本充足率也不乐观。

国泰君安证券分析指出,在向深发展承诺注资150亿~200亿并向寿险子公司注资100亿后,平安集团已无多少自由支配资金,再融资是迟早的事,只是股市的连续下跌加快了其进程。

至于再融资为何选A股可转债形式,中国平安集团总经理任汇川说,曾考虑过A+H股配股融资方案,但前期调研显示,目前A股股东资金量不是很足,H股配股也难启动。

此外,根据保监会规定,集团层面不能发次级债,而其寿险、财产险子公司虽然可以发行次级债,但可发行规模也就100 亿元左右,远不能缓解偿付压力。

未来可能在H 股进行股权融资

任汇川昨日表示,除A股260亿元可转债外,H股暂无其他融资计划,预计A股可转债最快将在明年第三季度发行。

国泰君安分析师表示,由于可转债发行最快要到2012年三季度,所以短期内平安仍需通过发行次级债等方式补充资本。

此外,有分析指出,中国平安完成A股可转债发行后,仍可能寻求进一步的股权融资。不过,未来主要的发行空间将在H 股上。