和聚李泽刚:做动态的价值投资

http://msn.finance.sina.com.cn 2012-02-10 18:00 来源: 新浪财经

新浪基金研究中心

调研时间:2012年2月9日

调研对象:李泽刚(总经理兼投资总监)、曹欣欣(市场部副总监兼运营总监)

调研人:庄正、高文杰、张琪

结论:

1.公司成立时间不长,发展较快。基金经理属于公募派,公司管理和投资风格带有明显的公募色彩。目前公司岗位设置齐全、投资决策流程清晰、运营规范。

2.2009年成立第一期产品,2010年表现出色,成为当年金牛奖得主中最年轻的公司,但2011年业绩不佳,尤其是2011年四季度净值下跌惨重。针对2011年风控有不足,公司内部将风控放到更加突出的位置。

3. 近期中信证券自营部总经理于军加盟和聚,公司投研实力会更上一层楼,业绩值得期待。

4.建议投资者关注,维持谨慎推荐。

一、公司

1.北京和聚投资管理有限公司成立于2009年3月,注册资本1000万元。公司目前有12位员工,包括基金经理2人(合伙人),研究员4人,市场部2人,客服部2人,运营部2人。公司的核心团队来自基金公司、证券公司等投资机构,皆有较丰富的工作经验。

2.公司分成投资研究部、市场部、风控部和运营部几个基础职能部门。

3.核心部门投资研究部的研究员来自不同的行研方向,包括1名医药行业研究员、1名数量研究员,2位交易员等。2011年计划再吸纳2-3名研究员、1-2名渠道经理。

4.投决会的作用比较突出。投决会由6位高管主管列席,3位投票人,全票通过方可确立下个月投资策略和仓位中枢。

5. 目前公司共10只产品净值约8亿元;2012年的目标是规模翻番;认为规模30亿元以下均不影响基金经理操作。

6.公司核心人员:李泽刚、于军。

二、产品、业绩

公司目前有10只私募产品,运作皆由李泽刚统筹,走完全复制路线。

| 和聚旗下产品近期业绩表现 | |||||||

| 简称 | 成立日期 | 成立以来 | 2012年以来 | ||||

| 总回报(%) | 超越沪深300(%) | 同类排名 | 总回报(%) | 超越沪深300(%) | 同类排名 | ||

| 和聚1期 | 2009-7-14 | 21.91 | 48.17 | 20/197 | -1.44 | -9.78 | 862/1395 |

| 和聚2期 | 2010-3-18 | -19.39 | 4.48 | 216/287 | -2.33 | -10.66 | 954/1395 |

| 和聚3期 | 2010-4-20 | -22.53 | -0.37 | 257/320 | -2.34 | -10.68 | 955/1395 |

| 和聚4期 | 2010-4-14 | -21.56 | 5.19 | 218/313 | -2.30 | -10.64 | 952/1395 |

| 和聚5期 | 2010-5-28 | -17.42 | -4.74 | 277/381 | -2.38 | -10.71 | 962/1395 |

| 和聚7期 | 2011-4-29 | -23.17 | -2.82 | 731/894 | -2.26 | -10.60 | 945/1395 |

| 和聚8期 | 2011-9-23 | -9.77 | -5.08 | 692/1134 | -1.23 | -9.56 | 840/1395 |

| 和聚9期 | 2011-7-1 | -22.82 | -6.86 | 858/969 | -2.27 | -10.60 | 947/1395 |

| 和聚成长组合 | 2011-5-11 | -13.64 | 5.93 | 439/887 | -0.45 | -8.79 | 690/1395 |

| 和聚鼎宝1期 | 2011-9-29 | -6.73 | -4.78 | 506/1123 | -0.79 | -9.13 | 738/1395 |

| 和聚旗下产品2011年、2010年业绩表现 | |||||||

| 2011年 | 2010年 | ||||||

| 总回报(%) | 超越沪深300(%) | 同类排名 | 总回报(%) | 超越沪深300(%) | 同类排名 | ||

| 和聚1期 | 2009-7-14 | -20.14 | -1.32 | 692/985 | 39.51 | 48.54 | 9/412 |

| 和聚2期 | 2010-3-18 | -20.46 | -1.56 | 701/985 | |||

| 和聚3期 | 2010-4-20 | -21.48 | -2.49 | 731/985 | |||

| 和聚4期 | 2010-4-14 | -20.83 | -1.87 | 712/985 | |||

| 和聚5期 | 2010-5-28 | -20.42 | -1.46 | 699/985 | |||

数据来源:新浪基金研究中心 数据截至:2012年1月20日(和聚最新一期净值公布日)

*排名样本为所有阳光私募基金,包括结构化和非结构化产品。

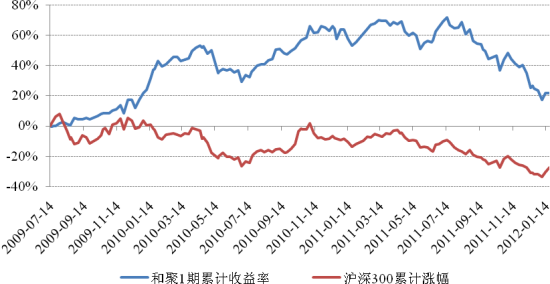

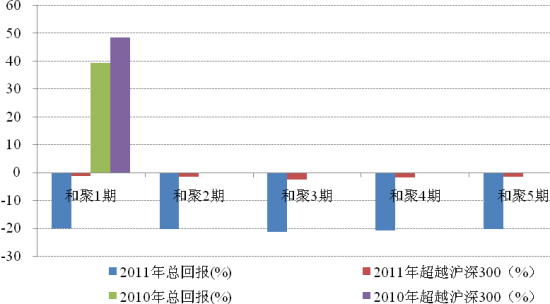

以成立时间最长的和聚1期为例,该基金2010年显著跑赢沪深300指数近50个百分点。但2011年表现较差,所有基金均跑输沪深300指数,跑输1.32-2.49个百分点不等。

和聚1期成立以来累计收益率(%)

和聚1期成立以来累计收益率(%)数据来源:新浪基金研究中心 数据截至:2012年1月20日(和聚最新一期净值公布日)

和聚系列产品成立以来收益率及超额收益率(%)

和聚系列产品成立以来收益率及超额收益率(%)数据来源:新浪基金研究中心 数据截至:2012年1月20日(和聚最新一期净值公布日)

产品仓位。目前仓位是50%,而四季度最低仓位低至30%。产品仓位由月初的投决会投票决定,确定其仓位中枢及上下浮幅度,不会出现瞬间空仓、瞬间满仓的极端情况。确定仓位的因素有:CCSG资产配置模型结论;产品净值新产品不能低于95元,老产品不跌破80元。

自述产品优势在于:1、擅长自下而上选股;新任合伙人于军将开展宏观、产业政策方向研究,带动团队自上而下投资,是有力补充。2、专心做业绩,不比基准,追求绝对收益。3、风险控制。公司不做结构化信托产品,产品不做安全边际低的股票,如ST;

吸取2011年教训,将来会更加强调风控。

三、经理

李泽刚先生简介:总经理兼投资总监,

复旦大学财务管理硕士,10年的证券从业经历,曾任泰达荷银基金管理有限公司基金经理,在行业研究、公司定价方面有丰富的经验。

注重对公司基本面的研究,对消费品、农业、交通运输

等行业研究经验丰富。

2009年至今 北京和聚投资管理有限公司 董事长

2005年—2009年 泰达宏利基金管理有限公司基金经理

| 李泽刚管理或负责过的基金的历史业绩 | ||||

| 序号 | 基金简称 | 任职日期 | 期间回报 | 同期上证指数涨跌 |

| 1 | 和聚系列(以1期为例) | 2009年7月14日至今 | 21.91% | -24.72% |

| 2 | 泰达宏利品质生活 | 2009-04-09 至 2009-06-12 | 1.10% | 16.89% |

| 3 | 泰达宏利市值优选 | 2007-08-03 至 2009-06-12 | -35.64% | -37.75% |

| 4 | 泰达宏利稳定 | 2005-09-28 至 2009-04-17 | 165.30% | 120.95% |

数据截至:2011年1月20日(最新净值日)

于军:北京交通大学产业经济学博士,曾获2005、2006、2007三年“新财富最佳分析师”公路港口航运行业第一名。2008年12月任中信证券研究部首席策略师,后任研究部执行总经理,之后调至交易与衍生产品业务部(即自营部)担任负责人,2012年年初加盟和聚投资。

四、理念、策略、投资

投资理念:“动态的价值投资”,中国资本市场不是有效市场,投机气氛较浓烈,经常出现错误定价的资产和时机。

投资目标:以绝对收益为目标,在控制风险的前提下实现信托资产的长期快速稳定增值。

投资策略:中国正处于产业变迁的激荡时代,我们的策略是利用资本市场价格体系的缺陷,基于对资产的定价能力,通过价值挖掘和价值推动,实现客户价值最大化。我们相信通过知识的分享和资源集中,可以形成和谐的相对优势

投资态度:成功绝非偶然,付出才有回报;弱水三千,只取一瓢;长线人生,快乐投资。

投资方法:通过自发研制的CCSG模型做资产配置,该模型是个量化模型,该模型数据每月更新一次,以支持大类资产配置决策,CCSG模型综合考虑经济周期、资金、情绪、增长四因素。

基金操作:基金擅长成长股投资,选股强于择时,主要通过自下而上选股。换手率略比公募行业平均水平高,比私募中交易型私募低。基金最长持股时间为半年~1年,更擅长震荡市场。

公司股票池中股票较多号,约20多只,实际持仓15只左右。持仓5%以上被认为重仓,重仓个股会做实地调研。不熟的领域不做,银行、钢铁、大有色、地产行业不熟,从未投资过。

对2011年业绩不佳的解释是,沿袭了公募行业做多思维,持有的好票惜售,未强制减仓,结果遭遇四季度系统性杀跌,净值损失惨重。

预计2012年市场震荡,没有系统性机会,但个股分化较大;看好收益确定性高的成长股和估值低业绩稳健的大盘蓝筹。目前重点关注两类上市公司,一、受益于技术进步;二、市场份额扩大的公司。

五、 结论:

和聚管理层经验丰富,公司运作规范,基金经理尽职、勤勉,有一定的客户基础和市场认可度。尽管去年因风控不到位导致表现不佳,但公司已自查,并吸收了新鲜血液来提升投资能力,后市值得期待。建议投资者关注,维持谨慎推荐。