QDII基金全线飘红 新兴市场表现突出

http://msn.finance.sina.com.cn 2012-02-23 11:28 来源: 新浪财经

来源:好买基金研究中心 俞思佳

一、QDII基金概况

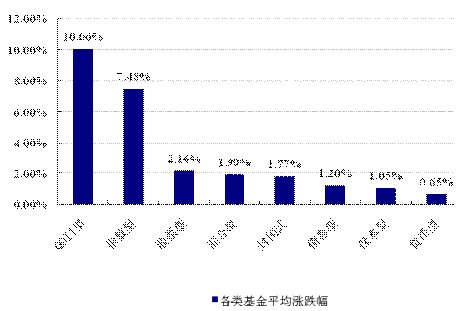

今年以来,QDII基金表现十分抢眼,截至2月20日,所有QDII基金均取得正收益,49只QDII基金(剔除建仓期未满三个月的基金)平均净值涨幅达到10.06%,位居各类基金第一,其中有25只QDII基金实现了两位数的收益,有8只达到了15%以上。与此同时,指数型基金排名第二涨7.48%,股票型和混合型基金涨幅分别为2.16%、1.90%,仅为QDII基金涨幅的五分之一左右。

今年各类基金平均净值涨跌幅

![]()

数据来源:Wind、好买基金研究中心 截至2012年2月20日

从涨幅靠前的基金来看,他们主要投资于新兴市场和大中华地区的股票。其中排名前三的分别是国投瑞银新兴市场涨19.21%,海富通大中华精选涨18.27% 以及嘉实恒生中国企业涨16.00%。三只“金砖四国”收益均超过QDII平均收益,其中招商标普金砖四国、南方金砖四国排名四、五,分别涨15.97%、15.62%。涨幅靠后的基金中,去年成立的诺安全球收益不动产基金排名最后涨0.20%。

| QDII基金业绩排名 | |||

| 涨幅前五 | 涨幅后五 | ||

| 名称 | 涨跌幅(%) | 名称 | 涨跌幅(%) |

| 国投瑞银新兴市场 | 19.21 | 泰达宏利全球新格局 | 4.09 |

| 海富通大中华精选 | 18.27 | 博时抗通胀 | 2.83 |

| 嘉实恒生中国企业 | 16.00 | 诺安油气能源 | 1.89 |

| 招商标普金砖四国 | 15.97 | 富国全球债券 | 1.25 |

| 南方金砖四国 | 15.62 | 诺安全球收益不动产 | 0.20 |

数据来源:Wind、好买基金研究中心,2012年1月1日至2012年2月20日

二、业绩居前基金点评

国投瑞银新兴市场基金

国投瑞银新兴市场基金主要投资于全球新兴市场国家或者地区,通过对投资对象的精选和组合投资,分散投资风险,力求实现基金资产的中长期稳定增值。根据2011年第四季度报告,该基金主要投资区域是中国香港和美国,重仓行业前三名分别是金融占24.68%,基础材料占16.07%和通讯行业占15.82%,从重仓股票来看,俄罗斯天然气、韩国三星电子和泰国泰华农民银行分别占该基金净值的5.07%、4.29%和4.27%,位列三甲。

| 资产配置情况 | |||||

| 地区配置前五 | 行业配置前五 | 重仓持股前五 | |||

| 国家(地区) | 占净值比(%) | 行业名称 | 占净值比(%) | 证券名称 | 占净值比(%) |

| 中国香港 | 20.55 | 金融 | 24.68 | 俄罗斯天然气 | 5.07 |

| 美国 | 17.73 | 基础材料 | 16.07 | 韩国三星电子 | 4.29 |

| 英国 | 13.59 | 通讯 | 15.82 | 泰国泰华农民银行 | 4.27 |

| 南非 | 9.95 | 工业 | 8.95 | 建设银行 | 4.25 |

| 泰国 | 8.3 | 消费品,周期性 | 8.51 | 盖尔道集团 | 4.24 |

数据来源:好买基金研究中心 2011年四季报

该基金管理人认为2012年第一季度新兴市场股市既有压力也有机遇。压力主要来自于经济增长的放缓趋势以及欧债危机的不确定性,两者都可能继续牵制股市的表现。而机遇主要来自于三个方面:首先,从基本面来看,虽然新兴市场国家经济有所放缓,但仍拥有相对健康的资产负债表和良好的增长前景,整体形势好于发达市场。其次,从估值来看,目前新兴市场市盈率近10倍,而其合理的估值水平应在15倍左右,仍有较大的提升空间。第三,新兴市场国债可望继续受惠于降息政策,相较债券而言,股票的收益率及股息率大幅上升,具有较高的投资吸引力和配置价值。另外,基金经理路荣强于今年2月表示,短期而言,虽然欧债务危机有改善迹象,但随着边缘国家债务到期高峰的到来,未来两三个月里欧债危机的风险仍不容忽视。此外,新兴市场经济增长放缓的趋势尚未见底,这也将对上市公司的盈利前景带来负面影响。同时伊朗的紧张形势升级给能源市场乃至世界经济的复苏带来一定的不确定性。短期内该基金认为新兴市场走势可能出现震荡格局,中长期而言则坚定看多新兴市场股市。

海富通大中华精选基金

海富通大中华基金主要投资于在海外证券市场交易的大中华公司的优质股票,追求在有效控制风险的前提下实现基金资产的稳健、持续增值。该基金的投资区域为中国香港、中国台湾以及美国,分别占基金净值的66.76%、25.89%和2.63%。该基金2011年第四季度行业配置前三的是金融占32.27%、非日常生活消费品占17.70%和能源行业占17.21%,而所持股票中金沙中国有限公司排名第一占5.98%。

| 资产配置情况 | |||||

| 地区配置前五 | 行业配置前五 | 重仓持股前五 | |||

| 国家(地区) | 占净值比(%) | 行业名称 | 占净值比(%) | 证券名称 | 占净值比(%) |

| 中国香港 | 66.76% | 金融 | 32.27 | 金沙中国有限公司 | 5.98 |

| 中国台湾 | 25.89% | 非日常生活消费品 | 17.70 | 中国民生银行股份有限公司 | 5.87 |

| 美国 | 2.63% | 能源 | 17.21 | 招商银行股份有限公司 | 5.13 |

| — | — | 信息技术 | 16.59 | 新普科技 | 4.95 |

| — | — | 原材料 | 4.65 | 远东百货 | 4.94 |

数据来源:好买基金研究中心 2011年四季报

在四季报中,该基金认为2012年第一季度美国经济将继续复苏企稳,而欧元区由于高企的债务负担率和一些难以迅速扭转的结构性因素,其面临的债务问题难以在中短期内彻底解决,前景仍不容乐观。同时,中国的宏观经济形势也较为复杂。受房地产投资回落和出口增速减缓影响,经济增速将继续放缓。但随着通胀压力的减缓和经济增速下滑风险的显现,财政政策会略微积极,总体稳健和定向宽松将成为货币政策的主基调。发达经济体的宽松货币政策将基本维持,新兴市场经济体已经开始采取放松的政策。就市场而言,大中华股票在经历了前期连续调整后,整体估值已处于较低水平,市场恐慌情绪在一定程度上也得到了释放,但仍然需要耐心等待政策给出的积极信号。行业上,受益于中国宏观政策扶持的大消费、技术创新和节能环保等值得关注;台湾地区领导人年初的选举之后的一些市场机遇,两岸三地的经济和金融合作将加速深入都将提供相关的投资机会。

在四季报中,对于2012年第一季度的市场判断,该基金持谨慎灵活的态度,认为如果欧债问题得到明确救援方案的支持,股市可有回暖的机会。该基金今年一季度的投资策略为灵活应对经济形势和市场的变化,坚持深入挖掘前期调整幅度较大、业绩增长较为确定的成长股,受益于中国政策扶持、内需拉动和经济转型、两岸三地经济加速融合的行业和公司,更强调结构性的机会和个股的基本面研究。

嘉实恒生中国企业基金

嘉实恒生中国企业基金进行被动式指数化投资,通过严格的投资纪律约束和数量化的风险管理手段,力争控制本基金的净值增长率与业绩比较基准之间的日平均跟踪误差小于0.3%,年跟踪误差不超过4%,以实现对恒生中国企业指数的有效跟踪,给投资者提供一个投资恒生中国企业指数的有效投资工具。该基金去年四季度投资区域为中国香港。同样地,金融行业在行业配置中排名第一占净值比例的51.63%。该基金持有的股票中,工商银行排名第一占9.38%,排名二三位的是中国石油股份和中国银行。

| 资产配置情况 | |||||

| 地区配置前五 | 行业配置前五 | 重仓持股前五 | |||

| 国家(地区) | 占净值比(%) | 行业名称 | 占净值比(%) | 证券名称 | 占净值比(%) |

| 中国香港 | 92.29 | 金融 | 51.63 | 工商银行 | 9.38 |

| — | — | 能源 | 23.34 | 中国石油股份 | 8.78 |

| — | — | 原材料 | 4.66 | 中国银行 | 8.75 |

| — | — | 工业 | 4.1 | 交通银行 | 6.41 |

| — | — | 电信服务 | 2.65 | 中国人寿 | 6.15 |

数据来源:好买基金研究中心 2011年四季报

针对2012年第一季度,嘉实恒生中国企业基金的投资策略为继续秉承指数化被动投资策略,积极应对基金申购赎回等因素对指数跟踪效果带来的冲击,力争进一步降低本基金的跟踪误差,给投资者提供一个标准化的香港恒生H股指数的投资工具。

以上三只基金均投资于新兴市场,得益于今年以来新兴市场的强势表现。根据MSCI指数,新兴市场涨幅为11.20%,而全球市场和发达市场涨幅分别为8.87%、8.54%。

三、业绩居后基金点评

诺安油气能源基金

诺安油气能源基金成立于2011年9月27日。成立以后恰逢WTI油价快速上涨,今年以来,诺安油气能源基准上涨4.19%,S&P 500 Energy涨4.72%。但是该基金对100美元附近的高油价抱以谨慎态度,因此在2011年第四季度没有大规模建仓,因此今年仅上涨1.89%。该基金认为2012年度,全球经济增速放缓趋势比较明确,因此石油价格将回归至适应全球经济基本面的合理水平。该基金经理将在合理的油价水平完成建仓。

诺安油气能源与基准指数对比

数据来源:Wind、好买基金研究中心 截至2012年2月20日

富国全球债券基金

富国全球债券是国内首只专注于投资于全球债券市场投资的基金,这一产品重点覆盖美国、欧洲和亚太市场,关注国债、企业债、资产证券化债券、机构和地方政府债券等品种。为了规避首次出海的债券交易以及信息不对称难题,富国全球债基还采用FOF(基金中的基金)的模式。相对于股票型基金而言,债券型基金收益稳定、风险较小,较适合于不愿过多冒险,谋求当期稳定收益的投资者。截至2月20日,今年债券型基金平均涨幅是1.20%,而该基金涨幅为1.25%,表现较好。

在四季度报告中,该基金倾向于认为未来人民币升值的幅度与速度都会降低,因此基金净值收到此方面的冲击有可能减小。2012 年一季度是欧洲主权债务的再融资需求较大,会对资本市场带来压力,到目前为止,欧洲尚未出台有效的危机解决方案。该基金投资策略较为谨慎,持有较高比例的避险类资产,以规避来自欧洲的系统性风险。

诺安全球收益不动产基金

诺安全球收益不动产基金成立于2011年9月23日,主要投资于全球范围内的REITs,四季度末尚处于建仓阶段,仅持有8只股票,总额占基金净值的5.42%,建仓较慢。其后期操作思路是:在市场避险情绪浓厚、美元及美元资产受到追捧以及四季度美国经济复苏态势渐次得到确认的背景下,首先建立了美国的REITs仓位,主要涉,资本负债表稳健、有议价能力、规模效应显著的蓝筹REITs;受益于新增供给处于历史低位、人均房屋拥有率显著下降及人口代际特征提升租房需求等趋势性利好因素的公寓类REITs;需求受经济周期影响较小的弱周期医疗、个人仓储类REITs。