国金证券4月QDII基金报告:短期拐点向上

http://msn.finance.sina.com.cn 2012-03-30 14:11 来源: 新浪财经

作者:国金证券基金研究中心 张宇 张剑辉

短期指标拐点向上,关注新兴市场表现

基本结论:

国金宏观分析师认为:近期观察几大央行,美国央行目前2.89万亿美元的资产负债表为历史最高规模;再加上欧洲央行最近4个月来的实质性的大规模量化宽松,资产负债表规模也发力追上了美国;英国和日本也都继续有新的规模不小的量化宽松政策,这也使得市场对于金融因素对于大宗商品价格的影响有了自然而然的担心。

对于QE3的推出预期方面,根据美联储官员和学术界的看法,美国如果有QE3,其方向只能是房地产,具体做法可能是引导房地产按揭利率的进一步走低。我们分析美联储近期维持对于美国房地产仍然低迷的判断,说明美国QE3推出的重要基础没有改变。

3月份,德国商业信心指数景气创8个月以来高点,出人意料的升高可能表明欧洲最大经济体可能将回归增长。欧洲央行在去年12月开始执行3年期再融资计划(LTRO),目前已经向系统注入了1万亿欧元流动性。欧洲金融市场此后得到提振。

我们上调2012年1季度中国GDP 0.1个百分点至8.6%。2季度 GDP环比折年9.0%不变。中国经济短期面临向上的拐点。

2012年4月国金QDII投资策略:

在美国、德国经济指标出现好转,宽松货币政策方向延续,以及中国在短期向上拐点等因素之下,我们建议在以QDII为主要配置的投资者,整体策略上依然保持在成熟市场和新兴市场的均衡配置;同时,为了对冲油价、黄金和大宗商品价格风险,继续保持原油和黄金品种QDII的战略配置。

3月份我们推荐的国泰纳斯达克100指数基金,在3月份以来,以3.5%的净值增长率在同类型中排名第一。继续在4月份组合中保留,并重点推荐。

在宏观经济不确定性较大的前提下,新兴市场目前仍旧波动较大,建议投资者关注精选个股、主动做资产配置的股票基金品种。在中国为代表的新兴市场“硬着陆”风险有所减小,近期流动性放松、房地产成交量和投资者信心上升的背景下,建议保持一定的新兴市场组合的配比。品种为国投瑞银全球新兴市场精选股票基金和建信新兴市场优选股票型基金。

说明:由于这个组合本身考虑到了资产在区域和类别配置上的需要,相对全面;为了方便投资者在配置之外选择重点的品种,我们以后会在表中加上★,表示为近期相对更看好的个别基金,并在文中列示理由。

| 2012 年 4 月国金 QDII 组合 | 权重 |

| 国泰纳斯达克 100 指数★ | 20% |

| 诺安全球黄金 ★ | 20% |

| 华宝兴业石油天然气指数 | 20% |

| 建信新兴市场 | 20% |

| 国投瑞银全球新兴市场精选★ | 20% |

国际宽松流动性延续,美国QE3希望再燃

国金宏观分析师认为:近期观察几大央行,美国央行目前2.89万亿美元的资产负债表为历史最高规模;再加上欧洲央行最近4个月来的实质性的大规模量化宽松,资产负债表规模也发力追上了美国;英国和日本也都继续有新的规模不小的量化宽松政策,这也使得市场对于金融因素对于大宗商品价格的影响有了自然而然的担心,进而对于大宗商品价格对于价格影响的担忧也在上升。

美联储主席伯南克在3月26日表示,虽然美国失业率降至8.3%令他鼓舞,但取得进一步进展需要继续宽松货币政策。失业率下降可能反映出2008年底到2009年全年的非正常大量裁员出现反转。某种程度上,这种反转已经结束。失业率进一步明显好转可能需要更迅速地扩大生产和消费者与企业的需求,持续的宽松政策可以支持这一过程。工资增长缓慢与劳动力市场疲弱一致。工资不是通胀的主要担忧,需要担忧大宗商品价格和其他因素。美联储必须保持警惕,观察经济怎样发展。

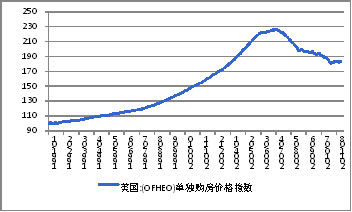

在最近的美联储议息会议上,美联储也提出美国经济有所好转,但没有好到足以改变目前货币政策方向的程度。美联储表示美国经济温和复苏;美国就业市场出现了改善,特别是近几个月美国失业率有了明显的下降,但同时仍然处于非常高的水平;美国家庭消费和企业的固定资产投资继续增长;美国的房地产继续保持低迷。见图表1。

对于市场敏感的QE3的推出预期方面,根据美联储官员和学术界的看法,美国如果有QE3,其方向只能是房地产,具体做法可能是引导房地产按揭利率的进一步走低。我们分析美联储近期维持对于美国房地产仍然低迷的判断,说明美国QE3推出的重要基础没有改变。

“欧债危机”暂缓,警惕油价风险

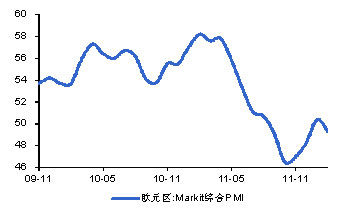

3月份,德国商业信心指数景气创8个月以来高点,出人意料的升高可能表明这个欧洲最大经济体可能将回归增长。3月德国IFO商业景气指数109.8,高于2月份的109.7,连续6个月上升。有分析认为:“欧洲央行慷慨的流动性注入,正在帮助缓解对债务危机未来升级的忧虑。进一步说,德国的基本面仍然良好。”德国央行表示,尽管经济可能仍然出现下滑,但是经济信心指数显示“2012年上半年会有一场复兴”。

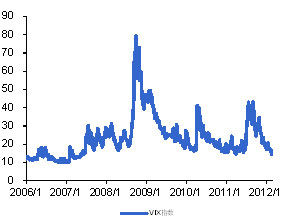

欧洲央行在去年12月开始执行3年期再融资计划(LTRO),目前已经向系统注入了1万亿欧元流动性。欧洲金融市场此后得到提振。从VIX风险指标来看,目前市场进入较低震荡区域。见图表3。

“欧债”危机虽然暂缓,但是欧共体仍无法形成解决根本的“机制”。欧洲央行的角色不是治愈当前危机的根源:即疲软的财政机构、欧元区内部竞争力的落差,以及将拖延结构改革的低潜在增长。现在比较明确的是,如果真的有解决危机的良药,那应该是各国遵循“可持续的国家政策财政,并采取必要的结构改革”。

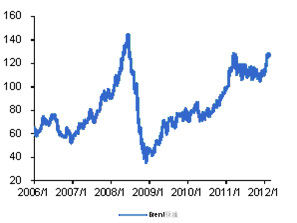

此外,在大宗商品中,世界经济应警惕油价过高风险。由于油价的影响,欧洲今年通常水平可能会超出目标通胀率;美联储最近也表示:大宗商品价格,特别是石油价格的上涨,可能对于产生价格向上的影响;但美联储认为油价只会暂时推高美国的通胀水平,价格水平仍将运行在美联储认为合适的水平或者水平之下。

可以认为:油价可能是今年影响全球经济和政策运行的最大风险之一,油价如果继续有超预期的变化无疑将破坏政策的连续性。见图表4。

图表1:美国单独购房价格指数

来源:国金证券研究所;wind

来源:国金证券研究所;wind图表2:欧洲区综合PMI

来源:国金证券研究所;wind

来源:国金证券研究所;wind图表3:VIX风险指标进入较低区域

来源:国金证券研究所;wind

来源:国金证券研究所;wind图表4:Brent原油价格飙升

来源:国金证券研究所;wind

来源:国金证券研究所;wind中国经济出现短期向上拐点

根据国金宏观组的预测,我们上调2012年1季度中国GDP 0.1个百分点至8.6%。2季度 GDP环比折年9.0%不变。全年GDP维持8.7%的判断。中国经济短期面临向上的拐点。

根据中国央行1季度系列调查问卷,居民户当前储蓄率高,未来购车意愿提高,大宗消费、旅游意愿亦走高;银行家对未来经济信心上升;企业信心指数首度上升;货币政策感受持续改善。

中国的投资需求显著回升,出现工业经营活动区域活跃、住房销售大幅改善等利好迹象,具体包括:(1) 商务部生产资料价格(除矿产品外)全线回升;(3)两会以来,地产销售价跌量涨;(3)土地市场有所起色。这些似乎均指向经济短期向上的拐点。

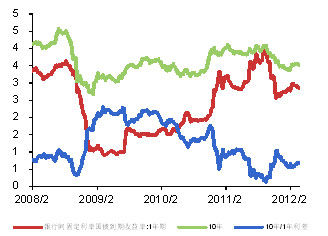

此外,流动性的改善已经由短期无风险利率下滑过渡至曲线斜率的正常化,这种变化的直接显示意义就是预期中的改善成为了现实。从目前利差情况看,隐含了经济增长轻度改善、通胀预期的小幅上行。见图表6、7。

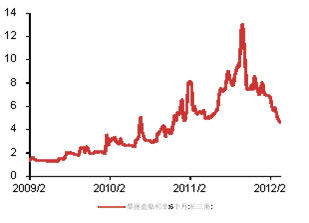

图表5:短期贴现利率显示短期流动性改善

来源:国金证券研究所;wind

来源:国金证券研究所;wind图表6:长短期银行间固定利率国债到期收益率变化

来源:国金证券研究所;wind

来源:国金证券研究所;wind4月份QDII投资策略:

鉴于以上分析,从风险收益的角度,我们认为2012年全球流动性充沛、世界经济增长整体回落,但通胀预期仍强,低增长和高通胀格局形成。在美国、德国经济指标出现好转,宽松货币政策方向延续,以及中国在短期向上拐点等因素之下,我们建议在以QDII为主要配置的投资者,整体策略上依然保持在成熟市场和新兴市场的均衡配置,以避免由于误判在某一区域市场的踏空;同时,为了对冲油价、黄金和大宗商品价格风险,继续保持原油和黄金品种QDII的战略配置。

本期推荐QDII组合:

3月份我们推荐的国泰纳斯达克100指数基金,在3月份以来,以3.5%的净值增长率在同类型中排名第一。继续在4月份组合中保留,并重点推荐。

在原油价格的震荡中,原油价格继续保持在高位。3月份华宝兴业标普石油天然气上游股票指数基金的净值增长率为-0.77%,在50只同类型基金中排名第8,继续在4月份组合中保留,并重点推荐。

3月份,由于黄金、白银等贵金属投资品种价格出现了一定幅度的波动,贵金属QDII品种的表现居于同业中游。但是,在目前几大央行实行的实质性的大规模量化宽松政策引导之下,宽松的流动性仍然会在未来支撑贵金属的价格走势。鉴于近期的表现,我们以诺安全球黄金,替代汇添富贵金属基金,仍然保持20%的配比。但是,短期需承受美元指数走强的风险。

新兴市场基金在3月份表现落后。在宏观经济不确定性较大的前提下,新兴市场目前仍旧波动较大,建议投资者关注精选个股、主动做资产配置的股票基金品种。在中国为代表的新兴市场“硬着陆”风险有所减小,近期流动性放松、房地产成交量和投资者信心上升的背景下,建议保持一定的新兴市场组合的配比。品种为国投瑞银全球新兴市场精选股票基金和建信新兴市场优选股票型基金。2012年4月国金QDII组合建议见图表7。

说明:由于这个组合本身考虑到了资产在区域和类别配置上的需要,相对全面;为了方便投资者在配置之外选择重点的品种,我们以后会在表中加上★,表示为近期相对更看好的个别基金,并在文中列示理由。

| 图表 7 : 2012 年 4 月国金 QDII 组合建议 | ||||

| 类型 | 权重 | 重点 | 推荐理由 | |

| 国泰纳斯达克 100 指数 | 指数型 | 20% | ★ | 成份股代表了先进的科技类上市公司群体,成长性高。指数的弹性较大。 |

| 诺安全球黄金 | FOF | 20% | ★ | 对冲通胀和大宗商品价格风险,具有战略配置价值 |

| 华宝兴业标普石油天然气上游股票指数 | 指数型 | 20% | 对冲原油和大宗商品价格风险,具有战略配置价值 | |

| 建信新兴市场优选 | 股票型 | 20% | 基金经理主动管理能力较强,选股和资产配置较为有效。 | |

| 国投瑞银全球新兴市场 | 股票型 | 20% | ★ | 基金经理主动管理能力较强,选股和资产配置较为有效。 |

| 来源:国金证券研究所 | ||||