国金证券投连险2012年一季度行业分析报告

http://msn.finance.sina.com.cn 2012-04-25 16:31 来源: 新浪财经

作者:国金证券基金研究中心 张剑辉

一季度市场转暖,投连险业绩回升

基本结论

2012年一季度,随着国内通胀的回落、资金面逐步改善以及政策的预调微调等,A股市场的风险偏好提升,上证指数在年初触及2132点的低点后展开了一波春季行情。尽管3月份股指出现了一定程度的反复和调整,但是整个市场在一季度仍取得了正增长。截至2012年3月30日,上证指数累计上涨2.88%。

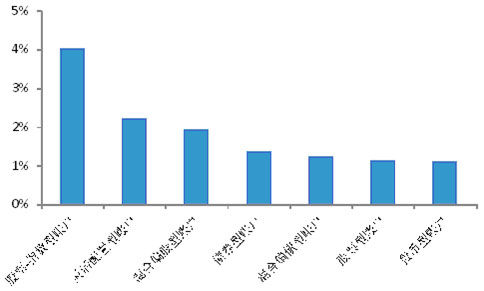

根据国金分类,一季度市场的转暖使得各类型投连账户均受益上涨。其中,在A股市场热点涌现、交易活跃等的刺激下,以权益类资产为主要投资标的的偏股型投连账户整体业绩普遍表现较优,股票-指数型、灵活配置型、混合偏股型和股票型账户的平均涨幅分别为4.03%、2.24%、1.96%和1.16%。而受到债券市场一季度慢牛行情的推动,以固定收益率类资产为主要配置对象的偏债型投连账户也取得不错收益,债券型账户、混合偏债型账户和货币型账户平均收益率为1.39%、1.24%和1.13%。

具体来看,以跟踪指数为主要投资策略的6个股票-指数型账户2012年一季度平均涨幅为4.03%。45个价格披露规则的股票型账户中32涨13跌,平均收益率为1.16%,其中生命人寿-精选股票型、信诚人寿-季季长红利以及光大永明人寿-进取型等账户表现出色。23个混合偏股型账户中20涨3跌,平均收益率为1.96%,其中太平人寿-智选动力增长、合众人寿-平衡型以及招商信诺人寿-和谐B型账户领涨。16个灵活配置型账户14涨2跌,平均收益率为2.24%,泰康人寿-积极成长型、合众人寿-进取型以及新华人寿-创世之约等位居前列。

24个价格披露规则的混合偏债型账户20涨4跌,一季度平均收益率为1.24%,其中太平人寿-均衡收益型、中意人寿-策略增长以及太平人寿-智胜平衡稳健一季度涨幅前三。37个债券型账户全部上涨,平均收益率为1.39%,其中海康人寿-稳健型、生命人寿-增强货币型以及生命人寿-稳健I收益居前。另外,20个货币型账户一季度均实现正收益,平均收益率为1.13%,泰康人寿-货币避险型、光大永明人寿-货币型以及太平人寿-安益避险型等收益居前。

从风险控制的角度看,在过去一年、两年和三年中,各类投连险账户的标准差和下行风险的平均值均优于同期沪深300指数水平,总体表现出较好的风险控制能力。同时结合收益与风险,考察各类账户的风险调整后收益水平-夏普比率,可以看出受11年市场整体大幅下跌的拖累,各类账户过去一年、两年以及三年的风险调整后收益水平,即夏普比率的均值均为负数。不过,股票型账户中的泰康人寿-进取型、太平人寿-策略成长型和生命人寿-进取II,混合偏股型账户中的生命人寿-平衡II、太平人寿-智胜动力增长和瑞泰人寿-成长型,以及灵活配置型账户中的泰康人寿-积极成长型、新华人寿-创世之约和泰康人寿-平衡配置型等账户,在过去三年中长期的考察中显示出对收益与风险有较强的综合把握能力。

第一部分:投连险账户业绩表现

参与本次报告的一共有28家公司的171个投连账户(本报告仅限于我们所掌握的在投资标的和资产配置比例方面信息完整并且设立期限超过6个月的账户)。图表4~10是各类账户的具体收益情况,以下分析主要针对图表4~10展开,在计算账户收益率时统一采用卖出价。

2012年一季度,随着国内通胀的回落、资金面逐步改善以及政策的预调微调等,A股市场的风险偏好提升,上证指数在年初触及2132点的低点后展开了一波春季行情。尽管3月股指出现一定程度的反复和调整,但是整个市场在一季度仍取得了正增长。截至2012年3月30日,上证指数今年来累计上涨2.88%。行业方面,有色金属、家用电器和房地产等涨幅超过10%,而信息服务、医药生物和公用事业等板块则出现了下跌。风格方面,大盘股表现居前,沪深300上涨4.65%,中小板指数上涨2.73%,创业板指数则下跌6.99%。公募基金方面,股票型开放式基金平均收益率1.72%,混合型开放式基金平均收益率1.12%,债券型开放式基金平均收益率1.70%。

根据国金分类,2012年一季度市场的转暖使得各类型投连账户均受益上涨。其中,在A股市场热点涌现、交易活跃等的刺激下,以权益类资产为主要投资标的的偏股型投连险账户整体业绩普遍表现较优,股票-指数型、灵活配置型、混合偏股型和股票型账户的平均涨幅分别为4.03%、2.24%、1.96%和1.16%。而受到债券市场一季度慢牛行情的推动,以固定收益率类资产为主要配置对象的偏债型投连账户也有不错的收益,债券型账户、混合偏债型账户和货币型账户平均收益率为1.39%、1.24%和1.13%。

图表1:各类型投连账户2012年一季度收益表现

来源:国金证券研究所

来源:国金证券研究所 具体来看,一季度的上涨行情给市场带来了一定的投资机会。1月份,有色金属、采掘以及金融服务等板块的快速上涨开启了今年一季度的上涨行情;随后的2月份,电子元器件、轻工制造以及家用电器的大涨带动了各板块的全面上涨。市场的活跃增加了A股市场的投资机会,股票-指数型、股票型、混合偏股型以及灵活配置型等权益资产配置比例较高的账户一季度业绩整体表现不错:

尽管3月份市场有所调整,但股指在一季度仍有上扬,因此以跟踪指数为主要投资策略的6个股票-指数型账户2012年一季度平均涨幅为4.03%,业绩表现明显高于股票型、混合偏股型、灵活配置型等其它主动投资股票市场的账户类型,但略低于同期沪深300指数。此外,6个账户之间的收益差距并不大。

45个价格披露规则的股票型账户中32涨13跌,2012年一季度的平均收益率为1.16%,其中最大涨幅为8.56%,最大跌幅为4.15%,分化显著。生命人寿-精选股票型、信诚人寿-季季长红利以及光大永明人寿-进取型等账户表现出色,分别取得8.56%、4.72%和4.00%的收益率。其中,生命人寿-精选股票型账户在一季度的操作仍然持较为谨慎的态度,但是通过积极的仓位管理和个股的选择,取得了非常出色的业绩表现。此外,信诚人寿-季季长红利账户由于资产规模较小,投资运作较为灵活;而光大永明人寿-进取型账户操作较稳健,业绩表现稳定的保持在同类产品前列。

23个价格披露规则的混合偏股型账户20涨3跌,今年一季度的平均收益率为1.96%,其中最大涨幅为8.56%,最大跌幅为1.10%。太平人寿-智选动力增长、合众人寿-平衡型以及招商信诺人寿-和谐B型等账户业绩表现居前,一季度分别上涨8.56%、5.05%和3.88%。其中,太平人寿-智选动力增长账户对市场一季度先扬后震荡的走势判断较为准确,同时重仓配置的大盘风格基金以及部分杠杆类基金为其业绩增益颇多。另外,合众人寿-平衡型账户主要采用不进行择时交易、而是通过精选优质的基金品种的投资策略,为投资者获取较为稳定的收益。

16个价格披露规则的灵活配置型账户14涨2跌,最大涨幅5.86%,最大跌幅0.12%,一季度的平均收益率为2.24%。其中,泰康人寿-积极成长型、合众人寿-进取型以及新华人寿-创世之约等账户分别实现5.86%、5.63%和3.76%的增长,位居前列。泰康人寿-积极成长型通过积极参与一季度的反弹行情,并根据市场的变化对部分涨幅较高品质及时了结获利,有效的扑捉到了市场的上涨并适当的规避了下跌风险。此外,合众人寿-进取型秉承价值投资策略和适度的仓位控制的投资理念,积极投资增长确定性较高的上市公司以及具有优秀选股能力的基金品种,以期为投资者获取长期超额回报。从中长期来看,泰康人寿-积极成长型账户在过去一年、两年、三年的累计收益率均有不错表现,位居同期同类账户前列,表现出较强的业绩稳定性。

在股票市场表现跌宕起伏的同时,一季度国内债券市场延续了2011年四季度的牛市表现,在资金面趋于松动的环境下收益率逐步下行,债市也表现不俗。因此,偏债型投连险账户今年一季度的表现较好,总体收益相对稳健:

24个价格披露规则的混合偏债型账户中20涨4跌,一季度平均收益率为1.24%。受权益类投资影响,产品间业绩分化也很显著,其中最大涨幅为4.57%,最大跌幅为3.42%。太平人寿-均衡收益型账户、中意人寿-策略增长账户以及太平人寿-智胜平衡稳健账户一季度收益位列前三,分别4.57%、2.97%和2.72%。其中,太平人寿-均衡收益型账户通过重点配置部分杠杆类基金中高风险品种获得较高收益。此外,中意人寿-策略增长账户一方面利用反弹进行结构切换并积极进行波段操作把握股市机会,另一方面通过精选部分信用债品种积极参与债市行情,从而实现了业绩稳定的增长。

37个价格披露规则的债券型账户全部上涨,最大涨幅为3.65%,最小涨幅为0.20%,一季度平均收益率为1.39%。其中,海康人寿-稳健型账户、生命人寿-增强货币型账户以及生命人寿-稳健I账户收益居前,一季度涨幅分别为3.65%、3.02%和2.43%。除此之外,太平人寿-智选忠诚保证、泰康人寿-稳健收益型以及中意人寿-稳健等账户也有较好表现。

另外,20个价格披露规则的货币型账户一季度均实现正收益,平均收益率为1.13%,收益率维持高位。其中,业绩表现排名前三的账户是泰康人寿-货币避险型账户、光大永明人寿-货币型账户以及太平人寿-安益避险型账户,分别实现收益2.30%、1.54%和1.27%。

总而言之,由于今年一季度股市和债市的投资机会均大于风险,因此大部分投连账户的资产均得到一定程度的增值保值,业绩表现不错。

| 图表2 :投连险账户阶段平均收益 | |||||

| 一季度 | 过去半年 | 过去一年 | 过去两年 | 过去三年 | |

| 股票型账户 | 1.16% | -5.37% | -18.29% | -16.51% | 6.19% |

| 股票 - 指数型账户 | 4.03% | -5.08% | -22.78% | -26.23% | -7.43% |

| 混合偏股型账户 | 1.96% | -3.45% | -15.12% | -13.53% | 5.08% |

| 灵活配置型账户 | 2.24% | -3.14% | -15.61% | -13.06% | 5.31% |

| 混合偏债型账户 | 1.24% | -1.15% | -9.64% | -7.28% | 5.40% |

| 债券型账户 | 1.39% | 3.91% | 0.13% | 2.18% | 5.79% |

| 货币型账户 | 1.13% | 2.17% | 3.68% | 5.58% | 6.52% |

| 沪深 300 | 4.65% | -4.90% | -24.61% | -27.08% | -1.19% |

| 注:以上收益均为简单平均结果,数据截止 201 2 年 3 月。 | |||||

| 来源:国金证券研究所 | |||||

第二部分:投连险账户风险收益特征分析

以下对设立期限较长账户过去一年、两年、三年这三个统计区间的风险收益指标进行统计,综合考察投连险账户对市场的适应能力以及风险控制能力。图表4~10包含各类账户的具体风险收益指标明细,以下分析主要针对图表4~10展开,在计算账户收益率时统一采用卖出价。

图表3显示,从风险控制的角度看,在过去一年、两年和三年中,各类投连账户的标准差和下行风险的平均值均优于同期沪深300指数水平,总体表现出较好的风险控制能力。同时结合收益与风险,考察各类账户的风险调整后收益水平-夏普比率,可以看出受11年市场整体大幅下跌的拖累,各类型账户过去一年、两年以及三年的风险调整后收益水平,即夏普比率的均值均为负数。具体而言:

45个运作满一年的股票型账户最近一年的夏普比率均为负数;若考察过去两年的风险调整后收益水平,仅有招商信诺人寿-锐取A型账户的夏普比率为正值;而将考察期追溯至过去三年,则泰康人寿-进取型、太平人寿-策略成长型和生命人寿-进取II等在同类型账户中表现优异。若仅从风险控制的角度来考察,生命人寿-优选平衡型、海康人寿-精彩型以及生命人寿-精选股票型等账户的标准差、下行风险等风险指标在同类账户中表现较好。

在23个运作满一年的混合偏股型账户中,过去一年和过去两年的夏普比率均为负值;而生命人寿-平衡II、太平人寿-智胜动力增长和瑞泰人寿-成长型等账户在过去三年的夏普比率比较中表现较优。另外,从风险控制的角度来看,平安养老-平衡、中德安联人寿-平衡型以及生命人寿-平衡I等账户其过去一年、两年以及三年各期的标准差、下行风险均居前列,显示出较优的风险控制能力。

与混合偏股型账户类似,15个运作满一年的灵活配置型账户过去一年和过去两年的夏普比率均为负值;泰康人寿-积极成长型、新华人寿-创世之约和泰康人寿-平衡配置型等账户过去三年的夏普比率居前,表现出对收益与风险较强的综合把握能力。在风险控制方面,中宏人寿-投资管家、海康人寿-平衡型和中国平安人寿-发展等账户在标准差、下行风险等指标中表现出色,稳定位居各考察区间的前列。

此外,在24个运作满一年的混合偏债型账户中,华泰人寿-稳健型、太平人寿-精选平衡型和太平人寿-智胜平衡稳健等其过去三年的夏普比率表现较优。而在风险控制方面,混合偏债型账户中各账户的标准差、下行风险均好于上述几类偏股型账户,其中华泰人寿-稳健型、平安养老-稳健以及信诚人寿-稳健配置等表现居前。

| 图表 3 :投连险账户风险收益特征 | |||||||||

| 标准差(年化) | 下行风险 =∑min ( 0 , k 周收益率) | 夏普比率(年化) | |||||||

| 过去一年 | 过去两年 | 过去三年 | 过去一年 | 过去两年 | 过去三年 | 过去一年 | 过去两年 | 过去三年 | |

| 股票型账户 | 14.40% | 15.66% | 16.68% | 51.12% | 94.78% | 135.85% | -1.72 | -0.66 | -0.03 |

| 股票 - 指数型账户 | 18.44% | 19.04% | 20.76% | 65.62% | 119.95% | 177.93% | -1.59 | -0.82 | -0.20 |

| 混合偏股型账户 | 11.35% | 12.58% | 13.67% | 40.31% | 75.49% | 109.98% | -1.86 | -0.72 | -0.05 |

| 灵活配置型账户 | 12.82% | 13.07% | 14.17% | 42.92% | 75.65% | 110.47% | -1.67 | -0.73 | -0.07 |

| 混合偏债型账户 | 7.98% | 8.39% | 8.97% | 27.34% | 48.71% | 70.46% | -1.79 | -0.73 | -0.10 |

| 债券型账户 | 3.35% | 3.63% | 3.78% | 8.61% | 15.46% | 21.42% | - | - | - |

| 货币型账户 | 0.29% | 0.32% | 0.30% | 0.08% | 0.24% | 0.27% | - | - | - |

| 沪深 300 | 20.00% | 21.86% | 23.84% | 71.23% | 134.57% | 200.03% | -1.58 | -0.69 | -0.06 |

| 注:数据截止 201 2 年 3 月。 | |||||||||

| 来源:国金证券研究所 | |||||||||

第四部分:投连险产品及分类介绍

投资连结保险(以下简称投连险)是集保险和投资于一身的保险产品。每款投连产品除了具备一般保险功能外,还包含若干不同类型投资账户。投保人的部分保费作为购买寿险保障,其余保费作为投资资金按投保人的意愿分配在几个投资账户中。投资账户投资于证券市场、债券市场、货币市场工具、公开发行上市的封闭式证券投资基金、开放式证券投资基金、各类债券型、货币型基金等。

根据我们覆盖范围之内的资料显示,截至2012年一季度末,推出投连险产品的保险公司共28家,各类投连账户共176个,其中设立期限超过6个月的账户共有171个。

为了更加客观量化地比较,我们将不同的投连险账户分类并在同类别内比较。由于投连险账户资产投资范围比较广,除了股票、债券、现金类之外还有各种类型的基金。为了更为准确地分类,我们根据投连险产品说明书、投资报告,首先将投连险账户所投资的证券类资产按比例折算为权益类、固定收益类、现金类等三类基础资产(详见图表11),然后依据这三类资产上的配置比例对投连账户进行分类。

| 图表11 :各类型基金资产折算表 | |||

| 类别(各投连险账户所描述的投资对象) | 权益类 | 固定收益类 | 现金类 |

| 开放式股票型基金 / 封闭式基金 / 股票类基金 | 100% | - | - |

| 股票主导型 / 偏股票型基金 | 80% | 20% | - |

| 混合型基金 / 平衡型基金 / 配置型基金 | 60% | 40% | - |

| 证券投资基金 | 50% | 50% | - |

| 债券型基金 / 债券主导型 | - | 100% | - |

| 货币市场基金 | - | - | 100% |

| 来源:国金证券研究所 | |||

按照折算之后的资产配置比例,将投连险账户划分为七种类型,各个类型划分及标准见图表12。

| 图表 12 :投连险账户类型划分及标准 | |||

| 分类标准 | 权益类 | 固定收益类 | 现金类 |

| 股票型 | 配置均值 >=60% | ||

| 其中:股票 - 指数型 | 跟踪指数或投资指数型基金 | ||

| 债券型 | 配置均值 >=80% | ||

| 货币型 | 100% | ||

| 不符合上述标准的为混合型,其中: | |||

| 灵活配置型 | 配置区间 >=50% | ||

| 混合偏股型 | 配置区间 <50% ,配置均值 >=50% | ||

| 混合偏债型 | 配置区间 <50% ,配置均值 <50% | ||

| 来源:国金证券研究所 | |||

截至2012年一季度末28家保险公司的176个投连账户类型划分及基本信息见图表13。