好买国际对冲基金5月报:对冲优势尽显

http://msn.finance.sina.com.cn 2012-07-03 17:28 来源: 新浪财经

来源:好买基金研究中心

5月全球市场大跌,对冲基金“对冲”优势尽显

----国际对冲基金2012年5月月报

一、国际对冲基金市场表现

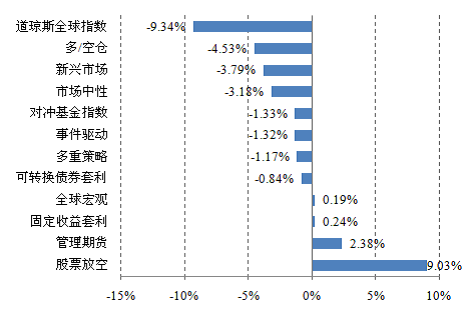

5月,出于对欧债危机的进一步担忧,全球市场出现了较大的跌幅,道琼斯全球指数下跌了9.34%。道琼斯瑞士信贷对冲基金的表现相对出色,仅下跌1.33%。从具体策略来看,10个对冲基金策略中4个上涨,6个下跌,10个策略表现都远好于道琼斯全球指数。其中,表现最好的是股票放空和管理期货策略,5月分别取得了9.03%和2.38%的收益。在市场出现大幅下跌的情况下,以股票空头为主的股票放空策略出现相应的涨幅也是在情理之中。5月份,表现最差的策略是多/空仓、新兴市场和市场中性策略,跌幅分别达到4.53%、3.79%和3.18%。采用多/空仓的对冲基金中业绩表现分化现象在5月也是相对来说比较严重。以长期持股为主的基金表现较差,这类基金往往偏向于较多的股票多头头寸,而净头寸相对较低的基金表现相对较好。

| 2012年5月对冲基金各策略业绩 |

数据来源:Hedgeindex,数据截止2012年5月31日。

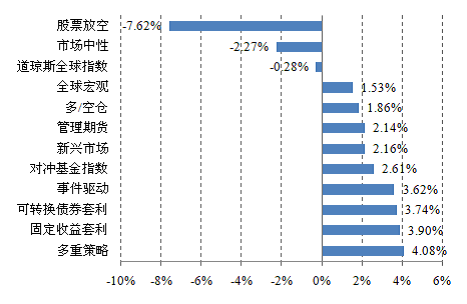

5月份全球市场的大幅下跌蒸发了之前的收益,从年初到5月底,道琼斯全球指数微跌0.28%,而同期道琼斯瑞士信贷对冲基金指数表现相对出色,获得了2.61%的收益。从具体策略来看,10个对冲基金策略中有8个上涨,2个下跌。下跌的两个策略分别为股票放空策略和市场中性策略,跌幅分别为7.62%和2.27%。在全球经济相对动荡,欧债危机担忧不断的背景下,以股票头寸为主的策略相对来说比较难以操作。不过,今年来也有一些对冲基金策略表现相对较好,多重策略、固定收益套利和可转换债券套利策略今年来的平均收益分别达到了4.08%、3.90%和3.74%。经过5月全球市场的调整,10个对冲基金策略已经有8个超越了道琼斯全球指数,体现出对冲基金在下跌市场中拥有的整体优势。

| 2012年YTD对冲基金各策略业绩 |

数据来源:Hedgeindex,数据截止2012年5月31日。

二、国际对冲基金市场资金流与规模情况

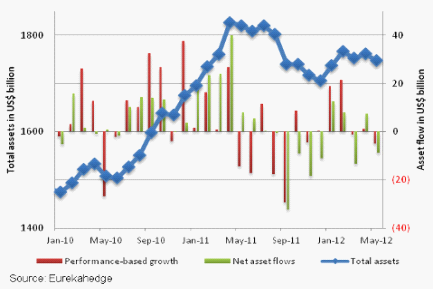

5月,对冲基金市场的资产管理规模减少了137亿美元,使得整个行业的资产管理规模回到了1.75万亿以下。大部分的资产管理规模缩水主要来自于净资金流出,投资者从对冲基金行业中撤出了87亿美元的资金。同时,由于业绩损失带来的资产管理规模缩水为50亿美元左右。

三、行业要闻

高盛向道富出售旗下对冲基金管理业务部门

高盛(Goldman Sachs)即将与道富(State Street)就出售旗下对冲基金行政管理业务达成协议。此次交易将创造全球最大的对冲基金管理服务提供商。据知情人士透露,虽然正式的协议仍未达成,但高盛与道富的谈判已经接近尾声。合并后接受管理的基金金额将接近7000亿美元,超过目前市场的领导者Citco。对冲基金管理涉及准确地估价投资组合以及评估风险水平,近年来它已经成为全球的一项大业务,因此新的全球监管法规和投资者强迫价值2万亿的全球对冲基金业务雇佣更多的第三方服务提供商。

高盛一直在寻求出售这项业务,并在数月内与好几位潜在收购者进行过谈判。目前高盛的管理部门在全球排名第四,管理的基金数额约为2000亿美元。高盛要出售对冲基金管理部门的消息最早出现在4月。最近几周,道富已经明确成为收购的领跑者,交易将在本月底达成。

虽然使用第三方基金管理多年来在欧洲相当普遍,但美国是在麦道夫丑闻后才实施这种做法。美国基金经理倾向于要求美国证券交易委员会加强监管,大多数认真的投资者现在要求经理们将风险和净资产价值的计算外包给第三方。

高盛的业务的客户包括全球领先的对冲基金,包括Och-Ziff和约克资本(York Capital)。总体来看,高盛的业务管理超过500个对冲基金,在全球拥有雇员约250名,在最大的离岸中心均设有办公室。道富的基金管理业务监管的资产在5000亿美元以下。

点评:当一个行业发展到一定程度之后,兼并整合往往是一种趋势,这样能够更好地发挥规模优势。高盛出售其对冲基金管理业务能够使其更好地开展其主营业务。而对于道富来说,收购高盛的行政管理业务之后,能够使得其在行政管理上拥有更大的市场占有率。高盛对于行政管理业务资产的剥离是否意味着其它的国际知名投资银行也会效仿而陆续剥离该业务,从而掀起对冲基金行政管理行业的兼并收购之潮,还需要进一步观察。

花旗前高层自立门户组对冲基金,今秋起运作

花旗集团前坐盘交易部主管Sutesh Sharma自立门户,成立的对冲基金Portman Square Capital将于今年秋天正式运作,现时已有5亿美元资金。有关基金将采取多重策略相对价值(Multi-Strategy Relative Value)的策略,更有来自花旗的一组交易员负责进行事件驱动交易(Event-Driven trading)、可转换债券套利(Convertible Bond Arbitrage)及波幅交易(Volatility Trading)。

点评:和国内有些私募基金经理出自于公募基金和券商资管一样,国外一些对冲基金的基金经理也是出自“名门”。对于这类基金经理来说,由于在之前工作的公司担任资产管理类的重要职务,建立了一定的行业威望,使其在“自立门户”的时候募集资金相对容易。另外,由于在大的投资公司中担任重要的职务,使得他们对对冲基金的策略了解得相对深刻,理论知识和实战经验都比较丰富。

花旗预计对冲基金业五年内达5万亿美元

花旗集团日前公布的调查报告显示,随着私募基金公司扩大业务范围与传统基金公司展开竞争,未来五年对冲基金业的资产规模可能增长一倍以上,达到5万亿美元。调查是基于对73位业内人士的采访作出的,受访者包括机构投资者、对冲基金经理和顾问。调查预计,未来五年对冲基金业可能吸引2万亿美元新投资。由于退休基金和其他大型机构投资者越来越适应对冲基金策略所面临的各种风险,他们可能将把对冲基金的投资额增加1万亿美元。花旗集团企业咨询业务主管桑迪·考尔表示,对冲基金投资正在从基金多元化的辅助配置成为投资组合的核心部分。

点评:虽然在广大投资者的心目中,对冲基金是一类风险相对较高的投资,但是事实上,由于对冲成分的存在,不少对冲基金的风险相对来说较小。随着对对冲基金的认识逐渐变得客观,预计会有越来越多的机构投资者投资对冲基金。传统的投资理论认为,对于证券(包括股票、期货等)的投资可以达到分散风险的作用。尤其是一般的共同基金,往往通过分散持有多头的股票头寸来进行投资。从另外一个角度讲,通过投资于不同的策略也是一种分散风险的方式。而对冲基金中可以有相对较多的投资策略供选择,配置多种策略对于投资者来说可以相对比较有效地对冲风险,同时提高风险收益比。在这样一个背景下,由于更多机构投资者的参与,对冲基金行业规模非常有希望获得快速地增长。