天山股份:增发即将完成将大大缓解资金压力

http://msn.finance.sina.com.cn 2012-01-12 18:40 来源: 中证网

|

中投证券 李凡 王钦

公司公告增发招股意向书,将于1月12日启动发行程序。

投资要点:

发行价格20.64元/股,募集资金总额不超过24.77亿元。

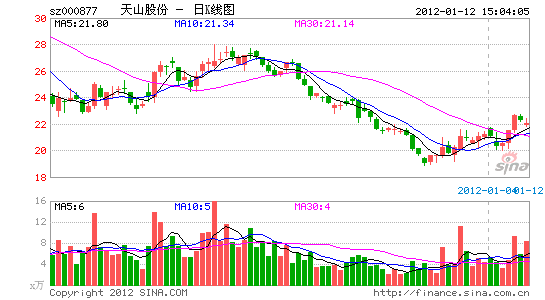

发行价格为招股意向书刊登日1月12日前20个交易日收盘价的算术平均值,为20.64元/股,增发数量不超过1.2亿股,公司增发实际募集资金总额不超过24.77亿元,由于二级市场水泥板块大幅调整,募集资金总额与原先预计的28亿元相比有所减少。

对原股东按10:3优先配售,控股股东承诺认购,确保增发后持股比例不低于1/3。

原股东可按照10:3的比例行使优先认购权,其中原限售股股东必须通过网下申购行使优先认购权,无限售股股东必须通过网上申购行使优先认购权,放弃优先认购部分再对其他公众投资者进行发售。控股股东中材股份承诺参与本次发行,保证发行后持股比例不低于1/3,即通过优先配售申购不少于651万股。

原股东优先认购获得足额配售后,网上、网下预设的发行数量比例为50%:50%。

若获得超额认购,则原股东优先认购获得足额配售后,公司和保荐人将对网上、网下预设发行数量进行双向回拨,以实现网下申购的配售比例与网上配售比例趋于一致。

股权登记日1月13日,网上网下申购日1月16日。

增发完成后将降低公司资产负债率,有效解决公司资金压力问题。

从三季报看,公司资产负债率为64.3%,在水泥板块中处于较高的负债率水平;此外,公司在建和拟建生产线多达13条,预计未来几年资本开支在70亿元以上,有一定的资金压力,因此增发完成后将缓解公司资金压力。

投资评级“强烈推荐”。

预计公司11-13年EPS分别为2.79、3.27、3.52元,增发1.2亿股摊薄后预计11-13年EPS分别为2.12、2.50、2.69元,目前股价对应12年摊薄后PE为8.92倍,增发价对应12年摊薄后PE则为8.26倍,估值并不贵,维持“强烈推荐”投资评级。

风险提示:

固定资产投资增速低于预期;水泥新增产能增速高于预期。