双面汉鼎:招股书生意凶猛

http://msn.finance.sina.com.cn 2011-09-21 13:44 来源: 《创业家》杂志

一个80后,非金融专业,没有完成正规大学教育,如何抓住疯狂的IPO潮成为中国 IPO咨询行业的创立者,又如何身陷一系列争议和质疑?为什么学历高、智商高、资源多的金融才俊,没能抓住机会?

文/创业家杂志记者 叶静

图为王叁寿。

图为王叁寿。“三十岁前搞到一个亿就行了!”

24岁那年,王叁寿对自己许下了这样的誓言,尽管他当时“从来没想过”这一个亿怎么来。

7月初的一天,北京,金融街富凯大厦的小办公室里,坐在我们对面的王叁寿并不掩饰他对财富的渴望。恭喜他,现在他24岁时的梦想已经实现。对了,他今年应该30岁了。

遗憾的是,和他聊完几个小时后,我们甚至无法直接确认他的真实姓名、籍贯、学历,但这并不影响他和他所创办的北京汉鼎世纪咨询有限公司(以下简称汉鼎)成为这篇文章的主角。

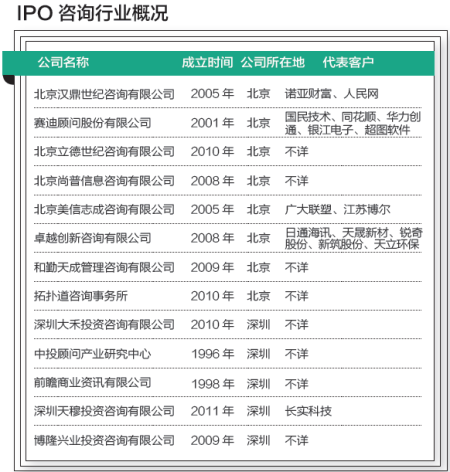

王叁寿先生是中国IPO咨询行业的开创者,也是创业板开闸以来最大的获益者之一, 首批108家创业板候选企业中有42家选择汉鼎做IPO咨询;如果书写中国的IPO产业链,王先生已经成为必不可少的一环。

而野蛮生长、冒险、投机,是这个故事的主色调。这既是疯狂大跃进的中国IPO市场的真实写照,也是恶劣创业环境下成王败寇哲学的必然产物。

招股书生意的诞生

接过王叁寿的名片,我的惊讶无以言表。

在这张名片上,汉鼎咨询办公室所在的北京金融街富凯大厦被称为“中国证监会大厦”,这是我第一次见人将这个称呼印进名片。 富凯大厦A座是中国证监会的办公所在地,而汉鼎所在的B座为商务写字楼。

“我们尽可能跟官方机构在一起,名片上写证监会大楼,人家就会误以为跟证监会关系很熟。”汉鼎前高管朱伟(化名)的解释让我恍然大悟。

王叁寿将办公室搬到这里是在创业板开板那一年。那一年的9月,他成为中国证券市场最耀眼的明星之一一10月23日创业板开闸那一天,大家突然发现首批108家创业板候选企业中有42家选择了一家名为汉鼎咨询的公司做IPO咨询。彼时,甚至很多投行从业者都不知IPO咨询为何物。

为这一天,王已经坚守了3年。2006年,汉鼎完成了其IPO咨询“第一单”——为教育培训公司新东方上市提供数据服务。这一单的收费标准只在5万元左右,王叁寿当时或许还没意识到这是一个金矿。在这之前,王一直从事咨询行业。

初期的市场开拓是极为艰难的。“2006、2007年,我们去拜访证券公司总裁,管投行的副总裁,他们说这个没市场,我们自己写写就完事了,不需要你。2009年、2010年我们去拜访证券公司总裁,他们非常愿意和我们交流,觉得我们公司在资本市场中是个奇迹,是硬生生地搞出来的一个第四类证券辅导机构。”王很自豪,他很乐意被看做IPO咨询行业的开创者,尽管他并不愿意过多阐述这家公司进入IPO市场的由来。

2007年,汉鼎接了一些类似GE这样大客户的单,一个单就是100多万元,王叁寿一度想将主营业务重新调整为传统的咨询业务。在接下来的2008年,也就是次贷危机的高潮中,王抓住了机会。那一年的9月16日 ,IPO再次暂停,当时有人觉得汉鼎要完蛋了。

但王叁寿看到的是机会。“金融危机,人才贬值,一个月薪2万元的审计经理当时7000元即可招到。我认为用低成本塑造汉鼎品牌的机会来了。”王叁寿说,“汉鼎这一年时间里吸纳了一百人,在新股恢复发行、创业板开闸之后,这些人全部被投入到了IPO咨询领域,迅速抢占了市场。”

如果这是事实的话,这显然是一场豪赌,王叁寿相信,如果创业板再推迟两年,先死的也肯定不是汉鼎。或许,这是对中国资本市场最好的政治经济学解读。

进入豪赌状态的王叁寿展现出了惊人的执行力,收集拟上市公司名单,拜访券商。在他的记忆里,最疯狂的一天坐了9个小时的飞机,从北京飞到西安,从西安飞到乌鲁木齐,第二天又从乌鲁木齐回到北京。

在汉鼎咨询副总裁马浩晗的记忆里,2009年年初,提供IPO咨询服务的只有赛迪、汉鼎两家,没有其他竞争对手,“做行业研究的公司不容易进来,这些公司不像汉鼎那样懂发审规则。”

2009年7月,IPO重启;当年10月23日,创业板开板。这让汉鼎一夜成名,创业板第一批108家候选企业,汉鼎做了42家。

但利用金融危机大规模网罗专业人才的说法可能并不成立。“公司虽然有来自投行、四大(会计师事务所)的员工,但这是极个别的,以拥有CPA资质的来说,全公司不超过10个人,大部分员工只是资本市场爱好者。”朱伟说。在朱伟看来,这些行销手段让签单效率大幅提高,平安证券、招商证券、国信证券都很快成为汉鼎的重要客户。

和王叁寿交流的最大恐慌正在于此,他说得越多,你越心慌,不知道哪句实哪句虚。这位80后的年轻人如今正在构建他的“金融服务集团”梦想。

“我们现在已经有14个办公室。”王叁寿说。但汉鼎另一位前高管钱志则表示,实体办公室只有5处,汉鼎分公司大多为虚拟办公室。

“这间办公室(指富凯大厦的办公室)是股东们买下的,升值了好多,楼下的打印店也是我们的,我们的客户可以在里面免费打印。”王叁寿这么说。但副总裁马浩晗却告诉我们,办公室是租来的。“那打印店和汉鼎什么关系?”我们追问,马坦诚不知道打印店与汉鼎的关系,“也许是王总个人的关系。”

如果不是这样的“行销”方式,一家名不见经传的小公司或许根本不可能获得投行的信任,连进入行业的机会都没有。但王叁寿不仅借此让汉鼎成为国内最大的IPO咨询公司,更让IPO咨询成为拟上市公司上市的标配服务,据有关方面调查,目前40%的拟上市公司使用上市咨询服务。

2010年,汉鼎完成140家公司细分市场底稿的写作。王叁寿透露,公司当年营收近亿元。而这样一家致力于提供上市咨询服务的公司也有意开启它的上市征途。

据王透露,目前正和多家机构洽谈融资,预计分批融资1亿元,“股东已经注资,7月15日前后召开增资发布会,届时所有股东均会在场。”

7月20日后,我们向汉鼎品牌负责人冯万鑫询问发布会情况,对方称王叁寿最近太忙,没时间开发布会。

8月初,我们再次询问,冯万鑫说发布会延期,打算和一个论坛同步举办,那个论坛将邀请100家上市公司董事长,事情比较多,正在筹备中。

我们不知道究竟发生了什么,好在传说中的增资方深创投人士透露说,对汉鼎的投资尚在考察中,目前并未注资。

但,不得不承认,汉鼎创造了一个奇迹。

资料图。

资料图。争议潜规则

汉鼎网站上,是这样介绍自己的:“用3年的时间建立了涵盖了50个行业板块、3000多个细分市场的研究数据库,并且通过持续的更新跟踪行业动态。”

接受我们采访时,王叁寿补充说,汉鼎已经建成涵盖60多个大行业﹑4000多个细分行业、4万家公司的数据库,“向证监会报送材料的公司,十之八九都在这一库中。这个数据库在三五年之内是不太可能被复制的。”

应我们请求,王叁寿打开了数据库,这是一款名为 “9次方财富资讯”的软件,这款软件确有详尽的大行业与细分行业目录,遗憾的是目录下只有一些公司名称,名称外的信息一片空白。

尽管曾身为汉鼎高管,朱伟坦言其从未看到过公司数据库,更未使用过。今年5月,他曾看到过一份杭州的公司数据名单,那份名单上列有公司名称、联系人及联系方式,不过其中的数据信息显然不够有效,在那份名单上阿里巴巴还是 “拟上市公司”。

在朱伟看来,网站上的这些说辞“都是行销手段,显示汉鼎在科学化、系统化地做这件事”。

钱志,2010年从汉鼎离职,现在仍在从事IPO咨询业务。在他看来,创业板公司大多是民营企业,创始人可能有很强的研发、市场开拓能力,但很少了解资本市场,更不清楚IPO咨询行业,很容易被一些说辞迷惑。

在IPO咨询生意中,拟上市公司是甲方,投行是乙方,IPO咨询公司是乙方的乙方。大部分IPO咨询公司都是从投行处获得业务。“很多小公司都是通过给投行的人20%返点来拿业务,我们从来不做这事。”王叁寿说。

朱伟在汉鼎的时候,有一次参加公司会议带了一台ipad2, 王玩了一会,之后感叹自己送出七八十台却还没玩过。

“资本市场送苹果是没人拒绝的,有人开玩笑,开新公司每个月能固定送出20台苹果,新业务一定做不完。”朱伟说。

通过过度包装行销、通过回扣打单,并不是IPO咨询行业的最大问题。在这波新股发行的大潮中,在拟上市公司招股说明书中的相关章节予以造假,欺骗投资者,正让整个行业面临危机。

据业内人士介绍,一个细分市场的报告通常是这样诞生的:设计一个推算方法,然后对行业协会、行业专家、上下游企业及同行等进行实地访谈。但实际操作中,其拜会的专家、上下游企业通常都由公司提供,专家很可能是创始人的导师、朋友、公司顾问等。完成这样一个项目时间约为1-2个月,收费30万—50万元不等。

“早期,汉鼎的行业研究是比较细致的,比如四川的某水泥项目,王叁寿要求项目人员做了很多实地调研。但项目的快速增加以及人员的流失,导致项目人手经常更换。在人员调度紧张的时刻,一个项目组中只有1个人真正做过项目,其他都没经验。2010年年底,汉鼎一度同期进行40个项目,人根本不够用,项目质量无法保证。”朱伟说。

颇让人诧异的是,汉鼎正是潜规则的揭露者。

2010年3月,一家名为“正方软件”的教育软件公司上会被否,其中一个重要因素是根据赛迪顾问的报告,正方软件在教学管理类软件领域市场占有率超过25%,而公司2009年度营收仅为5300万元。外界普遍认为赛迪涉嫌数据造假,证监会为此专门点名批评了赛迪。

这本是在圈子内流传的故事,后来被媒体曝光。“赛迪被曝光的背后,汉鼎充当了推手。汉鼎不应该落井下石!”另一家IPO咨询公司的创始人杨生说,在其看来,汉鼎早期曾外包过赛迪业务,这种做法就有点“儿子打老子”了。

很快,赛迪通过与其关联的一家媒体向汉鼎发起了反击,2010年8月,一篇名为《起底汉鼎 中国“IPO咨询第一人”做局真相》的文章将汉鼎推向了风口浪尖。

“在半个月到一个月的时间内,汉鼎至少掉了五六个项目,但那之后业务反而更多了。”回忆起那段日子,朱伟感觉很奇怪,想来是这个行业内可选择性不多,才使得汉鼎躲过一劫。

但事件的影响远非如此。2010年11月,诺亚财富在美国上市。在一次承销商、律师、诺亚财富负责人多方沟通的电话会议中,因为担心赛迪汉鼎之争对诺亚财富上市造成隐患,承销商甚至向汉鼎核实了一系列问题,其中之一关于王的学历。

“我们要做一些调查,以确保我们项目的安全。第一个问题是,请问你是不是北航毕业的?”大洋彼岸那头,承销商代表发问。

电话这头的王叁寿回答说,“我确实是进了北航,但因为一些个人原因,我没有从北航毕业。换句话说,我现在确实提供不了毕业证和学位证。”

国内监管层也行动起来,证监会明显加强了对细分市场研究的监管,严查以第三方咨询公司为数据来源的项目。这一过程中,汉鼎没少中招。

捷顺科技上会时,招股书草案中一度有10多处数据以汉鼎为源头,结果保荐机构招商证券被证监会要求解释与汉鼎的关系,同时需提供相关数据计算过程。这也让汉鼎人感叹“如果不用汉鼎名义,而直接用权威期刊名义,或许可以减少这一麻烦。”

在这一系列行业动荡之后,敢在招股书上署名的IPO咨询公司已经很少。“一般先找家媒体发表,然后再引用作为数据来源,这样显得更权威。这不是很搞笑吗?”钱志反问道。

造假案例仍然层出不穷。8月4日,江西西林科股份有限公司二次过会被否,其用来佐证公司核心产品MMT(甲基环戊二烯三羰基锰,一种化学品)市场前景的相关内容被指造假。

在西林科招股说明书中,引用了一份具名为北京工业大学防爆剂课题组的《汽油抗爆剂MMT的行业发展展望》。但之后《第一财经日报》的调查显示北京工业大学根本不存在防爆剂课题组。据业内人士透露,该部分内容由汉鼎咨询向保荐人招商证券提供。

就在证监会对数据要求日益严格的同时,各色IPO咨询公司开始出现,单在深圳,汉鼎前员工创办的就有六七家。此外,各类咨询公司、市场调研公司甚至广告公司也开始加入了IPO咨询行业。一家IPO咨询公司的高管透露,一些连报告都没写过的报告代理公司也开始进入。

“如果有保荐人牵线,每年做一两个项目,就比以前在公司里的收入多。”对于小公司的层出,上述高管很理解。但是风险无处不在,圈内盛传今年平安证券的一个项目就被北京某公司搞砸了,项目是该公司雇了几个大学生做出来的。

在现行体制下,数据造假已然不可避免。“证监会要求招股书提供细分市场情况,但如何认定提供的数据是否真实、权威,并没有硬性的衡量标准。”一家IPO咨询公司的创始人说。

据钱志透露,目前IPO咨询业达到30人规模的企业不超过5家。在王叁寿看来,这些小公司也不值一提,“这个行业活下来的公司不会超过3家”。

在钱志看来,如果汉鼎不能练好内功,能否留在行业前5名都还很难说。

一个危险的信号是,今年春节以来,汉鼎的业务中来自平安、招商等大投行的单子越来越少了,这使得其他IPO咨询从业者喜忧参半,要是行业龙头做得都这样,外界就会怀疑他们做的事还有没有意义,万一证监会下令,招股书不得外包,整个行业就被动了。“我们希望汉鼎好,行业有龙头在,他吃肉,我们喝汤”。

资料图。

资料图。转型上市路

面对招股书写作生意的窘境,王叁寿开始考虑转型。

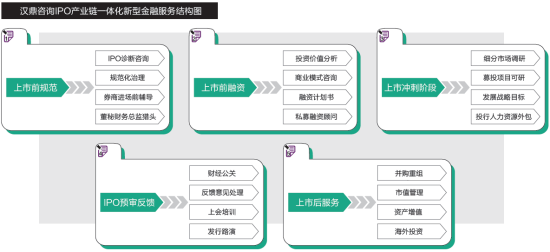

“你不要以为我们是做招股书的,那个只占40%。”王叁寿正忙于进军IPO一体化咨询业务,“我们打造的是以IPO产业链为核心的新型金融服务集团”。按照王的理解,IPO产业链可以分成四部分:第一段是上市筹备;第二段叫上市冲刺,做上市申报;第三段是上市过程,从材料报到证监会到企业获批成功挂牌发行;第四段是上市后。在现有的招股书写作外,汉鼎要打通整个IPO产业链,除了涉及保荐通道的项目外,其他都可以尝试。

在朱伟看来,促成这一转型的,主要有两个原因。一是汉鼎的招股书写作业务可能会衰落,二是汉鼎为了上市。

关于上市的想法,可以追溯到诺亚财富的上市庆祝酒会。诺亚财富同样属于金融服务业,酒会归来,王叁寿萌生了上市的想法,并很快完善了公司的社保体系。但公司只靠招股书写作生意显然很难上市,以一年500家公司上市,平均每家收费40万元计,整个市场也就2亿元,何况这个业务受市场周期性影响太大。汉鼎要上市,就需要大项目。

在王叁寿的设计里,“IPO一体化咨询”业务收费将在400万元到700万元之间,服务内容涉及中介机构协调、IPO诊断、投融资等多方面。简单来说,就是从企业有上市想法到最后上市这一过程中,汉鼎扮演大管家角色。

这一概念,吸引了投资人的关注。深创投北京公司副总经理周军表示,目前市面上虽然有财务顾问、投资银行等相关角色,但相对独立,没有这样一家综合型的机构,这样的机构企业确实有需要。

汉鼎今年的营收目标是2.5亿元。但截至今年5月底,汉鼎只启动3个IPO一体化咨询项目,单个项目金额低于400万元。

杨生对汉鼎能否实现今年的营收目标表示怀疑,“王叁寿在这块业务上缺乏经验,所以需要依靠好的团队。而此前经验表明,汉鼎人员流失一直是个大问题。2010年夏天及今年6月,汉鼎发生两次严重的高管集体离职事件。”

钱志同样不看好王,在他看来,IPO咨询一体化需要有人才、团队的积累,而不是看过一两个案例,就可以自己做。钱志所在的公司也想进入这一领域,但他认为还要等几年。

实际上,自从确定上市之路后,王叁寿曾尝试通过股权激励稳住团队。他给出的框架是:2010年公司估值2.5亿元,管理层可以打4折认购,即公司作价1亿元,开放其中的10%也就是1000万股给高管们认购。朱伟估算了一下,需要自掏腰包300万才能认购3%的股份,他认为这个价钱不值。

让朱伟感觉不快的是,2.5亿元的估值是王叁寿说出来的,并没有一份经过审计的财务报告作佐证,公司真实的财务状况他并不知晓。朱伟希望用每股净资产的价格来认购,这遭到了王叁寿的拒绝。朱选择了离职。

但扩张的步伐不会因此停歇。“今年公司要新增200人,今年年底团队要达到380人。如果有200个月薪两万块钱的人做事,汉鼎不可能做不起来。”王叁寿说。但朱伟告诉我们说,汉鼎的100多个员工中,2010年年终奖超过2万元的只有5个人。

王坚信自己能够获得成功。他自认“轻松”实现了在30岁前积累1亿元财富的理想,并坚信将在未来打造一家基于“IPO产业链”的上市金融服务集团。

这个人人都为IPO狂的年代,奇迹总是在幻象和真实之间摇晃。

(文中朱伟、钱志、杨生均为化名)