关注智能定投参数变化

http://msn.finance.sina.com.cn 2011-11-30 11:36 来源: 新浪财经

新浪基金研究中心 庄正、高文杰

诞生于2002年6月的基金定投业务,已有了不少创新和发展,其中之一就是智能定投的崛起。投资者选择智能定投的目的,还是希望能在牺牲了稳定的现金流安排后,能比普通定投取得更好的风险收益比。但投资者的良好愿望得到满足了吗?市场上到底有哪些智能定投呢?智能定投智能在哪?投资者该如何投?

1、两种智能定投

和普通定投相比,智能定投最大的特点是投资额度不固定,市场下跌多投、市场上涨少投。目前市场上主要有两类智能定投,一类是某银行2009年推出的从价法定投,一类是某基金公司今年上半年推出的PE法定投。

这里我们将它们和普通定投作比较(如下表)。

| 两类智能定投与普通定投的异同 | |||

| 名称 | 普通定投 | 智能定投之从价法 | 智能定投之PE法 |

| 方式 | 定时定额 | 定时不定额 | 定时不定额 |

| 额度 | 每月相同 | 每月投资额度不同 | 每月投资额度不同 |

| 指标 | 无 | T-1日指数价格或者基金净值 | T-1日指数市盈率 |

| 决定投资额度的规则 | 若T-1日指数收盘价大于180日均线100%,则定投额度下浮100%;若大于均线 50%-100%,则定投额度下浮30%;若大于均线15%-50% ,则定投额度下浮20%;若大于均线0%-15%,则定投额度下浮10%;若小于均线0%-5%,则定投额度上浮10%;若小于均线5%-10%,则定投额度上浮20%;若小于均线10%-15%,则定投额度上浮30%。 | 以稳健型投资者、挂钩沪深300指数、上浮下浮20%为例,若沪深300指数市盈率≤15,则认为市场被低估,定投额度上浮20%;若15<市盈率≤23,则认为市场中性,额度不浮动;若市盈率>23,则认为市场被高估,额度下浮20%。(根据投资者风险属性、所选指数、所选上浮下浮额度而有所不同)。 | |

数据来源:新浪基金研究中心

2、不同定投方式的比较

根据以上规则,智能定投大部分时间比普通定投表现优秀,但并非总是常胜将军,偶尔也会输给普通定投。

据测算,在以下文为例的72个月的测试期中,从价法智能定投在长达20个月的时间里落后于普通定投。如2006年11月到2011年10月的6年中,假设每月1日开始根据以上规则模拟定投沪深300指数,从价法、PE法、普通定投的简单收益率分别为16.44%、21.49%和16.66%。从价法智能定投居然不如普通定投。

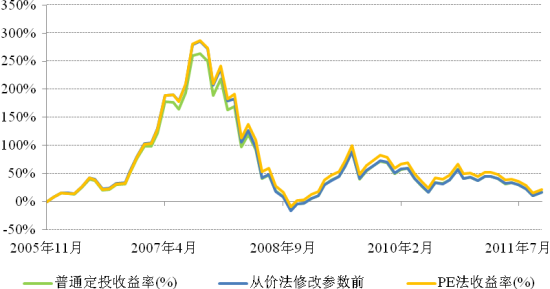

近6年三种定投的表现

近6年三种定投的表现数据来源:新浪基金研究中心 数据区间:2005年11月1日-2011年10月31日

上图揭示:(1)定投择时最重要。定投无法规避系统性风险,熊市收益率一样会疾速下行,所以启动定投前进行研判择时。(2)定投长跑,起点重要、终点更重要。因为越到后期累积的筹码越多,对市场风险越敏感。以PE法为例,今年2月赎回收益率为9月赎回的3倍多。(3)不同定投模式的影响远小于市场行情的影响。近6年投资,三种定投方式对收益率差距的影响至多5.05个百分点,而市场行情却能让一年内收益率振幅逾30个百分点。(4)智能定投未必全跑赢普通定投。在这6年72个月中,从价法定投多达20个月落后于普通定投。

3、参数变化,定投收益“老母鸡变鸭”

根据以上规则,PE法和从价法呈现出来的风险收益特征是否一成不变?其实,参数设置可以轻而易举改变其收益及风险!譬如修改两种定投方法的浮动幅度参数。

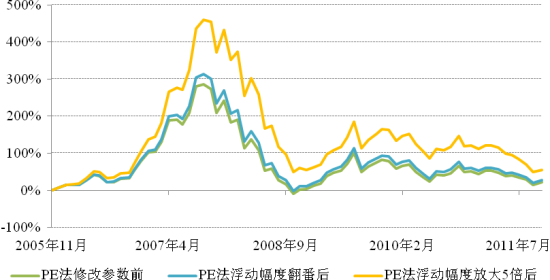

首先,将PE法上浮、下浮幅度从20%改为40%,会发现按此定投的收益率提高,且风险调整后收益更好。继续取极端情况,将PE法的幅度额度从测试1的20%变为PE被高估时定投额度下浮100%至0,PE被低估时额度上浮400%至5倍。投资者将发现,参数调整后PE法的近6年收益率从调整前的21.49%骤升为54.29%,从而将领先于从价法的业绩优势从5.05个百分点扩大至37.85个百分点!

PE法浮动额度调整收益率状况

PE法浮动额度调整收益率状况数据来源:新浪基金研究中心 数据区间:2005年11月1日-2011年10月31日

事实上,无论是沪深300指数为投资标的,还是中证500为投资标的,该特征均可得到验证。

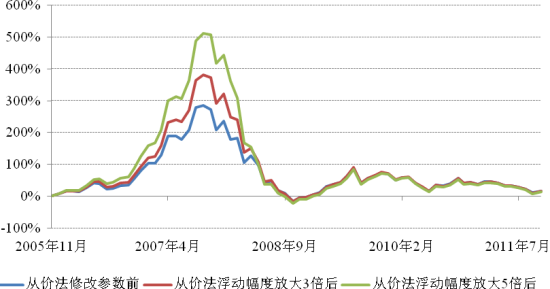

改变参数,放大浮动幅度,让PE法收益率骤升,但对从价法,效果却适得其反。如下图所示,6年期收益,从价法定投除了比改变参数前多折损2.75个百分点之外,此外波动率(风险)还更大了。

从价法浮动额度调整收益率状况

从价法浮动额度调整收益率状况数据来源:新浪基金研究中心 数据区间:2005年11月1日-2011年10月31日

4、结论

两种智能定投的表现优劣,和参数的改变影响很大。究其原因,不论是从价法,还是PE法,在指数峰值左侧都停止了投资,但在峰值右侧,从价法很快启动定投,而由于市场估值依然很高,PE法因参数调整,对市场估值敏感度增强,迟至2008年下半年才重新启动,躲过了市场暴跌。

不同定投方法适应的市场环境不一样。如果市场的波动较大,从PE法定投的长期收益会更好;而如果市场波动较小,从价法的长期收益更好。长期投资角度,国内市场波动较大,适用PE法。

定投是“懒人”的投资方法,但面对近6年沪深300指数上涨逾200%,同期三种定投仅16%至22%的收益,时间的机会成本巨大。因此在现金流安排没有问题的前提下,不管何种定投,均不如合理规划的一次性投资。

事实上,不管是何种定投方法,在资金积累到一定规模,何时退出市场比何时进入市场更重要,因为在积累大量筹码后,两种投资方法的业绩波动性越来越趋向一致了,即定投和一次性投资承担的风险一样。