3000万元高净值客户,600万元零负债族差异化打理 私人银行服务清单范璟

http://msn.finance.sina.com.cn 2011-08-12 08:55 来源: 21世纪经济报道

|

本报记者范璟北京报道

一位是资产上千万的企业主,一位是以工资收入为主的国企员工,虽然职业不同,但他们都是银行私人银行业务的高净值客户。

这两类不同职业背景和资产规模的人,对理财有着不同的需求。

章健(化名)在国企工作,名下有四套房产,也进行基金和股票投资,总资产约600万。

杨鸿(化名)则经营着4家连锁餐饮企业,是一位身家千万的私营企业主。

同时,两人均有全职太太,章健夫妇尚无子女,但要赡养老人,杨鸿夫妇子女在国外留学。

不一样的职业背景和资产,两个家庭却同时面临着合理规划、资产保值增值的难题。

“零负债”族投资拼盘

38岁的章健在国企工作,年收入约20万,但很不稳定,多则30万元,少则15万元,单位未提供企业年金,且退休金较少。29岁的章太太是全职主妇,没有收入。

夫妇俩计划在3年内要个孩子,在退休前准备好孩子的教育费用,同时希望以后可以维持现有的生活,并计划以现有水平赡养父母至20年后。

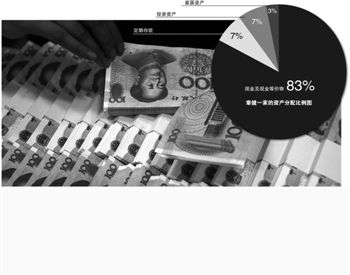

目前,章健一家名下共有4套房产,总值约500万元,一套供父母居住,一套自住,一套出租,一套空置(不打算出租),无贷款。拥有车一辆,现值约5万元,此外他们有80万存款,购入了2万元股票,18.6万元基金,并且每个月购买2500元基金定投产品。

然而,章健一家的投资并不顺利,2万元的股票现值约1.7万元,18.6万元的基金现值约14.4万元。而且受美国遭标普降级、欧债危机等事件影响,全球股市遭遇黑色星期一,A股大盘指数已经跌破2500点。

章健知道自己需要什么,但对于现在的收入与需求相差有多大并不清楚。

华夏银行北京分行财富管理中心的理财顾问为其计算,如果按照60岁退休到85岁估计,章健夫妇需要25年的收入保证。

他们目前的花销是每年10万元,以每年3%的通货膨胀率估计,22年后,60岁时的消费水平将是10×(1+3%)21=18.6万元,61岁时为18.6×1.03=19.2万元,依此类推,直到85岁。将25年的花销汇总,再按照一定的折现率折算到章健夫妇60岁的时候,预计其退休金需要392万到450万之间。

目前,章健家庭投资资产约100万元,每年家庭结余约10万左右,22年后的家庭投资资产累积可以达到500万元以上。此外,每个月还有3500元的房屋租金收入,累积在100万至125万之间。

也就是说,章健家庭的资产质量本身很好,如果能够及时做好投资资金配比,并随时调整投资的比例,获取稳定的投资收益,扣除家庭生活支出和子女教育金,退休时应可积攒下足够的资金用于退休后的生活。

理财顾问评估认为,章健夫妇目前的投资中,活期存款过多,一处房产闲置仅用于纯房产投资,影响资金使用效率,如果未来房价不再大幅上涨,将影响家庭总资产的正常增长。此外,在高风险高收益投资部分,所有的基金产品均为纯股票型基金,使得这部分投资风险很高。

但在沟通中,章健夫妇表示不愿意将空置的房产出租,并且也没有下定要出售的决心。“我们随后还会进行进一步沟通。”理财顾问说。

理财顾问认为,该家庭的主要风险之一是家庭收入的不稳定,工资收入占比太大,而这部分并非个人所能主导,建议尽早地提高投资收入在家庭收入中的比例,减少家庭收入的波动。

他建议章健家庭进行7个层次的投资,除保留部分活期存款作为应急备用金外,一年期定期存款比例为15%,五年期国债比例为5%,固定收益类产品(如银行理财、信托等)为30%,年金保险产品投资10%,债券型基金为10%,股票型基金为25%。

主要的配置理由为:首先,一般情况下,活期存款账户的资金应该以满足3个月月收入的标准留存,即5万元左右。另外,将50%以上的资产用于固定收益类的产品,使得整个投资组合的风险保持在较低水平。短期定期存款用于避免因利率上调带来的机会成本损失的风险,国债产品用于锁定一定的收益,两者搭配以实现降低固定收益类产品利率风险的目标。此外是年金保险产品,可以提供一定的生命保障,并符合现在储蓄未来消费的退休规划需求,是一个不错的长期投资选择。而且它与基金定投一样,具有强制储蓄的作用。

章健家庭财务的一个特点是,资产总额较高,没有债务负担,固定资产占比较大,家庭的风险承受能力较强。

因此,理财顾问为其配置了较高比例的股票型基金及债券型基金,股票型基金包括混合型、指数型、QDII基金。但因为目前处于利率复苏期,债券基金收益会受到影响,因此尽量少配。理财顾问建议章健夫妇长期持有这两类基金,预计多年以后,债券型基金的年化回报率将在10%左右,股票型基金的年化回报率在15%左右。

由于章健是家庭收入的主要来源,理财顾问建议,还应该考虑通过为自己购买定期寿险或终身寿险的方式,为章健投保,而受益人则是章太太,防止出现家庭主要收入来源突然中断的情况。

章健家庭年支出10万元,其妻子一人支出预计为5万元,她今年29岁,如果按照85岁计算,将章太太未来所需生活费折算现值,再减去现有的投资资产,可以得出需为章健投保150万元的寿险产品。

企业主贷款难题破解术

与章健不同,对于大多数企业主来说,财务分配的难题,除了个人和家庭财富保值增值外,更多的是企业的资产负债匹配。

今年44岁的杨鸿是一位个体私营业主,经营餐饮服务,目前资产在3000万到4000万,他的妻子是全职家庭主妇,孩子在国外读书。

3年前,杨鸿初次接触私人银行服务,来自于一次理财产品的选购。是时,华夏银行正销售一款75天的理财产品,预期年化收益率5.5%。出于理财的考虑,杨鸿尝试性地买了300多万元,最终获得的收益明显高于自己以前一直购买的3个月定期存款(当时利率1.71%)。由此,杨鸿产生了对银行理财的信任,并从此开始了和银行的深入合作。

一次无意中聊天时,杨鸿向理财顾问提到,自己在几家银行有近400万的贷款,贷款利息较高。

说者无意,听者有心。这位理财顾问马上与该行信贷人员进行了交流,了解行内的信贷政策和贷款利率水平。随后建议杨鸿把所有贷款转入该行,使杨鸿的贷款额度更大,而利息支出大为下降。杨鸿很快结清了在其他银行的贷款,并用3套房作为抵押,在华夏银行做了400多万元的授信。

又是一次无意中的交流,杨鸿提到,每个月把现金放在信封中给员工发工资,而此时企业的员工数已经达到近500人,每次发放都要耗费大量的人力成本,而且容易发生差错。

理财顾问在了解了这一情况之后,向他推荐了银行的代发工资服务,杨鸿欣然采纳。

虽然杨鸿家庭有着非常大的保险需求,但他本人却没有意识到这一点,也不知道该从何入手。

“家庭收入主要来源为一方,且收入水平不太稳定,具有较大的保险需求。”理财顾问诊断。目前,杨鸿每年收入大约在200万-300万,杨太太没有任何收入。

根据理财顾问的建议,杨鸿购买了以分红保险作为主险,同时附加定期寿险,意外保险和大病保险的保险组合。每年缴纳十几万的保费,但同时获得30万重大疾病、200万意外保险以及50万死亡保险的保障。

2009年,杨鸿表示有意购买港股以分散投资风险,但银行并没有此类业务。于是理财顾问为杨鸿介绍了一家券商,在券商的帮助下,杨鸿通过合法的渠道参与海外市场投资,投资金额达到300万港币。

此外,杨鸿因为子女在外出国留学,经常需要购汇来支付学费和生活费,私人银行业务人员为其提供了选择购汇时机的咨询服务,帮助他规避汇率风险。