进出国中水务 新华基金高超财技苏江

http://msn.finance.sina.com.cn 2011-10-17 09:14 来源: 21世纪经济报道

|

本报记者 苏江 上海报道

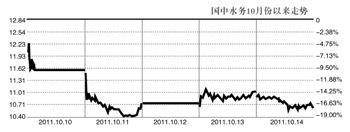

今年9月以来,随着沪指一路下跌,国中水务(600187.SH)也一改此前坚挺的股价走势,从9月9日开始一路阴跌,并在国庆前后出现了放量下跌的局面。截至10月14日收盘,1个月多的时间国中水务股价从15.67元一路下跌至10.62元,跌幅达32%之多,超过20亿元市值灰飞烟灭。

伴随着国中水务股价暴跌的同时,其间接控股股东香港联交所上市公司国中控股(0202.HK)的表现同样令人扼腕,仅10月6日一天跌幅就达到60.24%,此后公布的消息显示,国中控股的实际控制人张扬将其持有公司的全部股份折价转让给有香港“壳后“之称的李月华,后者在接受香港媒体采访时承认张扬转让股权系“以股抵债”。

这使得试图转型水务处理业务的国中水务的前景蒙上一层面纱,值得一提的是,在今年2月份通过非公开发行认购增发股份的7家机构投资者的账面收益也从原先的100%左右一举下滑至41.6%,如果国中水务的股价再次出现新一轮下跌走势,这些机构认购的股份将不排除亏损的可能。

不过,记者发现,在认购增发股份的7家机构投资者中,认购了30%股份的新华基金已经在国中水务非公开发行实施前成功在二级市场赚取了一笔收益;不仅如此,正是新华基金为代表的机构在2010年第4季度扎堆买入国中水务的流通股,才使得其增发价在6.51元的增发底价基础上提高了15%及至7.5元/股。

豪赌资产注入

在参与S*ST黑龙(国中水务前身)重组时,重组方国中(天津)水务有限公司付出的重组代价是在2007年底支付4.2亿元受让上市公司原大股东黑龙集团持有的22972.5万股(约占S*ST黑龙总股本70.21%);在随后启动的股改中,国中(天津)水务将3个公司水务资产(约合1.75亿元)捐赠给上市公司,同时还向S*ST黑龙的流通股东支付了1950万元现金(流通股东每10股获得2元)作为股改对价。

与此同时,为了从根本上避免和消除控股股东及其关联企业侵占上市公司的商业机会和形成同业竞争的可能性,国中(天津)水务承诺在完成上述收购后的12个月内,将所辖的其他水务资产和业务整体注入S*ST黑龙。

在2008年12月完成了股权转让之后,S*ST黑龙完成股改之后在2009年4月17日顺利复牌,这意味着国中(天津)水务将会在2010年3月份前启动一轮资产注入计划。

如果一旦成行,昔日巨亏的S*ST黑龙在摇身变为综合类水务企业之后,有望凭藉新一轮资产注入成为一只白马股,这对于寻求优良投资标的的基金们来说是一个不可错过的好机会。

只是,作为此次出击的主角新华基金并没有急于出手,ST国中在2009年11月首次公布定增方案和2010年3月份公布了修改后的定增方案时,以新华基金为代表的机构们并没有因此现身,直至2010年第4季度它们才开始出手,这时ST国中的股价已经从之前的7.5元附近的平台上涨至10元左右。

根据国中水务披露的2010年3季报,其十大股东中有9个自然人股东合计持有月512万股,剩余1个法人股东东莞财信持有51.69万股。

不过,及至2010年年报,国中水务的十大流通股股东中已经是机构云集,包括东方证券-东方红6号在内9个机构合计持有国中水务约1600万股,仅有1个个人股东张政平持有54万股。

在从2010年10-12月的3个月内,新华基金下属4只产品合计买入了约822.42万股国中水务流通股,其中新华优选成长股票型基金(下称“新华优选成长”)买入364.398万股、新华泛资源优势混合型基金(下称“新华泛资源优势”)买入296.4734万股、新华优选分红混合型基金(下称“新华优选分红”)买入101.5461万股、新华钻石品质企业股票型基金(下称“新华钻石品质企业”)买入60万股,他们成为国中水务在2010年第4季度股价上涨中最为重要的推动力量。

除此以外,东方证券下属的东方红6号和先锋1号两只产品也在期间分别买入410.9207万股和143.6325万股国中水务流通股,中海信托、华泰证券和美林证券也现身于国中水务2010年年报的十大流通股东行列之中。

如今来看,如此众多的机构选择了2010年第4季度大规模入驻国中水务和公司非公开发行的进度有关,在当年12月2日国中水务公告,此前一天证监会发审委审核公司非公开发行A股东申请,并给出了有条件通过的结果,这无疑给机构们吃下了一颗定心丸。

左手卖出,右手认购

从国中水务2010年第4季度股价走势来看,10月份表现平平,依然在10元附近震荡;11月份第二周国中水务股价迎来了一波放量上涨,在游资的轮番推动之后其股价爬上至13元上方,此后短暂回落至12元附近;接下来的12月份,国中水务股价12月2日公布公司定增方案有条件通过当天创下13.5元的新高,股价整体维持在11.5-13元之间。

这样看来,如果上述机构在10月份逐步建仓,建仓成本应在10.5元附近;但如果在此后的11-12月份建仓,在建仓成本在12元附近。

然而,在国中水务今年2月14日定向增发完成之后的十大股东中显示,新华基金下属4只产品在短短1个月的时间内大幅减持了其持有的国中水务流通股。

只是,国中水务在今年1月-2月14日股价并不强势,1月初短暂爬升至13.98元之后随沪指一路下探至10.3元,此后在13.4元附近。

那么此前1个季度曾重仓持有国中水务的新华基金的4只产品为何在短短几个月之后就将其大幅减仓呢?即便新华基金的建仓期是在2010年10月份国中水务股价稍低的阶段,其获利幅度也仅仅在10%-15%左右;倘若其建仓成本稍高,那么获利空间则更小。

及至2月14日,国中水务披露的非公开增发结果揭开了这一个谜局。

虽然在2010年3月国中水务修改后的定增方案中增发底价从原先的6.55元下调至6.51元,但由于其股价在2010年下半年一路暴涨至13元附近,因此在今年2月完成的非公开发行中增发价被提升至7.5元/股,发行总股份数也从1.15亿元降至1亿股,合计募集资金7.5亿元。

在合计7家认购增发股份的机构中,除却近年来一直热衷于定向增发的江苏瑞华投资和兵器财务等5家股权投资者之外,还有两家基金公司,其中新华基金以认购3000万股独占鳌头,兴业全球基金也认购了1650万股。

据记者统计,新华基金下属新华优选成长、新华优选分红、新华钻石品质企业、新华泛资源优势和新华行业周期轮换5只产品合计认购了国中水务3000万股非公开发行股份,以每股7.5元计算,耗资约2.25亿元。其中,新华优选成长认购了1200万股,新华优选分红、新华钻石品质企业分别认购了610万股和600万股,剩余部分由另两只基金认购。

相比之下,兴业全球下属包括兴业全球趋势投资、兴业全球合润分级等5只产品认购了1650万股,各只产品持股较为平均,在200万-400万股之间不等。

根据国中水务披露的截至今年2月14日的十大股东名单,其中新华系3只基金上榜,新华优选成长持有1200万股、新华优选分红持有656.74万股,新华钻石品质企业持有600万股,由于这3只基金分别参与认购了1200万股、610万股和600万股国中水务增发股份,这意味着新华优选成长和新华钻石品质企业此前持有的364.398万股和60万股国中水务流通股已经抛售殆尽,仅剩下新华优选分红还持有46.74万股(原持有101.55万股);此外,由于新华资源优势在定向增发中认购了500万股,但其合计持股并没有进入十大股东行业,因此其持股明显少于第十大股东浙江商裕开盛创投持有的550万股,而在此前新华资源优势持有296.47万股流通股,这表明在今年1-2月份其也选择大幅减持,截至2月14日前持有数量不足50万股。

这表明,虽然新华基金下属4只基金在今年1-2月份(2月14日前)将其在去年第四季度合计买入的822.42万股国中水务流通股大幅减持,斩获的收益仅15%左右;但由于其在此后的非公开发行中认购了多达3000万股增发股份,而其成本仅为每股7.5元,虽然这部分股份需要经过2012年的锁定期,但根据国中水务的目前股价表现新华基金已经实现约40%的账面浮盈,这无疑是一笔极为划算的买卖。