146家上市公司定增井喷 投行抢食3600亿“蛋糕”晓晴

http://msn.finance.sina.com.cn 2011-11-17 08:25 来源: 21世纪经济报道

|

本报记者 晓晴 广州报道

由于融资需求的迫切,今年上市公司定向增发金额创下历史新高。

据同花顺iFinD显示,截至2011年11月16日,今年以来共计有146家上市公司实施定向增发,累计募集资金达3659.9809亿元。2010年全年实施定向增发公司家数为160家,共计募集资金3300.0898亿元。今年以来上市公司实施定向增发金额,较去年全年增加了近360亿元,增幅10.91%。

这块仅次于IPO业务的大“蛋糕”引来了众多券商投行的激烈争抢。同花顺iFinD数据表明,今年以来,共计有45家券商分食到了融资总额逾3600亿元的定向增发“蛋糕”。

其中,39家券商担任了定向增发项目的主承销商,涉及定向增发上市公司数量102家;另有20家券商担任了上市公司对特定对象投资者进行定增的财务顾问,涉及公司数量有44家。

与此同时,目前已获证监会批准而未实施非公开发行的上市公司共有40家,涉及预计募集资金额1039.04亿。其中,仅上海汽车(600104.SH)向大股东及其关联企业定向增发金额估计高达291.19亿元;中国铝业(601600.SH)向机构投资者以及境内自然人定向增发拟募集资金达92.79亿元。

争抢定增“蛋糕”

定向增发承销已经成为券商的“香饽饽”。

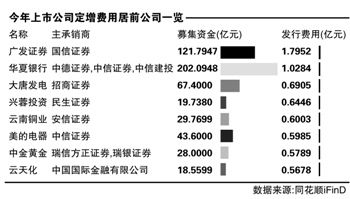

就发行费用而言,定增最终发行费用超过5000万元以上的上市公司就有9家,分别是广发证券(000776.SZ)、华夏银行(600015.SH)、大唐发电(601991.SH)、兴蓉投资(000598.SZ)、云南铜业(000878.SZ)、美的电器(000527.SZ)、中金黄金(600489.SH)、云天化(600096.SH)、华新水泥(600801.SH),包括承销费用在内的发行费用分别达17952万元、10284万元、6905万元、6446万元、6003万元、5985万元、5789万元、5678万元、5179万元。

其中,华夏银行和中金黄金均联席主承销,分别由中德证券、中信证券(600030.SH)、中信建投以及瑞信方正、瑞银证券联合承销。

此外,中信证券还主承销了美的电器和华新水泥两家上市公司的定向增发;余下5家上市公司定向增发分别由国信证券、招商证券(600999.SH)、民生证券、安信证券、中金公司5家券商主承销。

从行业分布来看,今年以来,化学原料及化学制品制造业实施定向增发的公司数量最多,达11家。而电子元器件制造业则以7家公司的数量居定增行业排行榜第二席。

“目前,定向增发已明显成了上市公司再融资的主流方式。相比公开增发而言,定向增发没有关于公司盈利等相关方面的硬性规定,在融资上更具优势。此外,定向增发一般采用与战略投资者协商或券商代销的方式,这种承销的佣金费用要小于公开增发的余额包销方式,减少了费用支出。”中金公司研究员汪超表示。

国信称雄

本报记者注意到,在定向增发硝烟弥漫的激烈争抢中,券商最终承销的结果也是贫富不均。据同花顺iFinD统计数据显示,截至目前,国信证券以12单定增项目在手成为了今年定增承销的“魁首”,其市场占有率高达8.22%。

上市券商中,西南证券(600369.SH)和海通证券(600837.SH)各自承揽了11家上市公司定增项目。此外,由平安证券担任主承销和财务顾问的定增公司也有11家。

紧随平安证券之后,安信证券、中信证券、广发证券(000776.SH)、招商证券、华泰证券(代码601688,含华泰联合)、中信建投、民生证券今年以来完成的定增项目也分别有8家、7家、7家、7家、6家、5家和5家。

与此同时,包括光大证券(601788.SH)、瑞信方正、太平洋证券(601099.SH)、东吴证券、西部证券、中投证券、银河证券、东方证券在内的19家券商分别只拿下了一家上市公司定增项目。上述8家券商担任主承销和财务顾问的定增公司分别是银轮股份(002126.SZ)、中金黄金、众合机电(000925.SZ)、西藏旅游(600749.SH)、新日恒力(600165.SH)、常林股份(600710.SH)、唐山港(601000.SH)、新疆众和(600888.SH)。

而上市券商中,东北证券(000686.SZ)、国海证券(000750.SZ)、长江证券(000783.SZ)、山西证券(002500.SZ)等4家上市券商在定增市场则是颗粒无收。