国金证券新发基金双周策略:关注混合型基金

http://msn.finance.sina.com.cn 2012-04-23 10:41 来源: 新浪财经

国金证券基金研究中心 王聃聃 张剑辉

就偏股型基金的投资环境来看,我们倾向于认为在货币政策趋松、信贷投放和流动性改善的大环境下基本面趋于改善,对于中高风险偏好的投资者,市场震荡背景下可关注混合型基金的风险/收益配比优势,正在发行的平安大华策略先锋可侧重关注;同时,在债券市场较好的投资环境下,债券型基金的投资可继续关注,且长期来看债券基金也是稳健型投资者较好的投资工具,目前在发的南方金利和富国新天锋可侧重关注,两只基金均采取封闭运作的方式,有助于长期运用杠杆进行放大操作以提高基金收益,同时管理人在固定收益类产品已经累计了较多资源和经验,对于流动性要求不高的投资者可侧重关注。

基本结论

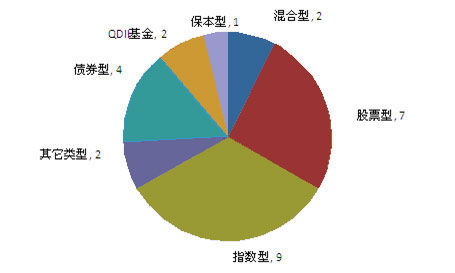

高风险的股票型和股票-指数型基金继续主导发行市场,目前正在发行的27只基金中权益类基金占据比例将近75%。截止到4月18日,共有27只基金正处于发行期或者即将进入发行,包括7只股票型基金、2只混合型基金、9只指数型基金、4只债券型基金、2只QDII基金、1只保本型基金和2只其它类型基金。

就目前股票型和混合型基金的投资环境来看,市场关注的重点仍在于经济基本面复苏预期,指数随经济数据“低于预期”与“超预期”反复波动。国金宏观小组认为经济数据已显“拐点”特征,我们倾向于认为在货币政策趋松、信贷投放和流动性改善的大环境下基本面趋于改善,未来市场仍是机会大于风险。市场震荡背景下可关注混合型基金的风险/收益配比优势,目前正在发行的平安大华策略先锋可侧重关注。

就指数型基金投资,考虑到目前市场仍处于估值底部区域,认购新基金的投资者可更多立足中长期投资,其中注重基本面价值的浦银安盛基本面400可侧重关注。

嘉实和华泰柏瑞基金公司发行的沪深300ETF基金倍受市场关注,沪深300ETF联接了深、沪证券市场,并为股指期货提供了拟合程度最高的现货产品,一方面同时投资于沪深两个市场,投资者短期投资和长期配置的工具性产品,另一方面投资者可以利用沪深300ETF与沪深300股指期货实现套期保值和套利策略。从两家基金公司的产品来看各占优势,华泰柏瑞沪深300ETF采用“沪市实物申赎,深市现金替代”的方式,可实现“T+0”交易,满足投资者短期交易或套利需求;而嘉实沪深300ETF采用场外实物申赎的模式,在沪深两个交易所上市的组合证券都采用实物申赎ETF份额,采用“T+2”的交易,实物申赎的方式,也将使基金净值和指数的跟踪误差会很小,成本也更为确定。因此,对于资金量较小的个人投资者,沪深300ETF的重要意义在于以较低成本参与沪深300指数的投资,其中实物申赎、跟踪误差可能会更低的嘉实沪深300ETF是较好的投资工具,而对于机构套利投资者,华泰沪深300ETF更容易满足短期套利需求。

债券基金的投资可继续关注,同时长期来看债券基金也是稳健型投资者较好的投资工具。目前在发的基金中,对于流动性要求不高的投资者,南方金利和富国新天锋可侧重关注,这两只基金均采取三年封闭期的运作方式,有助于长期运用杠杆进行放大操作以提高基金收益。

沪深300ETF倍受市场关注

高风险的股票型和股票-指数型基金继续主导发行市场,目前正在发行的27只基金中20只基金为权益类基金,占据比例将近75%,其中,嘉实和华泰基金管理公司发行的沪深300ETF基金倍受市场关注。

截止到4月18日,共有27只基金正处于发行期或者即将进入发行,这27只基金包括了7只股票型基金、2只混合型基金、9只指数型基金、4只债券型基金、2只QDII基金、1只保本型基金和2只其它类型基金。

图表1:目前处于发售期基金类型(截至2012年4月18日)

来源:国金证券研究所 天相数据库

来源:国金证券研究所 天相数据库以下就新发基金产品特点、投资策略进行具体分析。

关注混合型基金的风险/收益配比优势

正在发行的9只积极投资偏股型基金中7只为股票型基金、2只为混合型基金。其中,3月22日以来进入发行期的基金共有4只,分别为泰达宏利逆向策略、国富研究精选、金鹰核心资源和平安大华策略先锋。

从3月22日以来发行的4只基金来看,泰达宏利逆向策略、国富研究精选和金鹰核心资源为股票型基金,平安大华策略先锋为混合-灵活配置型基金。其中泰达宏利逆向策略以估值和反转策略等量化指标逆向精选个股,重点投资于价值被低估的优质个股,回避由于市场热点而价格涨幅过高的个股,同时把握股票市场中事件冲击型投资机会获取长期稳定的超额收益;国富精选主要从自下而上的角度深入研究和挖掘估值优势的上市公司;金鹰核心资源将不低于80%的股票资产投资于国内A 股市场上拥有核心资源(资产)的上市公司;平安大华策略先锋作为混合型基金通过积极进行资产配置和灵活运用多种投资策略,在有效控制风险的前提下挖掘投资机会。

此外,除了上述3只基金,上期报告中提到的包括富安达策略精选、信诚周期轮动、长城优化升级、农银汇理消费主题和工银瑞信基本面量化策略仍处于发行期。

就目前股票型和混合型基金的投资环境来看,市场关注的重点仍在于经济基本面复苏预期,指数随经济数据“低于预期”与“超预期”反复波动。国金宏观小组认为经济数据已显“拐点”特征,我们倾向于认为在货币政策趋松、信贷投放和流动性改善的大环境下基本面趋于改善,未来市场仍是机会大于风险。对于中高风险偏好的投资者,市场震荡背景下可关注混合型基金的风险/收益配比优势,目前正在发行的平安大华策略先锋可侧重关注。

平安大华策略先锋基金积极进行资产配置和灵活运用多种投资策略,基金股票资产占基金资产的比例范围为30%-80%,在资产配置上,平安大华策略先锋采用平安大华大类资产配置评价体系(TAES)衡量不同类别资产的预期风险/收益特征,评估股票市场相对投资价值并进行积极调整。同时,在构建股票投资组合时,灵活运用多种投资策略,其中,优势主题策略和成长精选策略是基金在股票投资组合构建中的两个主要策略。平安大华策略先锋的基金经理为颜正华,公司旗下平安行业基金也由其管理,从基金去年9月20日成立以来的表现来看,管理业绩处于同业前35%的较好水平,此外,基金经理颜正华曾在华夏基金公司管理华夏回报、华夏回报2,在管理华夏回报期间基金业绩在112只混合型基金中排名第六,同样作为混合型基金,其风险收益特征和正在发行的平安大华策略先锋较为接近。考虑到基金经理较强的管理能力以及风格与新产品的契合,投资者可侧重关注。

| 图表 2 : 在发股票型和混合型基金 基础资料 | |||||||

| 市场代码 | 基金名称 | 认购期 | 基金经理 | 市场代码 | 基金名称 | 认购期 | 基金经理 |

| 481017 | 工银瑞信基本面量化策略 | 3.20~4.24 | 游凛峰 | 200015 | 长城优化升级 | 3.19~4.27 | 刘颖芳 |

| 660012 | 农银汇理消费主题 | 3.19~4.20 | 曹剑飞、付娟 | 165516 | 信诚周期轮动 | 3.14~4.18 | 张光成 |

| 710002 | 富安达策略精选 | 3.19~4.23 | 黄强 | 229002 | 泰达宏利逆向策略 | 4.9~5.8 | 焦云 |

| 210009 | 金鹰核心资源 | 4.18~5.18 | 冯文光 | 450011 | 国富研究精选 | 4.16~5.18 | 徐荔蓉 |

| 700003 | 平安大华策略先锋 | 4.23~5.25 | 颜正华 | ||||

| 注: 1 、除了富安达策略精选和平安大华策略先锋为混合型基金,其余全部为股票型基金。 2 、蓝色底色为 3 月 22 日以来 新发行基金。 | |||||||

| 来源:国金证券研究所 收集整理 | |||||||

沪深300ETF发行,不同偏好投资者各取所需

目前共有9只指数型基金处于发行期,其中四只基金为指数分级基金,两只沪深300ETF基金,另外三只基金分别跟踪中证锐联基本面400指数、沪深300等权重指数和中证内地低碳经济主题指数。

浦银安盛基本面400指数跟踪中证锐联基本面400指数,中证锐联基本面指数系列包括中证锐联基本面200指数、400指数和600指数。该指数系列以沪深A股为样本空间,分别挑选基本面价值最大的200家、中间的第201至第600家和最大的600家上市公司作为样本,基本面价值由四个财务指标来衡量:营业收入、现金流、净资产和分红,样本股的权重配置由基本面价值决定。

中银沪深300等权重基金跟踪沪深300等权重指数,其跟踪标的指数与沪深300指数拥有相同的成份股,主要由大盘蓝筹股构成,同时采用了等权重加权,提升了市值相对较小的成分股或行业的占比,在行业结构、个股配置方面更为均衡。

海富通中证内地低碳经济主题跟踪的标的指数在编制过程中,重点将清洁能源发电(太阳能、风能、核能、水电、清洁煤等)、能源转换及存储(智能电网、电池等)、清洁生产及消费(能源效率等)、废物处理(水处理和垃圾处理)业务收入占比达到50%的公司股票纳入低碳经济主题,并由低碳经济主题股票中过去一年日均市值排名前50的股票构成中证内地低碳经济主题指数样本股。

嘉实和华泰柏瑞基金公司发行的沪深300ETF基金倍受市场关注,沪深300ETF联接了深、沪证券市场,并为股指期货提供了拟合程度最高的现货产品,一方面同时投资于沪深两个市场,投资者短期投资和长期配置的工具性产品,另一方面投资者可以利用沪深300ETF与沪深300股指期货实现套期保值和套利策略。从两家基金公司的产品来看各占优势,华泰柏瑞沪深300ETF采用“沪市实物申赎,深市现金替代”的方式,对约占指数权重75%的沪市股票采用实物申赎,对约占指数权重25%的深市股票由基金公司即时替投资者进行实时代买入,因此可实现“T+0”交易,满足投资者短期交易或套利需求;而嘉实沪深300ETF采用场外实物申赎的模式,在沪深两个交易所上市的组合证券都采用实物申赎ETF份额,采用“T+2”的交易,但同时实物申赎的方式,也将使基金净值和指数的跟踪误差会很小,成本也更为确定。

| 图表 3 : 当前在发指数型基金 基础资料 | |||||||

| 市场代码 | 基金名称 | 认购期 | 基金公司 | 市场代码 | 基金名称 | 认购期 | 基金公司 |

| 159919 | 嘉实沪深 300ETF | 4.5~4.27 | 嘉实 | 510300 | 华泰柏瑞沪深 300ETF | 4.5~4.26 | 华泰柏瑞 |

| 519117 | 浦银安盛基本面 400 | 4.5~5.9 | 浦银安盛 | 163821 | 中银沪深 300 等权重 | 4.9~5.11 | 中银 |

| 519034 | 海富通中证内地低碳经济主题 | 4.23~5.22 | 海富通 | 166802 | 浙商沪深 300 | 3.28~4.27 | 浙商 |

| 162714 | 广发深证 100 分级 | 3.27~4.26 | 广发 | 163111 | 申万菱信中小板分级 | 4.5~4.27 | 申万凌信 |

| 162107 | 金鹰中证 500 指数分级 | 4.23~5.29 | 金鹰 | ||||

| 注:浙商沪深 300 、广发深证 100 、申万菱信中小板和金鹰中证 500 为指数分级基金。 | |||||||

| 来源:国金证券研究所 收集整理 | |||||||

就指数型基金投资,考虑到目前市场仍处于估值底部区域,认购新基金的投资者可更多立足中长期投资,由于指数基金的风险水平更高,建议风险承受能力较强的投资者进行关注,其中注重基本面价值的浦银安盛基本面400可侧重关注,未来随着基金成立后建仓完毕,也可作为阶段参与投资机会的品种。而就两只沪深300ETF来看,对于资金量较小的个人投资者,沪深300ETF的重要意义在于以较低成本参与沪深300指数的投资,其中实物申赎、跟踪误差可能会更低的嘉实沪深300ETF是较好的投资工具,而对于机构套利投资者,华泰沪深300ETF更容易满足短期套利需求。

在发的指数基金中共有四只为指数分级基金,其中浙商沪深300、申万凌信中小板和金鹰中证500在产品设计上与市场上绝大多数的指数分级基金更为接近,而申万菱信中小板与前期成立的国联安双力中小板、中欧盛世等分级基金同样在存续期的设置上进行了创新,相对于永续型的具有配对转换的分级基金,增加了五年存续期的到期设计,由于有固定存续期,对于稳健型投资者可持续关注A类份额的投资,同时,该产品设计背景下,B类份额相对于其它高杠杆品种的投机性减弱,价格波动将相对收窄,但作为高杠杆品种,仍是积极型投资者较好的阶段选择。此外,高杠杆指数分级基金作为把握阶段投资的较好工具,也可在未来基金成立建仓完毕后,阶段参与。

| 图表 4 :当前在发 指数分级基金 基础资料 | ||||||

| 名称 | 存续期 / 开放日 | 份额配比 | 初始杠杆 | 基准收益 | 配对转换 | 提前到期或份额折算 |

| 浙商沪深 300 | 不限期,每个 会计 年度份额折算 | 1 : 1 | 2 | 一年期银行定期存款利率(税后) +3% | 有 | 当浙商沪深 300 份额净值大于或等于 2.000 元;当浙商进取的基金份额净值小于或等于 0.270 元。 |

| 广发深证 100 | 不限期,每个 会计 年度份额折算 | 1 : 1 | 2 | 一年期银行定期存款利率(税后) +3 .5 % | 有 | 当广发深证 100 份额净值达到 2.0000 元;当广发深证 100 B 的基金份额净值达到 0.2500 元。 |

| 申万菱信中小板 | 五年运作期后转 LOF ,每个 运作 年度份额折算 | 1 : 1 | 2 | 一年期银行定期存款利率(税后) +3 .5 % | 有 | 当申万中小板份额净值连续 10 个交易日高于 2.000 元;当中小板 B 的份额净值达到或跌破 0.250 元。 |

| 金鹰中证 500 | 不限期,每个 会计 年度份额折算 | 1 : 1 | 2 | 一年期银行定期存款利率(税后) +3 .5 % | 有 | 金鹰中证 500B 份额净值小于 0.2500 (不含)元;金鹰中证 500 份额净值大于 2.0000 (不含)元。 |

| 来源:国金证券研究所 收集整理 | ||||||

流动性要求不高的投资者可关注定期开放债基

就债券型基金来看,3月22日以后开始发行的基金包括民生加银信用双利、南方金利和富国新天锋,其中南方金利和富国新天锋均是定期开放的产品,两只基金的封闭期均为三年,从类型来看,南方金利为完全债券型,富国新天锋为新股申购型。

| 图表 5 : 当前在发债券型基金 基础资料 | |||||||

| 代码 | 基金名称 | 认购期 | 基金经理 | 代码 | 基金名称 | 认购期 | 基金经理 |

| 110037 | 易方达纯债 | 4.5~4.27 | 马喜德 | 690006 | 民生加银信用双利 | 3.28~4.23 | 乐瑞祺 |

| 160128 | 南方金利 | 4.11~5.11 | 李璇 | 161019 | 富国新天锋 | 4.5~4.27 | 赵恒毅 , 邹卉 |

| 注: 1 、易方达纯债和南方金利为债券 - 完全债券型;富国新天锋为债券 - 新股申购型;民生加银信用双利为债券 - 普通债券型; 2 、蓝色底色为 3 月 22 日以来新发行基金。 | |||||||

| 来源:国金证券研究所 收集整理 | |||||||

整体来看,基本面预期向上修正仍需要等待数据的进一步验证,在当前经济数据相互纠结阶段,债券市场仍将以震荡为主旋律,在下游需求出现实质性回暖前,债市收益或将小幅下行,但在基本面跟进后,随着市场信心的恢复和风险偏好的上升,债市或面临调整。债券基金的投资可继续关注,同时长期来看债券基金尤其是债性较纯的品种,也是稳健型投资者较好的投资工具。目前在发的基金中,除了上期提到的易方达纯债,对于流动性要求不高的投资者,南方金利和富国新天锋可侧重关注,这两只基金均采取三年封闭期的运作方式,有助于长期运用杠杆进行放大操作以提高基金收益。

南方金利基金既不直接在二级市场买入权益类资产,也不参与一级市场新股、可转债申购和新股增发,是一只债性较纯、风险收益特征明确的产品。从南方基金公司旗下产品线来看,在固定收益类产品已经累计了较多资源和经验,其中就风险收益水平和南方金利预期水平较为接近的产品来看,去年3月成立的南方50债至今收益6.29%,在全部完全债券型基金中排名第一,09年9月成立的南方多利至今收益14.6%,在全部新股申购型基金中排名前30%。

富国新天锋是一只可以参与新股申购的新股申购型基金,从富国基金管理公司的固定收益管理实力来看,公司旗下已成立七只债券型基金,且历史业绩良好,其中就风险收益水平和富国新天锋预期水平较为接近的产品来看,富国天丰最近三年净值增长23.89%,在55只可比基金中排名第二;富国天利最近三年净值增长13.91%,在55只基金中排名第20位,富国产业债自去年12月5日成立以来净值增长3.9%,在12只可比基金中排名第一。

资源特征QDII基金密集发行

除上文所述,目前正在发行的基金中还有两只QDII基金和两只其它类型的分级基金。

目前正在发行的两只QDII基金延续了最近一段时间资源特征QDII基金密集发行的特征,除了在上期报告中提到的以能源、贵金属、工业金属、农产品等商品为主要投资目标的国泰大宗商品,近期发行的交银全球自然资源,将权益类资产中不低于80%配置于自然资源相关行业股票。

QDII基金更加多元化的发展为投资者提供参与海外市场投资、分散单一市场风险的工具,起到改善组合风险收益配比的效果。结合当前全球市场投资机会来看,我们认为全球货币政策趋向宽松、流动性充裕以及国际政局不稳定的背景下,对于资源品价格上涨仍形成支撑,目前发行中的具有资源特征的QDII基金仍可适当关注。

| 图表 6 : 当前在发 QDII 基金 基础资料 | ||||

| 代码 | 基金名称 | 认购期 | 基金经理 | 主要投资区域或主题 |

| 160216 | 国泰大宗商品 | 3.26~4.25 | 崔涛 | 投资于基金(含 ETF )的资产不低于基金资产的 60% ,其中不低于 80% 投资于商品类基金。 |

| 519709 | 交银全球自然资源 | 4.9~5.17 | 郑伟辉 | 权益类资产中不低于 80% 配置于自然资源相关行业股票。 |

| 来源:国金证券研究所 收集整理 | ||||

两只其它类型的基金分别为银河通利和信达澳银稳定增利,均为债券分级基金,在产品设计上有较多相似之处, A类份额不上市交易,每六个月打开并进行份额折算,为投资者提供较为稳定的收益,按当前3.5%的一年期定存利率计算,A类份额的基准收益为4.55%;B类基金上市交易,其初始杠杆约为3.3倍。运作两年或者三年后转为一只普通的LOF基金。

| 图表 7 :银河通利和信达澳银稳定增利基金基础资料 | |||||||

| 名称 | 存续期 / 开放日 | 份额配比 | B 类 初始杠杆 | 基准收益 | 配对转换 | 认购期 | 基金经理 |

| 银河通利 | 两 年后转 LOF , A 级每六个月开放且不上市 、 B 级上市交易 | 不超过 7:3 | 3.3 倍 | 1.3* 1 年期定期存款利率 | 无 | 通利 B , 3.15~4.10 ;通利 A , 3.19~4.20 | 索峰,张矛 |

| 信达澳银稳定增利 | 三 年后转 LOF , A 级每六个月开放且不上市 、 B 级上市交易 | 不超过 7:3 | 3.3 倍 | 1.3* 1 年期定期存款利率 | 无 | 4.16~5.11 | 孔学峰 |

| 来源:国金证券研究所 收集整理 | |||||||

就目前发行的全部基金来看,投资者可重点关注以下产品。就偏股型基金的投资环境来看,我们倾向于认为在货币政策趋松、信贷投放和流动性改善的大环境下基本面趋于改善,对于中高风险偏好的投资者,市场震荡背景下可关注混合型基金的风险/收益配比优势,目前正在发行的平安大华策略先锋可侧重关注;同时,在债券市场较好的投资环境下,债券型基金的投资可继续关注,且长期来看债券基金也是稳健型投资者较好的投资工具,目前在发的南方金利和富国新天锋可侧重关注,两只基金均采取封闭运作的方式,有助于长期运用杠杆进行放大操作以提高基金收益,同时管理人在固定收益类产品已经累计了较多资源和经验,对于流动性要求不高的投资者可侧重关注。

| 图表 8 :本期推荐基金产品 | |||||

| 代码 | 名称 | 认购期 | 基金经理 | 类型 | 推荐理由 |

| 700003 | 平安大华策略先锋 | 4.23~5.25 | 颜正华 | 混合 - 灵活配置型 | 基金经理较强的投资管理能力以及历史操作风格与产品设计相契合。 |

| 160128 | 南方金利 | 4.11~5.11 | 李璇 | 债券-完全债券型 | 封闭运作有助于长期运用杠杆进行放大操作以提高基金收益,管理人在固定收益类产品已经累计了较多资源和经验。对于流动性要求不高的投资者可侧重关注。 |

| 161019 | 富国新天锋 | 4.5~4.27 | 赵恒毅 , 邹卉 | 债券-新股申购型 | 封闭运作有助于长期运用杠杆进行放大操作以提高基金收益,管理人在固定收益类产品已经累计了较多资源和经验。对于流动性要求不高的投资者可侧重关注。 |

| 来源:国金证券研究所 收集整理 | |||||