基金一季报点评:金融股配比仍低于市场标准

http://msn.finance.sina.com.cn 2012-04-26 14:20 来源: 新浪财经

基金金融保险业配置比例仍低于市场标准

——2012年基金一季报点评

新浪基金研究中心 高文杰

摘要:一季度公募基金总利润逾380亿元。股票型基金平均仓位为83.46%,环比提高1.84个百分点,为连续4个季度下跌后首次触底回升。逾七成基金公司规模缩水,基金行业整体缩水0.88%;股票型、混合型和QDII份额分别减少1.95%、2.30%和1.01%。

1 利润:总利润逾380亿元 所有子类均实现盈利

2012年一季度公募基金业绩“开门红”。一季报显示,纳入统计的66家基金公司旗下994只基金(分级基金合并统计,A、B、C分开统计)一季度扭亏为盈,共实现盈利380.57亿元。扣除固定收益类基金(债券型基金和货币型基金),各类基金本期利润为308.85亿元。

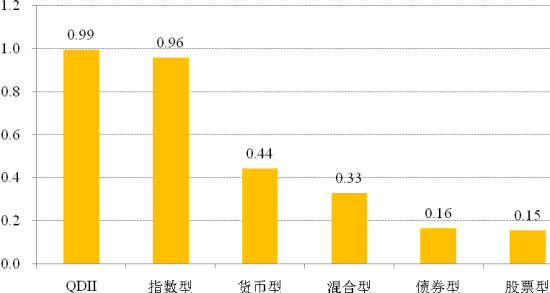

看具体类型,指数型基金一季度盈利是各类基金中最大的,盈利125.43亿元,单只基金平均盈利仅次于QDII基金,为0.96亿元;其次是股票型基金,盈利68.10亿元,但单只平均盈利是所有类型中最小的,为0.15亿元;其次是混合型基金,盈利64.62亿元,单只平均盈利0.33亿元;再次是QDII基金,盈利50.71亿元,单只平均盈利3.82亿元,单只平均盈利在所有类型中是最大的,为0.99亿元;债券型基金和货币型基金盈利规模也比较可观,分别盈利35.85亿元和35.87亿元,单只平均盈利分别为0.16亿元和0.44亿元。

| 2012年一季度分类基金利润 | ||||||

| 指数型 | 股票型 | 混合型 | 债券型 | 货币型 | QDII | |

| 本期利润(亿元) | 125.43 | 68.10 | 64.62 | 35.85 | 35.87 | 50.71 |

| 平均利润(亿元/只) | 0.96 | 0.15 | 0.33 | 0.16 | 0.44 | 0.99 |

| 盈亏只数比 | 125:6 | 313:133 | 130:66 | 208:12 | 81:0 | 50:1 |

数据来源:新浪基金研究中心 数据截至:2012年3月31日

2012年一季度分类基金平均利润(亿元/只)

2012年一季度分类基金平均利润(亿元/只)数据来源:新浪基金研究中心 数据截至:2012年3月31日

2 偏股基金和QDII逢高遭遇赎回

尽管一季度各类型基金均为投资者带来了正回报,但偏股基金却遭遇了逢高赎回的尴尬。尽管有新基金的新鲜血液注入,股票型、混合型和QDII份额仍分别减少196.70亿份、156.08亿份和9.27亿份,较期初份额下降1.95%、2.30%和1.01%。

| 一季度基金份额变化 | |||

| 基金类型 | 基金份额(亿份) | 份额变化(亿份) | 份额变化占期初比率 |

| 股票型 | 9,885.80 | -196.70 | -1.95% |

| 混合型 | 6,624.82 | -156.08 | -2.30% |

| 指数型 | 4,246.39 | 77.05 | 1.85% |

| 货币型 | 2,971.04 | 22.09 | 0.75% |

| 债券型 | 1,691.99 | 76.64 | 4.74% |

| QDII | 904.1841 | -9.27 | -1.01% |

数据来源:新浪基金研究中心 数据截至:2012年3月31日

3 基金仓位

3.1基金仓位触底反弹 处中等偏低水平

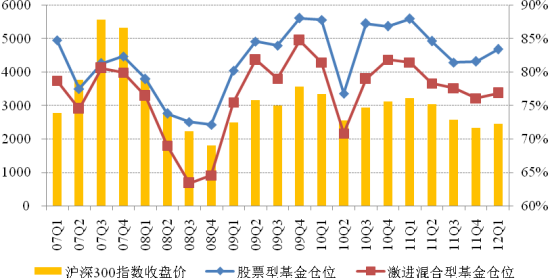

2012年一季度A股市场迎来一波反弹,基金整体仓位随之上行。根据新浪基金研究中心统计,偏股型基金仓位为81.11%,比去年年末提高1.45个百分点,为近1年来首季抬升,但仍处于近3年来中等偏低水平。

其中股票型基金平均仓位为83.46%,环比提高1.84个百分点,增仓基金个数占54.23%,增仓幅度在10%以上的基金数量占15.14%,减仓基金个数占比为45.77%,减仓幅度在10%以上的基金数量占10.56%。激进混合型基金平均仓位为76.88%,环比提高0.78个百分点,增仓基金个数占比为63.41%,增仓幅度在10%以上的基金数量占8.80%,减仓基金个数占比为48.80%,减仓幅度在10%以上的基金数量占9.60%。

下图为自2007年一季度至2012年一季度股票型基金仓位走势与市场走势比较图。可以看到,在大多数情况下,基金仓位并未成为市场的领先指标,而是和市场保持同步。2006年以来,股票型基金和激进混合型股票仓位分别和沪深300收盘价的相关系数高达0.4932和0.5150。

偏股基金历史仓位

偏股基金历史仓位数据来源:新浪基金研究中心 数据截至:2012年3月31日 *此处偏股基金包括一般股票型和激进混合型 *剔除建仓期基金

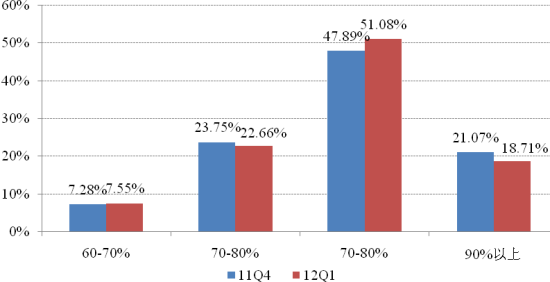

3.2基金仓位向70~80%区间靠拢

从股票型基金的仓位分布来看,高仓位和低仓位基金有向中间地带70~80%聚拢的趋势,基金仓位一致性提高;另外,90%以上仓位的股票型基金数量降幅较大,可见部分基金逢高减仓。另外,基金仓位在连跌4季后止跌抬升,可见基金经理一季度对市场的看法趋于乐观和一致。

一季度股票型基金仓位分布

一季度股票型基金仓位分布数据来源:新浪基金研究中心 数据截至:2012年3月31日 *剔除建仓期基金

从具体基金的仓位排名看,一季度末有44只股票型基金、8只激进混合型基金仓位在90%以上,只数占比分别为15.83%和6.45%。

股票型基金天弘周期策略、激进混合型基金富国天惠精选成长的仓位排名最前,分别为94.85%和94.37%;仓位前五基金一季度仓位增减幅度相对而言都不算大。股票型基金博时第三产业成长、激进混合型基金中海蓝筹配置的仓位排名最后,分别为61.52%和43.83%;仓位后五的股票型基金一季度统一减仓,其中减仓幅度最大的是新华行业周期轮换,减仓22.18%;仓位后五的激进混合型基金一季度增减仓方向不一,变化幅度最大的是交银优势行业,它去年四季末仓位为0%,目前仓位47.58%。

对比仓位和收益率数据,股票型仓位前五名和后五基金收益率并未拉开差距,平均收益率分别为-2.08%和-0.49%,可见仓位对该阶段收益并没有明显影响。激进混合型仓位前五名基金一季度收益率均为正,均值为4.41%,而仓位后五基金平均收益率仅0.67%。

| 一季度基金仓位排名 | |||||||

| 股票型仓位前五 | 激进混合型仓位前五 | ||||||

| 基金简称 | 仓位(%) | 一季度调仓(%) | 一季度收益率(%) | 基金简称 | 仓位(%) | 一季度调仓(%) | 一季度收益率(%) |

| 天弘周期策略 | 94.85 | -0.02 | -5.54 | 富国天惠精选成长 | 94.37 | 0.56 | 0.24 |

| 景顺长城公司治理 | 94.47 | 4.30 | 2.17 | 富国天瑞强势精选 | 93.56 | 0.17 | 8.74 |

| 光大保德信中小盘 | 94.40 | 7.30 | -5.64 | 广发大盘成长 | 92.92 | 7.15 | 6.02 |

| 国投瑞银创新动力 | 94.39 | 0.08 | 0.09 | 上投摩根中国优势 | 92.27 | -1.45 | 5.95 |

| 东吴新经济 | 94.34 | 0.06 | -1.48 | 嘉实策略增长 | 92.23 | 4.35 | 1.12 |

| 股票型仓位后五 | 激进混合型仓位后五 | ||||||

| 基金简称 | 仓位(%) | 一季度调仓(%) | 一季度收益率(%) | 基金简称 | 仓位(%) | 一季度调仓(%) | 一季度收益率(%) |

| 国泰区位优势 | 63.37 | -16.01 | -2.14 | 金元比联成长动力 | 53.58 | -7.00 | 0.76 |

| 泰达宏利成长 | 63.10 | -0.86 | -6.95 | 宝盈核心优势 | 52.01 | 5.80 | -1.92 |

| 大摩卓越成长 | 62.10 | -2.93 | 3.92 | 南方优选成长 | 49.58 | -20.63 | 2.89 |

| 新华行业周期轮换 | 61.88 | -22.18 | 3.58 | 交银优势行业 | 47.58 | 47.58 | 0.28 |

| 博时第三产业成长 | 61.52 | -7.42 | -0.86 | 中海蓝筹配置 | 43.83 | -15.08 | 1.33 |

数据来源:新浪基金研究中心 数据截至:2012年3月31日 *剔除建仓期基金

4 资产配置:超配房地产 做多万科

一季度,基金重点增持房地产和金融保险业,另外采掘业、金属非金属、食品饮料也在增持前五大行业。增持后房地产业和食品饮料行业配置比例超过标准行业配置比例,分配超配3.44和6.72个百分点。减持信息技术业、医药生物较多,但坚持后这两个行业配置比例仍高于市场标准行业配置比例。金融保险行业虽经增持,但配置比例仍低于股票市场标准行业配置比例。

截至一季度末,前三大持仓行业为金融保险业、机械设备仪表和食品饮料。基金减持防御性的医药行业,增持周期性的房地产行业,可见对市场看法转暖。另外,以蓝筹股为主的金融保险业,前期被较大比例低配,一季度比重有所抬升。

| 增减持前五行业 | |||||||

| 前五名 | 后五名 | ||||||

| 行业名称 | 占股票投资市值比(%) | 股票市场标准行业配置比例(%) | 占比变化(%) | 行业名称 | 占股票投资市值比(%) | 股票市场标准行业配置比例(%) | 占比变化(%) |

| 房地产业 | 7.43 | 3.99 | 1.53 | 信息技术业 | 4.95 | 3.37 | -1.42 |

| 金融、保险业 | 16.78 | 23.84 | 1.18 | 医药、生物制品 | 6.91 | 3.67 | -1.37 |

| 采掘业 | 6.42 | 19.57 | 0.76 | 机械、设备、仪表 | 13.55 | 10.24 | -0.33 |

| 金属、非金属 | 4.52 | 6.77 | 0.41 | 石油、化学、塑胶、塑料 | 3.31 | 3.93 | -0.26 |

| 食品、饮料 | 11.99 | 5.27 | 0.33 | 社会服务业 | 2.32 | 1.19 | -0.23 |

数据来源:新浪基金研究中心 数据截至:2012年3月31日

一季度基金增持最多的股票是万科A、中信证券和金地集团;减持最多是中国联通、工商银行和农业银行。

| 增减持前十股票 | |||||||

| 前十名 | 后十名 | ||||||

| 名称 | 持有基金数 | 持股总量(万股) | 季报持仓变动(万股) | 名称 | 持有基金数 | 持股总量(万股) | 季报持仓变动(万股) |

| 万科A | 163 | 218,401.26 | 43,786.80 | 中国联通 | 17 | 36,798.38 | -95,186.79 |

| 中信证券 | 104 | 60,438.76 | 23,893.76 | 工商银行 | 34 | 100,571.62 | -30,106.07 |

| 金地集团 | 53 | 67,431.67 | 21,318.47 | 农业银行 | 23 | 49,488.19 | -23,603.23 |

| 格力电器 | 128 | 78,295.10 | 20,052.42 | 招商银行 | 190 | 216,799.56 | -21,878.35 |

| TCL集团 | 7 | 16,595.99 | 15,254.46 | 华夏银行 | 33 | 27,823.65 | -19,902.89 |

| 中联重科 | 30 | 36,904.54 | 14,648.07 | 民生银行 | 154 | 289,929.80 | -19,890.44 |

| 上汽集团 | 58 | 38,414.44 | 14,244.50 | 广深铁路 | 9 | 28,276.94 | -10,306.10 |

| 海通证券 | 56 | 46,960.55 | 14,124.63 | 南方航空 | 1 | 4,044.44 | -10,175.69 |

| 美的电器 | 74 | 54,294.10 | 14,093.95 | 中国南车 | 8 | 42,791.43 | -9,781.13 |

| 新湖中宝 | 12 | 36,882.43 | 9,312.69 | 中国水电 | 31 | 25,143.12 | -8,748.45 |

数据来源:新浪基金研究中心 数据截至:2012年3月31日

5 基金公司

5.1逾七成基金公司规模缩水 整体缩水0.88%

虽然市场反弹、净值上浮,但由于投资者逢高赎回的行为,一季度66家基金公司资产规模缩水193.734亿,总的管理规模达21043.47亿元,环比缩水0.88%。66家基金公司中19家规模扩大;47家缩水,占比72.21%。

截至一季末,管理规模逾1000亿元公司由5家增为6家,时隔半年广发基金再次进入千亿公司大军。第一名华夏基金超越第二名嘉实基金447.70亿元,相比上季度357.77亿的差距,优势进一步扩大。

华夏基金和招商基金规模增长超100亿元,其中招商基金以26.79%的增幅名列增幅榜榜首。富国基金取代工银瑞信进入前十大基金公司第十,银华基金排名从去年四季末的第十上升至一季度的第九。

| 一季度基金公司规模排名 | |||||

| 前十名 | 后十名 | ||||

| 公司名称 | 资产净值(亿元) | 变化率 | 公司名称 | 资产净值(亿元) | 变化率 |

| 华夏基金管理有限公司 | 1975.31 | 10.30% | 方正富邦基金管理有限公司 | 1.25 | -90.45% |

| 易方达基金管理有限公司 | 1527.61 | 6.59% | 富安达基金管理有限公司 | 3.77 | -10.44% |

| 嘉实基金管理有限公司 | 1323.16 | -3.97% | 财通基金管理有限公司 | 3.86 | -63.48% |

| 南方基金管理有限公司 | 1227.24 | 6.45% | 纽银梅隆西部基金管理有限公司 | 4.76 | -17.98% |

| 博时基金管理有限公司 | 1129.65 | 3.24% | 浙商基金管理有限公司 | 7.11 | -6.72% |

| 广发基金管理有限公司 | 1082.87 | 10.07% | 金元惠理基金管理有限公司 | 8.78 | -9.44% |

| 华安基金管理有限公司 | 739.60 | -7.01% | 浦银安盛基金管理有限公司 | 21.35 | -8.81% |

| 大成基金管理有限公司 | 661.72 | -10.96% | 平安大华基金管理有限公司 | 21.59 | -20.49% |

| 银华基金管理有限公司 | 618.01 | -5.10% | 民生加银基金管理有限公司 | 23.58 | -54.35% |

| 富国基金管理有限公司 | 616.39 | 3.08% | 诺德基金管理有限公司 | 33.43 | -1.02% |

数据来源:新浪基金研究中心 数据截至:2012年3月31日

5.2 前十大公司仓位明显高于后十大公司

从仓位看,前十大规模的基金公司持仓整体高于后十大。资产管理规模排名前10的基金管理公司有8家股票型基金仓位高于平均仓位82.99%,1家高于90%,均值为85.54%;资产管理规模排名后10的基金管理公司中有7家有统计数据,其中仅3家股票型基金仓位高于平均水平82.99%,均值为81.94%。

从持股集中度看,各家公司一般股票型基金持股集中度差异大,持股集中度较高的基金公司是方正富邦、天弘基金和平安大华,持股集中度均高于55%;持股集中度较低的基金公司是上投摩根、嘉实基金、诺安基金和招商基金,持股集中度均低于17%。

| 基金公司组合配置状况 | ||||||

| 基金公司 | 资产规模(亿元) | 股票投资市值(亿元) | 股票型基金整体仓位(%) | 偏股基金数量(只) | 重仓股数量(只) | 持股集中度(%) |

| 华夏基金管理有限公司 | 1975.31 | 1294.64 | 79.22% | 10 | 70 | 20.54% |

| 易方达基金管理有限公司 | 1527.61 | 955.95 | 83.43% | 13 | 16 | 19.92% |

| 嘉实基金管理有限公司 | 1323.16 | 909.81 | 86.42% | 14 | 50 | 14.89% |

| 南方基金管理有限公司 | 1227.24 | 518.38 | 86.40% | 10 | 52 | 18.15% |

| 博时基金管理有限公司 | 1129.65 | 619.96 | 84.42% | 10 | 10 | 20.25% |

| 广发基金管理有限公司 | 1082.87 | 599.59 | 83.07% | 9 | 92 | 24.09% |

| 华安基金管理有限公司 | 739.60 | 489.17 | 89.99% | 8 | 58 | 20.29% |

| 大成基金管理有限公司 | 661.72 | 481.26 | 89.09% | 9 | 106 | 25.77% |

| 银华基金管理有限公司 | 618.01 | 426.44 | 79.87% | 8 | 41 | 17.10% |

| 富国基金管理有限公司 | 616.39 | 374.77 | 93.49% | 8 | 100 | 25.94% |

| 工银瑞信基金管理有限公司 | 536.24 | 272.71 | 90.21% | 7 | 98 | 19.48% |

| 上投摩根基金管理有限公司 | 535.83 | 318.57 | 87.26% | 9 | 65 | 13.96% |

| 鹏华基金管理有限公司 | 497.86 | 306.42 | 86.43% | 9 | 62 | 29.79% |

| 招商基金管理有限公司 | 492.83 | 136.14 | 80.50% | 8 | 19 | 16.71% |

| 汇添富基金管理有限公司 | 486.29 | 321.38 | 81.31% | 9 | 43 | 22.59% |

| 诺安基金管理有限公司 | 471.19 | 266.45 | 72.31% | 8 | 60 | 16.39% |

| 交银施罗德基金管理有限公司 | 462.61 | 265.89 | 82.82% | 9 | 59 | 31.57% |

| 建信基金管理有限公司 | 406.40 | 232.49 | 76.78% | 7 | 76 | 19.70% |

| 中银基金管理有限公司 | 398.57 | 135.95 | 73.24% | 8 | 19 | 29.77% |

| 融通基金管理有限公司 | 394.81 | 316.22 | 81.58% | 5 | 83 | 24.46% |

| 景顺长城基金管理有限公司 | 371.30 | 316.90 | 88.70% | 11 | 74 | 31.00% |

| 国泰基金管理有限公司 | 369.83 | 237.08 | 83.24% | 10 | 76 | 17.43% |

| 国投瑞银基金管理有限公司 | 346.00 | 199.24 | 83.97% | 5 | 66 | 29.36% |

| 华宝兴业基金管理有限公司 | 332.90 | 234.20 | 81.08% | 8 | 49 | 21.49% |

| 长盛基金管理有限公司 | 323.33 | 224.14 | 89.61% | 7 | 98 | 21.44% |

| 兴业全球基金管理有限公司 | 316.22 | 193.49 | 75.78% | 6 | 49 | 37.36% |

| 海富通基金管理有限公司 | 305.11 | 201.30 | 86.57% | 7 | 69 | 41.39% |

| 长城基金管理有限公司 | 281.00 | 218.35 | 85.31% | 6 | 129 | 39.51% |

| 华商基金管理有限公司 | 270.04 | 193.70 | 80.75% | 6 | 83 | 30.96% |

| 中邮创业基金管理有限公司 | 247.04 | 210.77 | 87.25% | 5 | 10 | 20.44% |

| 光大保德信基金管理有限公司 | 229.23 | 194.76 | 90.64% | 7 | 65 | 25.74% |

| 泰达宏利基金管理有限公司 | 214.57 | 141.74 | 75.04% | 10 | 38 | 27.38% |

| 长信基金管理有限公司 | 199.21 | 88.09 | 76.01% | 7 | 121 | 20.43% |

| 万家基金管理有限公司 | 171.17 | 77.81 | 82.62% | 4 | 37 | 24.55% |

| 国海富兰克林基金管理有限公司 | 140.29 | 122.14 | 89.86% | 6 | 86 | 25.72% |

| 银河基金管理有限公司 | 135.58 | 71.55 | 77.23% | 5 | 43 | 31.67% |

| 农银汇理基金管理有限公司 | 133.10 | 106.01 | 88.07% | 5 | 55 | 21.59% |

| 信诚基金管理有限公司 | 131.14 | 72.76 | 84.38% | 7 | 63 | 24.45% |

| 华泰柏瑞基金管理有限公司 | 126.30 | 105.02 | 82.72% | 5 | 73 | 29.26% |

| 国联安基金管理有限公司 | 125.36 | 81.14 | 74.73% | 6 | 77 | 20.14% |

| 中海基金管理有限公司 | 115.38 | 72.96 | 89.70% | 7 | 36 | 21.60% |

| 东吴基金管理有限公司 | 112.65 | 86.88 | 86.96% | 7 | 76 | 25.99% |

| 申万菱信基金管理有限公司 | 111.64 | 81.26 | 77.71% | 6 | 33 | 24.13% |

| 摩根士丹利华鑫基金管理有限公司 | 97.47 | 68.07 | 73.67% | 6 | 52 | 21.59% |

| 东方基金管理有限公司 | 93.05 | 45.35 | 81.38% | 4 | 100 | 45.97% |

| 天弘基金管理有限公司 | 82.60 | 26.14 | 94.37% | 3 | 53 | 57.72% |

| 汇丰晋信基金管理有限公司 | 81.94 | 66.06 | 87.24% | 8 | 72 | 25.60% |

| 宝盈基金管理有限公司 | 79.54 | 50.42 | 80.33% | 4 | 10 | 25.22% |

| 华富基金管理有限公司 | 79.26 | 22.72 | 80.92% | 5 | 62 | 20.71% |

| 新华基金管理有限公司 | 72.86 | 60.69 | 84.19% | 7 | 53 | 26.75% |

| 泰信基金管理有限公司 | 69.32 | 45.36 | 75.64% | 6 | 50 | 32.57% |

| 金鹰基金管理有限公司 | 59.33 | 39.03 | 85.23% | 6 | 47 | 28.17% |

| 信达澳银基金管理有限公司 | 57.09 | 46.88 | 83.23% | 5 | 25 | 37.60% |

| 中欧基金管理有限公司 | 50.68 | 22.65 | 77.73% | 5 | 10 | 24.38% |

| 益民基金管理有限公司 | 44.53 | 32.01 | -- | 2 | 50 | 42.25% |

| 天治基金管理有限公司 | 34.91 | 24.49 | 83.46% | 5 | 66 | 26.46% |

| 诺德基金管理有限公司 | 33.43 | 26.36 | 80.07% | 5 | 54 | 27.93% |

| 民生加银基金管理有限公司 | 23.58 | 17.45 | 80.74% | 5 | 73 | 24.23% |

| 平安大华基金管理有限公司 | 21.59 | 18.26 | 84.02% | 1 | 69 | 55.01% |

| 浦银安盛基金管理有限公司 | 21.35 | 7.80 | 81.32% | 3 | 58 | 26.43% |

| 金元惠理基金管理有限公司 | 8.78 | 4.60 | 89.96% | 4 | 46 | 44.73% |

| 浙商基金管理有限公司 | 7.11 | 5.75 | 80.88% | 1 | 26 | 43.09% |

| 纽银梅隆西部基金管理有限公司 | 4.76 | 3.74 | 84.63% | 2 | 60 | 30.21% |

| 财通基金管理有限公司 | 3.86 | 2.81 | -- | 1 | 78 | 47.81% |

| 富安达基金管理有限公司 | 3.77 | 2.79 | 73.94% | 1 | 97 | 29.47% |

| 方正富邦基金管理有限公司 | 1.25 | 0.67 | -- | 1 | 67 | 57.88% |

数据来源:新浪基金研究中心 数据截至:2012年3月31日 *偏股基金包括一般股票型和激进混合型基金 *计算仓位时仅考虑已过建仓期的一般股票型基金 *持股集中度=基金公司前十大重仓股占股票/股票投资市值。