钮文新:当前货币政策已经超调

2011年05月26日 02:30 来源:国际财经时报

政策已经超调。

政策已经超调。

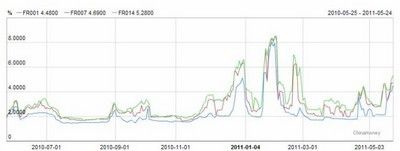

看看这张货币市场回购利率走势图吧,每次货币政策的大动作――加息、上调存准率都会引发货币市场利率的大起大落,我们且不表央行“熨平市场波动”的职责是否实现,单说这种波动的市场含义已经证明了货币政策的超调。

其实,“全球经济正在复苏过程中”的判断是错误的,而货币政策超调恰恰基于对全球经济的再次误判。上次金融危机发生过程中,我听到中国经济界“部级高层”说的最多的话就是:美国经济体制的纠错能力极强,危机不会大面积蔓延,更不会长时间存在。至于是否会出现“二次探底”的问题,他们就更加不屑地认为:概率几乎为零。

今年年初,我们再度听到严重的误判之声:美联储将于下半年,最迟第三季度转变政策方向。更可悲的理解是:他们甚至认为“QE2到期便是美国宽松货币政策的结束”。去看看美联储4月份的议息会议公告吧,他们明明白白告诉世人,QE2结束并不意味量化宽松政策的停止,更不意味着“紧缩来临”。

事实就是事实,现在谁还敢说“全球经济二次探底”的概率几乎为零?在我心目中,前面的感觉是55%,现在是75%。中国许多官员、学者误将欧美大灾之后回补库存的现象理解为“经济恢复”,这实在是一个严重的误判。

正是对“全球经济复苏”的误判,使得中国过于激进地实施“退出经济刺激计划”,这种180度“大掉头”式地退出,明显违背了正常的经济规律。我认为,退出可以,但必须适度地安排,逐步地退出。要维持一段“不加油、不刹车”的自主滑行,过程中观察世界经济变化,确认底部坚实之后,逐步加大退出力度,这才是正确的做法。可现在,神经质地“极左骤变极右”,中国经济势必“硬着陆”。

我不认为,双速复苏――发达国家缓慢复苏,发展中国家快速复苏――之说。更不认为,中国经济已经恢复了健康增长――不过是恢复了增长,但很不健康。不仅仅是新产业培育不会很快见效的问题,而使优势传统产业整合速度过慢的问题。整个金融危机期间,民间资本受到了极大的伤害,迄今没有复原。这说明,中国GDP10%以上的增长仅仅是政府投资过度引发的“被动性增长”,而绝非民间资本大规模投入所形成的主动性增长。如果没有主动性增长,谈什么经济健康?谈什么已经恢复?

关键是:到底能有多少人意识到问题的严重性。去看看当今世界,美国不敢停止量化宽松,继续刺激经济,但他们每天都必须借入40亿元债务,但继续举债的路远不及过去平坦,美国前审计长沃克在接受CNBC采访时称:“我们需要在数十年中保持实际GDP两位数的增长,才能帮助我们填补财政缺口。”在他看来,美国的财政状况比备受债务问题困扰的意大利、西班牙等欧洲国家更差。

这就对了。我们分析过,欧美现在都陷入了极度的困境,一切解决措施都是“止疼药”,根本的解决之道在于经济快速的增长,但谈何容易。就像一辆汽车,油料是否充足、动力系统是否强大还是后话,现在的问题是,而短期启动经济的“点火器”――财政手段都坏掉了,而且一时半会儿修不好,你说这部汽车可以“飞奔”,说这部汽车的内部结果如何完善,这不都是空话?

现在,欧美这部汽车之所以还在缓慢运动,是中国等新兴经济体在推它。“点火器”坏了,靠人推车,把车“憋”着了,这是欧美的如意算盘。但遗憾的是,车太大,推车的人力量太小。

这就是世界经济的现实,这样的现实面前居然说“世界经济正在恢复”,这是不是有问题?我认为,这样的误判必然导致政策过调。其实,我们必须看到,过去一年经济10%的增长是“财政积极过度”的结果,而货币超发也是因为财政过于积极所致。所以,关键点是“积极财政政策过火”,而不是主动性、全方位的经济过热,因为民间投资并未“热”,更谈不上“过热”。

在此背景下,解决问题也必须从“财政政策的积极程度”上入手,只要这个程度弱化一点,经济体温自然就会下降。金融政策作为服务性政策,必须跟在财政政策后面,亦步亦趋地逐渐退出。但遗憾,我们的金融收缩过猛过快,而财政政策的积极程度在“建设工程开弓没有回头箭”的作用下,无法大幅萎缩。其结果是,金融资源大量配置给国家项目,民间资本饥渴。

货币市场利率高企,对股市当然影响巨大。还记得当年“热钱”狙击香港吗?用大量美元汇兑港元,香港当局拼命抽紧港币银根,试图加大投机成本,捍卫港币;但结果是:港币隔夜拆息大涨,引发股市大跌,而国际投资豪客依赖期指大跌套得巨额利润。港币保住了,但股市惨不忍睹。

这样的案例今天同样适用于中国。大量热钱流入,令中国央行拼命收紧银根,推高货币市场利率的结果就是帮助华尔街巨头“做空中国”。中国货币政策恐怕必须是时转向,至少不能在踩刹车。否则实体经济垮了,股市、银行会一起垮台,难道那不是“危机”?

| 分享到: |

深度评论其他文章

- 2011-05-26 07:41:19消除权力寻租空间是治理择校乱象良方

- 2011-05-26 06:54:47涨价要玩安静游戏

- 2011-05-26 02:50:52舒圣祥:购物卡反腐 关键不在实名而在制

- 2011-05-26 02:50:49焦瑾璞:货币总量被动增长压力将逐步减弱

- 2011-05-26 02:39:58潘英甫:高端物业成楼市调调控避风港

- 2011-05-26 01:53:24易宪容:房价下行才能挤出泡沫 要严打投机炒作

- 2011-05-26 00:33:02吴睿鸫:客观冷静看待电荒真伪

- 2011-05-26 00:32:58丁洪先:药你命炒作反映投资困境