追杀中国造假股——中国概念股为何血溅美国资本市场

2011年05月26日 10:05 来源:南方周末

造假上市、上市后继续造假,一些生长在造假流水线上的“中国××公司”,在美国资本市场遭到做空者的集体围猎。

造假者正在遭受惩罚,什么时候轮到那些违规、违法帮助他们造假的人?

|

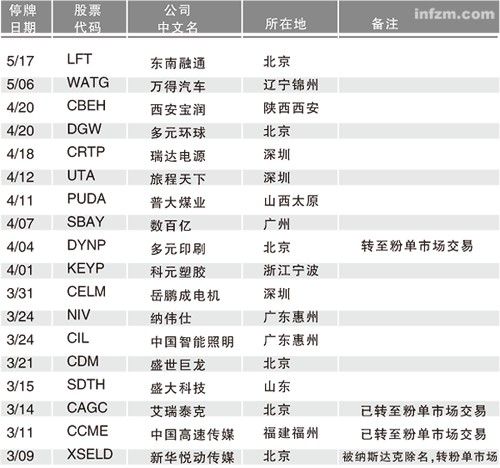

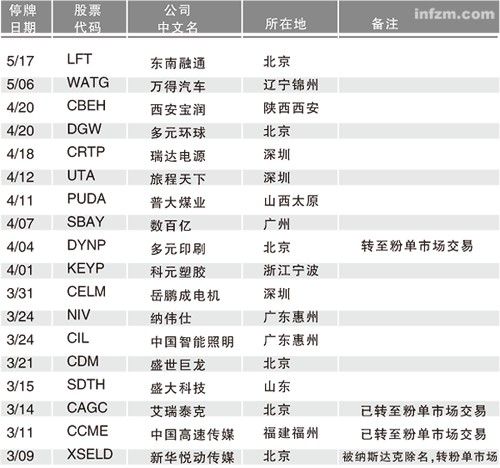

3月份以来被交易所停牌的中概股 数据整理:冯禹丁

“中国(在美上市)公司过去10年里积累起来的市场信誉,也许在最近3个月里土崩瓦解。”这是外媒对中国在美上市公司的最新评价。

3月至今两个多月间,已经有18家中国公司被纳斯达克或纽约证券交易所停牌,4家企业被勒令退市。

为了显示自己来自全球经济的火车头,这些涉嫌造假的企业在大洋彼岸常自冠威名——中国高速传媒(CCME)、中国教育集团(CEU)、中国绿色农业(CGA)、中国阀门(CVVT)、中国清洁能源(SCEI)……这些企业因此被称为“中国概念股”。

仅在一年以前,中概股还是美国金融危机之后资本市场上的强心剂。中国经济网的数据显示,2009年在美上市的中国公司股价几乎全线上涨,平均收益在130%左右。当年有5家中概股累计涨幅超过1000%。

但正是因为这些公司的业绩好到令人难以置信,很快便遭到做空者的调查与猎杀,那5家明星公司几乎全军覆没——艾瑞泰克因涉嫌造假已被停牌;东方纸业在与著名的做空者“浑水公司”(Muddy Water)一番大战之后,股价从13.6美元跌到3.8美元;其他几家的股票也全都跌到2-3美元。

罗氏证券(Roth Cpaital)近期的数据显示,市值在5000万至2.5亿美元间的中国概念股股票平均收益率已降为-23.5%。

猎杀中,中概股曝出的桩桩造假丑闻,震惊美国上下。

去年底,SEC(美国证券交易委员会)着手调查。2010年4月,美国众议院“监督和政府改革委员会”主席亲自去信SEC主席Mary Schapiro女士,过问调查进展,并提醒说,他的委员会拥有“随时调查任何问题的权力”。

链接

找个跳板,赴美上市

美国资本市场分为交易所和场外交易市场,前者包括纽交所、纳斯达克等;后者主要指OTCBB,它是一个会员报价系统,上面挂牌的企业也叫公众公司,但严格 来讲不叫上市公司,其股票只能在联网的做市商之间交易;此外,美国还有一个粉单市场(Pink Sheet),是指企业股权的广告报价系统。

企业在OTCBB上通过买壳挂牌只需由作为美国金融业监管协会(FINRA)会员的券商给SEC填报相关表格,不收“上市费”。从OTCBB转板去主板也 不需要经过严苛的审计流程,但IPO(首次公开发行)则需要,因此很多中国中小企业选择通过RTO来借壳,将OTCBB作为在美上市的跳板。

做空

在美国,如果看跌某支股票,可以做空。

做空有两种方式:一是向第三方机构(比如美林证券)借一定数量的股票,按当前市场价格卖掉。当股价下跌之后,再以下跌之后的价格买回来,将股票还回去。卖与买中间的差价,支付证券公司所收费用之后就是投资所得利润。

另一方式是买出售权,即某个日期之前按指定的价格卖出的权利。这比前者风险低,最大损失是该期权的价格。当股票被停牌时,做空者的收益是卖股票时的股价扣除至停牌时的借股费用。如果该股永不恢复交易,其股票价格相当于零,则做空方的收益率理论上为100%。5月5日,Schapiro女士在长达7页的回信中说,SEC的四个部门正在全力以赴地进行调查,并与美国上市公司会计监管委员会(PCAOB)合作调查,但“仍然因为无法获得中国政府相关部门的配合而感到受挫”。

“(中概股造假丑闻)让我想起来1980年代的丹佛低价股(Penny Stock)市场,市场泡沫吸引窃贼们利用投资者的狂热渔利,少数‘烂苹果’的行为已经伤害到了那些好的中国公司的信誉。”北京大学访问学者、前普华永道合伙人Paul Gilis教授对南方周末说。

上市产业链

这个江湖里充当掮客的多是华人,券商的背景多是犹太资本,“骗人骗得最狠的,还是华人”。

一个中国人难以理解的疑问是,为什么那么多造假企业会成功地在美国上市?

事实上,中国企业通过RTO方式(反向并购,即借壳上市)赴美上市,比在国内上市要容易得多,因为“上市”在中美两国的语境中含义并不相同。

2003年左右,借壳上市风潮开始在中国民营企业中刮起,至今已有近300家中国公司以RTO方式登陆美国市场。据SEC官方统计,从2007年至今年3月底,共有159家中国公司通过反向并购方式在美挂牌,其中很多登上的是OTCBB。

南方周末给十多家已被停牌、退市或调查的中国公司发去采访函,试图了解它们反向并购赴美上市的历程,但截至发稿时没有一家企业愿意接受采访。

美国著名财经杂志《巴伦周刊》(Barron’s)在去年8月的一篇深度报道“Beware of this Chinese Import”中,描述了源源不断输送中国企业前往美国借壳的“生产线”,使这一产业链成为公开的秘密。

以财务顾问或投资公司名义出现的专业“掮客”,是这个产业链的第一环。

一位要求匿名的北京企业主告诉本报记者,年初一家“香港布雷斯”公司找到他,游说他的公司去美国上市融资,“能融4000万美金”,他只需支付300万元人民币,加上7%的股权,上市后再付200万美金。随后他到布雷斯网站上发现其“成功案例”中有山东博润(BORN)等正被质疑的企业,遂放弃与之接触。

被这些掮客所成功忽悠的,多是二、三线城市的企业主们。

掮客们往往以海外投资公司或背景不凡的美籍华人的身姿成为地市级官员的座上宾。他们摸准了地方官员追求政绩标杆的心态,在后者的推荐或陪同下,走访、物色当地企业,甚至能当场即签下《赴美上市意向书》。

掮客们在自己网站上,喜欢炫耀性张贴与各地政府要员座谈的合影,并罗列全国各地的“成功案例”,还不忘附上当地政府发来的贺电:“欣闻我市**公司成为美国上市公司!热烈祝贺并慰问!”

《巴伦周刊》举出了三位重量级掮客——杜青松(音)、徐杰和魏天兵。

值得一提的是,南方周末记者发现,徐杰创办的两家公司中美桥梁资本和中美战略资本,一共运作了9家中国企业以RTO方式成功在美上市或挂牌。其中已由OTCBB转板成功的4家均已被做空者成功猎杀(其中一家被停牌),而仍在OTCBB和粉单市场的5家公司,股价均长期在0.2美元以下徘徊,有的甚至低至0.003美元。

如果转不了板,企业付出的百万美元“上市服务费”基本算打了水漂,但只要舍得花钱、胆子够大,转板并不难。

中美资本市场的另一个重大区别在于股票公开发行的时,中国实行排队审批制,美国是注册登记制。在OTCBB挂牌后的企业只要财务指标达到纳斯达克或纽交所的上市标准,即可转板。

比如纳斯达克要求的财务指标主要包括企业净资产达到500万美元、年税后利润超过75万美元或市值达到5000万美元;股价4美元以上;持股达100万股以上的股东超过400人等。

对于有心作假者来说,这些指标并不难达到。

而且,所有运作并不需要企业自己摸索,一路都有专业的掮客、券商、律所、会计事务所、公关公司等服务机构,全程提供量身定制的服务。

一家“烂苹果”往往是这样“达标”上市的:掮客找来一家烂公司后,就交给产业链上的券商,券商会先让熟悉的会计公司把这家企业的财务报表按照美国会计制度做得尽量光鲜,以求融到更大笔资金,使自己的佣金和股票变现也更多——一般来说,券商每融一笔资金有7%的佣金,外加“绿靴”(股票发行中的超额配售选择权)。

然后,与券商有着千丝万缕联系的对冲基金以极其便宜的价格采用PIPE融资(公众公司的定向增发)方式入资企业,当然,它们会以可转换债券等手段确保稳赚不赔。一切就绪,这家摇身一变的“中字头”企业成功上市。180天之后,按美国SEC的Rule144规则PIPE投资人的锁定期解除,对冲基金、券商们抛股走人。

真正被骗的,是二级市场的公众投资者,包括散户和一些大基金,因为这些基金的投资人要求其资产配置中有一定的新兴市场投资比例。

值得一提的是,这个江湖里充当掮客的多是华人,券商的背景多是犹太资本。“骗人骗得最狠的,还是华人。”前中国证监会官员老农(化名)向南方周末介绍。他曾在中美两国证券法律界工作多年。

做空者,猎杀季

做空也有钱赚,使得做空者成为一支重要的市场力量,也是上市公司天然的“监督者”。

“任何企业都能上市,但时间会证明一切,”这是美国资本市场中一句名言。

让好公司与坏公司昭然天下的,是一群无处不在的上市公司死对头——做空者。

与中国资本市场不同,做空机制一直存在于美国资本市场,它使得投资者在股票价格下跌时依然可能赚钱。做空也有钱赚,使得做空者成为了一支重要的市场力量,也是上市公司天然的“监督者”。它的巨大能量曾使能源巨人安然集团在24天内宣布破产。

做空中国小盘股的“鼻祖”是一位叫Asensio的美国人,但少有作为。后来他创建了一个空方网站,提供“阵地”。

另一个著名的空方网站是Geoinvesting,它的创办者Maj Soueidan早年曾投资中概股“上当受骗”。他曾写过一篇有名的文章:“被猎杀股的27个特征”,说这类企业一般利润率过高,频繁更换审计,高管薪酬过低等。

Geoinvesting副总裁 Dan David对南方周末说,“我们从来不是也不会是中国RTO公司的‘猎杀者’,事实上我们在帮助中国企业摆脱一小撮坏公司带给整体的恶名。”

很多个人做空者都在上述网站和资本市场门户网站Seekingalpha上发布自己的看空报告或博客。

做空者的一次标志性战役,是猎杀中国的新能源企业大连绿诺——只用了23天,它便被做空者“浑水”公司成功猎杀,以退市告终。战事之迅速,甚至打破了安然集团一役保持的记录。

“浑水”公司创始人Carson Block名声大噪。在接受《巴伦周刊》专访时,这位34岁的“打假英雄”称,从法学院毕业后他来中国淘金,一次偶然机会发现一家反向收购公司存在欺诈行为,就于2010年7月创办了浑水调查公司。

除绿诺之外,浑水还成功地猎杀了东方纸业、中国高速传媒和多元环球水务,这几个案例都成为空方的标志性战果。

正如Carson公开披露和承认的,空头一般会在公布针对某企业的质疑报告之前做空它的股票,且他们背后往往有对冲基金的支持与配合。

空头发布的看空报告五花八门,有的质疑企业的财务数据不可信,有的说其信息披露失真,还有的亲赴实地,用照片或视频揭露该公司运营状况跟报表不符。

与他们合作的,也有很多当地调研机构、工商资料协查公司(比较著名的如青岛联信公司),以及私家侦探。“2009年下半年来,这类订单明显增加,到现在我们已经做了十几单,”一家调研公司总裁告诉南方周末记者,“如果发现公司有问题,客户就做空,业绩真好的就买进。不过结果是做空的居多。”

这家公司一直为国外对冲基金提供服务,去年敏锐感觉到市场机会而组建了八人团队专为空头调研。

调查内容往往会写进空头发布的负面报告。随后,律师事务所跟进,发起针对被猎杀公司的集体诉讼——通常来说,不用等到造假得以查实,股价已经下跌,这意味着空方在财务回报上已经获胜。

一些做空者在中概股这座“富矿”中取得了成功。

比如猎杀中国天一医药(CSKI)的退休商人John Bird,《商业周刊》年初以《来自中国的一文不值的股票》为题报道了他的故事:这位62岁的电影院经营商从没来过中国大陆,却在报表中发现天一医药——一家卖痔疮软膏和减肥药的中国公司——消耗的硬纸板(用于包装)快得像“天方夜谭”,通过研究他做空了这支股票,一年后获利一百万美元。

“打假专业户”Alfred Little在“中概股猎杀季”中扮演了重要角色。从去年质疑绿色农业开始,他已经勤奋地连续质疑了绿诺、西安宝润、普大煤业、索昂生物和优酷等10来家中国企业。他对本报表示,由于“工作太忙”,暂时不能接受采访。

命中率最高、猎杀业绩最骄人的,还是“机构做空者”。

浑水成立半年来质疑的四家公司中,三家已经被停牌或摘牌,剩下一家股价跌去70%。

另一家著名的Citron公司,则在成功猎杀了中国生物、中国阀门等后,最近又与OLP Global一道猎杀了东南融通。5月17日后者被纳斯达克停牌,此时距离Citron发布第一篇质疑报告仅21天。更富标志意义的是,这是空头们猎杀了二十多家RTO中国公司之后,所斩获的第一家市值超过10亿美元的IPO上市公司。

“更大的风暴即将来临。”一名投资者说。

造假的土壤

当造假的中国概念股遭遇做空者的猎杀之时,人们有理由期待,那些帮助其造假的人,也会受到制裁。

在RTO江湖之中,确有相当部分的中国企业被掮客们忽悠骗去了钱财,这类受害者大多数搁浅在OTCBB这个估值很低、成交量很小、没有再融资功能的市场,它们从那里融来的钱还不够支付上市费用的,往往就此“认栽”作罢。

但自去年下半年以来被猎杀的那些中概股中,用i美股创始人方三文的话说,“还没发现哪一家是被冤枉的。”

这些企业最终并非倒在问题重重的上市环节,而是栽在公开上市之后仍无所忌惮地做假账。

迄今为止,遭猎杀的公司最初被做空者盯上,都是因为财报数据“好到难以置信”。而最后的导火索,则大多是审计机构或CFO(首席财务官)因拒绝在财务报告上签字负责而辞职或被解聘,导致公司无法向交易所递交相关文件。

一个不可否认的事实是,中国企业的财务造假,有着深厚的土壤。

在中概股丑闻中,几乎所有事发企业都被发现其国内工商资料和纳税记录上的利税、资产、收入数据,与它们递交给SEC的财报数据相差十倍、百倍,甚至无限倍——比如在美国名叫中国清洁能源公司的陕西索昂生物公司,当地税务机关后来开具的记录表明,该公司从2008年至2010年的纳税记录为0。

在美国会计师事务所Malone Bailey合伙人George Qin看来,这种情形并不夸张,还有比企业自己造假更可怕的事——“中国国有银行的工作人员,居然敢在银行里当面给我提供假的对账单”,他告诉南方周末记者,“我也算见过世面,但这件事在别的国家我还真没见到过,太可怕了。”

George是一名华人审计师,曾经在德勤、普华永道等事务所任职多年,目前在公司负责中国区业务。

Malone Bailey共有25家中国客户,2月以来,这家事务所已宣布其中有9家存在银行账户造假问题,并辞去了这些公司的审计工作。

最早Malone Bailey审查客户的银行对账单时,并不需要经由银行提供,而是由企业自己提供,“因为没有谁想到银行对账单会是假的。”后来发现造假之后,Malone Bailey对中国客户“特殊对待”,要求由银行出具被审计企业的对账单。

但此后的奇遇,超出George所有的人生阅历。他曾到一家银行去打印企业某一个账户的对账单,银行工作人员找出各种理由告诉他,当天打不了。在其强硬要求下,银行人员打印出来的账户,又并非他指定的账户。

再比如,银行经理的业务专用章应是唯一的,但George却发现两张由同一位经理交来的对账单上,同一个业务章的字体、笔画粗细略有不同——他不能不怀疑,是企业自刻了银行公章,盖在假的对账单上,再交给银行业务经理拿给审计师。

George在数家银行遭遇了类似情形,其中包括两家大国有银行与一家沪上股份制银行。“铁证表明,银行部分工作人员与企业里通外合,伪造虚假对账单,虚构销售收入和业务往来,”他气愤地说,“我不明白这么普遍的犯罪为什么没人管呢?银行真的不知情吗?”

“它们利用了运营地和上市地之间的空间区隔(remoteness),得以成功地欺骗并逃脱惩罚。”SEC主席Mary Schapiro如此评价这些中国造假股。

中国证监会对海外上市公司并无管辖权,而美国SEC则很难跨越大洋,亲临公司所在地核查。

但这个漏洞正在被填补上——最新的消息是,中美两国的监管部门将在数月内达成一份跨国监管协议,双方在对方境内享有同等的监管权。

当造假的中国概念股遭遇做空者的猎杀之时,人们有理由期待,那些帮助其造假的人,也受到制裁。惟其如此,中国公司们赖以生存的商业土壤才能更为健康。上一页1下一页

| 分享到: |

滚动新闻其他文章

- 2011-06-08 14:29:00河南规定国企领导必须公开薪酬和职务消费

- 2011-06-08 14:22:00中国公布首个国土空间开发规划

- 2011-06-08 14:19:368日人民币汇率中间价:1美元对人民币6.4795元

- 2011-06-08 14:13:00意大利庆祝统一150周年 卡萨帝冰箱“插”上国旗

- 2011-06-08 14:09:36中铝火速整合5家稀土企业 挺进三甲几无悬念

- 2011-06-08 14:06:00【财新调查】5月新增贷款预计回落至6258亿元

- 2011-06-08 14:00:50中国4月买进166亿美元日本长期国债 创6年新高

- 2011-06-08 13:55:00深陷“污染门” 哈药股份8日午盘再跌超3%

南方周末其他文章

- 2011-06-07 15:11:38谁是宏观数据的泄密者?

- 2011-06-04 13:17:00《功夫熊猫2》:“向中国文化致敬”

- 2011-06-04 08:39:08联合利华被罚的法与理

- 2011-06-03 14:18:34汉王科技股东“减持”疑云

- 2011-06-03 13:10:23动车实名制首日面面观

- 2011-06-03 12:03:51专注汽车还是投资 华泰汽车父子兵陷困局

- 2011-06-03 11:36:14第三方支付 抢着为钱修路

- 2011-06-03 11:22:58肃铅风暴 浙江关停铅蓄电池企业超九成