中国南车北车钱紧:百亿增发受阻举债度日苏江

http://msn.finance.sina.com.cn 2011-08-16 09:15 来源: 21世纪经济报道

|

本报记者 苏江 上海报道

中国高铁投资遭遇近年来最严厉的制约政策。

8月10日召开的国务院常务会议决定对高速铁路及其在建项目安全大检查,中国北车(601299.SH)下属长客股份的CRH380BL型动车组不仅被要求暂停出厂,同时还有54大列该型号动车组被召开整改。

另一方面,暂停审批新的铁路建设项目和对已受理的项目进行深入论证的消息,更令市场对高铁投资增速放缓的判断得以印证。不少卖方机构近几个交易日纷纷对高铁行业涉及个股下调投资评级,作为中国最大的两家动车组车辆提供商,中国南车(601766.SH)和中国北车也未能避免。

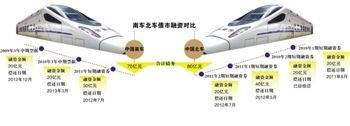

更重要的是,中国北车和中国南车今年3月和6月相继启动的百亿增发计划,也因“7·23”温州动车事故后股价一路暴跌遭遇搁浅;虽然中国南车已将审核增发方案的股东大会推迟召开,但资金链较为紧张的两家动车生产商,遭遇股价双双破发后如何面对资金窘境,成为市场关注焦点。

价格倒挂增发新股梦难圆

今年6月15日,A、H两地上市的中国南车抛出上市近3年来的首个融资计划。

公司计划以不低于每股6.02元(将分红因素考虑后)的发行底价定向增发不超过18.27亿股,预计募资110亿元投资于高速重载轨道交通装备产业化等5个项目。

和一般的定增方案不同的是,中国南车两名股东南车集团和社保基金表示将认购全部融资额度,双方分别认购60亿和50亿元。

然而,“7·23”温州动车事故后的第2个交易日,中国南车即跌破6.02元增发价,8月8日创5.1元的年度新低。15日,该股收于5.43元,比7月22日收盘价下跌18%,距其增发底价约10%。

鉴此,中国南车决定将原定于8月5日召开审核增发方案的股东大会推迟至9月29日召开,但拖延战术能否奏效令人生疑。

一方面,高铁投资新政出炉前后,各家卖方机构纷纷下调中国南车未来两年盈利预测,元富证券(香港)分析师更将中国南车评级调至“持有”,分别给出中国南车A股5.58元人民币和H股5.49元港币的目标价。

另一方面,“7·23”温州动车事故涉及两辆列车均为中国南车生产,中国南车(1766.HK)遭到抛售,7月25日,暴跌13.96%后一路下跌,截至8月15日,收于4.56港元,较之7月22日收盘下跌34.39%。

和中国南车类似的是,中国北车今年也启动上市后首轮融资计划。

据今年3月中国北车披露的增发预案,公司计划定向发行不超过15亿股募资约107.4亿元,用于高铁车辆装备技术研发与提能改造等5个项目。

由于此后数月中国北车股价从8元附近跌至6.5-7元,7月初,公司不得不调整增发计划,其中最重要的就是将增发底价从原先的7.16元/股下调为6.16元/股,7月20日中国北车股东大会通过增发方案。

虽然中国北车暴跌前通过增发方案,但8月15日,该股收于5.05元,较7月22日跌幅达22.31%。

与南车集团及社保基金全额认购中国南车增发股份不同,中国北车控股股东北车集团仅表示认购42.5亿-45亿元。根据调整后的方案,合计102.4亿元募资总额中的57.4亿-60亿元,需由机构认购。这意味着,只要中国北车市价低于6.16元增发价,其定增计划将面临流产。

可按照5.05元推算,如果中国北车回到增发价6.16元之上,其股价需至少上涨22%,在高铁投资放缓背景下,这显非易事。

屋漏偏逢连夜雨。8月12日,持续跟踪中国北车的海通证券将其投资评级从“买入”调至“中性”,并给出6个月4.5元的目标价。

据海通证券分析师龙华测算,就54大列动车组召回检测费用按照3级、4级和5级三种厂修的程度,维修成本将分别达2.646亿元、10.584亿元和31.752亿元,这使得中国北车当年净利润分别滑至28.851亿元、22.051亿元和3.92亿元。如考虑剩余动车组订单延迟出厂等因素,则其CRH380车型今后的市场竞争地位和市场份额都会受影响。

债市求援:北车难行南车易过

事实上,2008年和2009年的IPO融资,早已不能够满足中国南车和中国北车这两个需要资金持续投入的铁路机车生产商的要求。

以中国北车为例,2009年12月首发上市募资总额达135.43亿元;公司2010年年报披露,当年使用募资70.84亿元,其中30.74亿元用于募投项目,40.1亿元用于一般营运资金。

尽管如此,中国北车2010年8月还通过银行间市场发行两期短期融资券,第1期为1年期20亿元短融券;第2期为270天20亿元短融券。

本报记者查询上述两期短融券的募集说明书发现,其中约14亿元用于长客股份、唐山轨道客车等公司购买铜、铁、铝等原材料,6亿元用于永济电机等公司购买零部件,剩余20亿元置换银行贷款以降低融资成本。

截至今年3月末,中国北车负债率高达75.79%,此前凭借IPO募资,其负债率从2008年的82.3%降至2009年末的65.85%。

“双车”钱紧:百亿增发受阻举债度日

业内人士指出,中国北车债务结构一直不太合理。2008年末公司流动负债约占总负债的83.4%,上市之后,2009年末、2010年末和2011年1季度末,该比例分别高达90.9%、94.41%和90.74%,无疑使其面临一定的短期偿付风险。

由此,今年3月,中国北车启动定向增发也就不难理解。

据其披露,拟募集107.4亿元资金中,23.5亿元将用于补充一般营运资金,10亿元设立北车财务,3.63亿元用于相关多元产业,剩余约70亿元用于高铁车辆转技术研发与提能改造和大功率机车及重载快捷货运车辆装备技术研发与技改。

7月的修改方案中,仅5亿元改为增资北车租赁,其他募投项目未变。

然而,远水难解近渴,7月20日获得股东大会通过的定增方案,还需证监会审核批复。

今年5月,去年第2期20亿元的短融券已经到期,中国北车不得不两次发行合计60亿元的短融券。

其中3月发行1期40亿元,其中20亿购买原材料和各种零部件,另一半置换母公司银行贷款,今年5月需要偿还20亿元短融券的本息显然出自于此;7月发行的2期20亿元期限1年的短融券同样是为8月到期的20亿元债务偿还之用。

这意味着,定向增发的百亿资金到账前,囊中羞涩的中国北车仍只能通过短期融资维持资金链。

从其80亿元待偿还融资工具看,刚发行到帐的20亿元可偿还8月到期20亿元债务,剩余60亿元债务到期日分别是明年3月30日(40亿元)和明年7月22日(20亿元)。

可以预见,明年,中国北车仍需通过金融工具融得更大金额债务,才能保证资金不会断裂;而目前唯一能让其走出困境的正是跌破发行价20%以上的定向增发计划。

和中国北车单一选择短期融资券不同的是,中国南车债市融资选择金融工具的组合方式。

2008年A+H两地上市后,中国南车2009年和2010年分别发行3年期中期票据各融资20亿元,其用处和中国北车基本类似,其中10亿元偿还短期贷款优化债务结构,剩余10亿元用于补充项目筹建与流动资金。

通过两次中期票据的发行,中国南车的负债率去年末维持在67.59%,另一方面,流动负债的总负债占比约85.8%;相比之下,这两组数据一定程度均优于中国北车。

今年7月,中国南车再次发行1年期的30亿元短期融资券,其中5亿元用于置换银行贷款,剩余25亿元补充子公司流动资金。

从债务结构看,虽然中国南车2012年12月和2013年3月面临合计40亿元的中票到期,但公司此次启动的百亿增发一旦实施,将正好弥补这部分资金缺口,而今年7月新发的30亿元短期融资券即便赶不上增发资金到位,仍可通过短期融资工具偿还。