隆基股份隐藏关联交易 法人股受到外界质疑

http://msn.finance.sina.com.cn 2011-10-13 09:51 来源: 《中国经济和信息化》杂志

2010年6月21日,李振国和同学李春安、钟宝申的心情和20年前迥然不同。20年前的这一天,兰州大学物理系1990届的毕业生合影留念,他们怀揣着梦想,开始了创业人生。

20年后这一天,本该是他们举杯相庆,纪念彼此成功的时刻,但他们显然已经没有了如此雅兴,因为仅仅两个月前,他们的公司申请IPO被证监会否决了。

一年后,李振国们的西安隆基硅材料股份有限公司(下称隆基股份)再次申请IPO,这次卷土重来的隆基股份最终在7月25日获得证监会发审委通过。这次隆基股份登陆资本市场的战场也由之前的深圳中小板变为沪市主板。

一年前,证监会否决隆基股份上市申请的理由为其与无锡尚德“关联交易价格的公允性”以及是否存在“通过关联交易操纵利润的情形”难以判断。而一年后,隆基股份再次的首发申请获批,似乎之前的风险都得到了解决,但通过记者调查发现,这种风险依旧存在,而股权变更了的隆基股份隐性风险亦开始显现。

“兰大系”隐忧

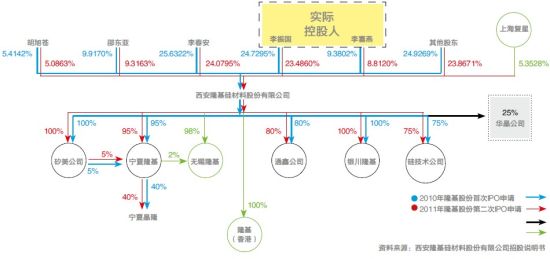

在隆基股份两次发布的招股说明书中,一个特殊群体在股权结构中一直占有很大比例,虽然他们的关系并不属于证监会规定必须说明的股东关系,但正因为隆基股份在招股说明书中没有发布这些人的特殊关系信息,而使得这个群体的真正关联性显得扑朔迷离。

这群人都是来自于兰州大学物理系的1990届毕业生,在隆基股份的87个自然人股东中,这个校友群至少有十多人。隆基股份如果上市成功,“兰大系”将成功造富。

在隆基股份2011年发布的招股说明书里清楚标明,隆基股份的董事长李振国持有发行人股份5265.0840万股,占发行人股本总额的23.485967%。李振国的妻子李喜燕持有发行人股份1975.4740万股,占发行人股本总额的8.811999%。夫妻二人持有股份占发行股本的32.297966%的股份。在本次发行完成后(暂按发行7500万股计算)将持有隆基股份24.20%的股份。

而据记者了解,2010年隆基股份实现净利润4.47亿元,较2009年的1.05亿元足足飙升了325.71%,以发行后总股本2.99亿股计算,每股摊薄收益达1.50元,如果按照市盈率30倍计算,隆基股份发行价约在45元左右。若以45元的发行价计算,李振国夫妻持股的市值超过了32.56亿元,按最新发布的胡润2011年中国富豪榜,李振国夫妻的这个身价已经排在陕西富豪的季军位置。

资料图。

资料图。据招股说明书显示,隆基股份的第一大股东李春安与李振国是同学关系,他们同为43岁,且同于1990年毕业于兰州大学本科物理系。

李春安因持有隆基股份5398.1400万股而拥有股份24.079490%,在本次发行完成后(暂按发行7500万股计算)将持有隆基股份18.04%的股份,若同样按照45元的发行价计算,如上市成功,李春安仅在隆基股份的身价就达到24.27亿元之多。

同为43岁的钟宝申,亦为李振国和李春安的兰州大学同届同系同学,现在是隆基股份董事兼总经理,持有隆基股份255.5660万股,约占总股本比1.14%股,在本次发行完成后,若同样按照45元的发行价计算,如上市成功,钟宝申仅在隆基股份的身价就达到约1.15亿元之多。

自然人股东排名第14位的高斌持有隆基股份114.0240万股,约占0.508627%,按以上计算方法,身价也将为5000万元以上。另外,陈红、申加兵、张长江都持有15万股,按以上计算方法,也将有600万元以上的身价。高斌、陈红、申加兵、张长江、李振国、李春安和钟宝申同样是1990年毕业于兰州大学物理系。

而原股东之一李文学也是李振国的同学,李文学和另外一个股东张珍霞为夫妻关系,张珍霞是公司的财务经理,现在持有680.6620万股,按以上计算方法,在隆基股份上市后,她的身价也将在3亿元以上。

这些校友因持有隆基股份的股份,在上市后身价至少达数百万元、千万元甚至亿元以上,如果隆基股份顺利上市,这里将成为兰州大学校友的财富盛筵。

据有关资料,隆基股份三名独立董事中,独立董事张苗和黄克孟的名字也出现在兰州大学1990届校友名单中。

关于隆基股份的公司名称,有三个说法,一是这个名字来源于第一大股东李春安1993年率领5位兰州大学校友创建的名为隆基的公司有关;还有一种说法是兰州大学历史上有一位校长叫江隆基,作为兰州大学校友创办的公司叫此体现校友精神;另一个说法是,西安是唐玄宗李隆基创开元盛世之地,故取此名,意味蒸蒸日上之意。

而据资料显示,隆基股份的兰州大学印记由来已久,公司创始人之一的李葛卫也是兰州大学校友。

2000年2月,隆基股份前身西安新盟电子科技有限公司成立,注册资本50万元,其中李振国持股40%,李葛卫持股40%,另一位徐志松持股20%,法定代表人为李葛卫。两年后,李葛卫将所持有的股份转让给李振国和其他股东,完全退出隆基股份。就在李葛卫退出不到半年,李振国的妻子李喜燕注资,公司一度变成李振国夫妻的完全控股公司,变成了彻底的“夫妻店”。直到李振国的同届校友李春安加入,这时,公司注册资本已经变成了2000万元。后来,李振国的同届校友钟宝申、高斌等逐渐加入,公司的名称也于2007年12月改为西安隆基硅材料有限公司,这时,注册资本也改为2500万元。

此时,隆基股份把公司上市列入议事日程,“兰大系”的财富盛筵步入轨迹。

因为李振国夫妻处于相对控股地位,是隆基股份的实际控制人,虽然在招股说明书里明确标注了“不能排除实际控制人利用其控股地位,通过行使表决权、其他直接或间接方式对本公司的经营决策、财务决策、重要人事任免等进行控制,侵害本公司或公众投资者利益的风险”,而且特别强调是“相对控股地位”。但在业内人士看来,从投资者的角度分析,考虑到一些股东和李振国之间特殊的校友甚至同学关系,这种关系所产生的风险值得重视。

质疑法人股

质疑法人股投资者对于隆基股份法人股的质疑从第一个入股的浙江五都投资有限公司(下称浙江五都)开始。2008年4月8日,隆基股份通过股东会决议,同意股东邵东亚将其持有隆基有限(隆基股份前身)3.55555%的股权计88.8888万元,以2400万元转让给浙江五都,其他股东放弃优先购买权,每1元注册资本对应的转让价为27元。申报稿显示,浙江五都于2008年4月3日成立,成立后5天即入股隆基有限。

仅仅成立5天的法人股公司,其公司实力和可靠性有保障吗?

另一个遭到投资者质疑的法人股是国信弘盛。2009年2月5日,国信弘盛出资5260万元入股隆基股份,其中1000万元计入注册资本(占增资后总注册资本的4748338%)、4260万元计入资本公积,增资价格为每股5.26元。国信弘盛是2008年8月份才成立的国信证券全资子公司,主营业务为股权投资。其法定代表人、董事长胡华勇,现为国信证券董秘、投行事业部负责人。

值得注意的是,国信弘盛为隆基股份两次IPO的保荐人兼主承销商国信证券股份有限公司的全资直投子公司。国信弘盛入股时,隆基股份应该已经进入了上市辅导期。

若按照估算的发行价45元测算,国信弘盛持股市值也将分别高达4.5亿元,盈利幅度高达7.56倍,利润惊人。“保荐+直投”已经成为券商行业一个新获利模式。

然而,在众多投资者看来,同时作为股东和保荐人,券商的公正性就很难保证。国信弘盛和其他券商的直投子公司一样,并不是典型的PE,它从事的是Pre-IPO后期的直投项目,特别是创业板推出之后,这些直投公司的退出渠道大为扩展,在获取高利润的同时,风险大为降低。

隆基股份的四大法人股股东名单中,关系最密切的无锡尚德出现了,光伏富豪施正荣的身影显现其中。

2008年5月6日,通过股东会决议,同意新增注册资本人民币131.025万元,占变更后公司注册资本的4.98%,由无锡尚德以现金5136.181万元认缴,其中131.025万元计入注册资本,5005.1568万元计入资本公积,每1元注册资本对应的转让价为39元。无锡尚德由此获得隆基股份996万股,每股成本约为5.16元。

仅两个月后的2008年7月5日,隆基有限整体变更设立为股份有限公司,名称改为“西安隆基硅材料股份有限公司”,开启了上市的第一步。然而,正是法人股无锡尚德的加入,使中国证监会认为隆基股份因“主要关联交易方无锡尚德及其关联方因和客户签订保密协议原因,无法披露其向第三方采购的价格”(即关联交易风险)而否决了隆基股份的第一次上市申请。

上述被投资者质疑的法人股东都是在隆基股份第一次IPO申请时就在册的,而在隆基股份第二次IPO申请时,火线投资者上海复星化工医药创业投资有限公司(下称上海复星)的加入也同样让投资者质疑。

2010年9月,上海复星突击入股隆基股份,出资1.38亿元认购1200万股,每股价格为11.5元,且持股比例超过以前的法人股东国信弘盛和无锡尚德,一举成为隆基股份第五大股东。

若按照估算的发行价45元测算,上海复星持股市值将高达5.4亿元,盈利幅度高达2.91倍,上海复星在入股不到一年的时间内投资回报就逼近三倍,不失为暴富传奇。

而上海复星的庞大投资项目体系让投资者对于“去复星”后的隆基股份走向产生不信任。

质疑的焦点是上海复星纯粹的投资者身份,有消息人士指出,隆基股份之所以在第二次IPO时选择在上交所与上海复星的突然加入不无关系,如此看来,上海复星进入隆基股份的目的不言而喻,这也是投资者对“去复星”后隆基股份的市场走向担心的主要因素。

隐藏的关联交易

2010年3月隆基股份申请IPO被否时,证监会理由中所说的关联交易主要发生在隆基股份与无锡尚德、洛阳尚德、华晶公司、宁夏晶隆之间。无锡尚德和洛阳尚德的实际控制人都是施正荣。无锡尚德于2008年5月成为隆基股份的股东,施正荣也成为隆基股份的董事;华晶公司、宁夏晶隆是隆基股份的联营公司。

当时,无锡尚德持有隆基股份4.73%的股权,也是隆基股份的第一大客户。2007~2009年隆基股份对无锡尚德及其关联方的销售收入占营业收入比重为18%、35.83%、67.61%,这种对大客户过于依赖营业收入结构成为日后IPO受阻的掣肘。

隆基股份为了在关联交易方面做到符合证监会的要求,在新的招股说明书四个方面做了说明:在向关联方销售货物方面,隆基股份2008年度至2009年度向关联方销售货物的金额分别为26857.93万元、45765.44万元,分别占当年营业收入的比重为43.55%、59.83%,上述关联方包括无锡尚德及其关联方(包括洛阳尚德和上海尚德)、华晶公司。2010年度,隆基股份向无锡尚德及其关联方、华晶公司销售货物的金额为28363.61万元,占当期营业收入的比重为17.17%,较2009年度已大幅下降。

在向关联方采购货物方面,隆基股份2008年度至2009年度向关联方采购货物的金额分别为2943.41万元、8383.84万元。2010年度,向关联方采购货物的金额为178.20万元,较2009年度已大幅下降。

在接受关联方提供的劳务方面,隆基股份2008年度至2009年度接受关联方提供的劳务(全部为委托华晶公司加工单晶硅片)金额分别为4036.36万元、476.77万元。2010年度,隆基股份未接受关联方提供的劳务。

2010年隆基股份的关联方交易大幅下降并非引入新的客户,而是在2010年9月20日,隆基股份将持有的华晶公司25%的股权全部转让,转让后华晶公司已不属于隆基股份的联营企业,所以和华晶公司的交易自然不算在关联交易之内。

在向关联方提供的劳务方面:隆基股份2008年度至2009年度向关联方提供的劳务(全部为受无锡尚德及其关联方委托加工单晶硅片)金额分别为0万元、6979.77万元。2010年度,隆基股份受无锡尚德及其关联方委托加工单晶硅片金额为19079.15万元,较2009年度增加173.35%。

从2010年4月23日隆基股份第一次IPO被否,到2010年6月20日施正荣辞去隆基股份董事职务,时间还不到两个月,目的就是为第二次上会扫清关联交易风险的障碍;再到2010年9月20日隆基股份将持有的华晶公司25%的股权全部转让,转让后华晶公司已不属于隆基股份联营企业,不构成关联方;到此时,已经为过会上市做好了充分准备。

虽然施正荣已不再担任隆基股份董事职务,但根据关联交易相关制度规定,施正荣离任后的12个月内,隆基股份与无锡尚德及其关联方的业务交易仍将纳入关联方交易范围予以披露。

现在,隆基股份已经安然过会,上市交易在即,然而,隆基股份的这种客户和供应商相对集中以及关联交易的风险仍然存在。

避不开的市场风险

时隔一年零四个月,隆基股份第二次IPO,在发行规模、募资额和投资项目方面均进行了变更。发行规模由7050万股上调至7500万股,计划募资额由10.87亿元上调至13.70亿元,募投项目则由第一次的“年产2000吨单晶硅片建设项”和“对宁夏隆基增资用于1800顿单晶硅扩产项目”变更为“对银川隆基进行增资,用于年产500MW单晶硅棒/片建设项”。

2010年,受益于德国、意大利等欧洲国家的光伏补贴政策和电池组件价格的下降,2010年光伏市场得到空前发展,全年光伏装机容量超过17GW,同比增长了133%。

隆基股份2010年业绩也取得了爆发式增长,2011年隆基股份的招股说明书显示,2009年、2010年隆基股份营业收入分别为7.65亿元和16.52亿元,净利润也从2009年的1亿元上扬到了2010年的4.46亿元。公司仅去年净利润,就同比提升了300%以上,净利润率高达26.9%。

但是,今年上半年以来,海外光伏需求大幅锐减,使我国主要依靠出口的光伏产业遭受严重打击。一位光伏行业研究人员认为,包括富士康等一大批资本雄厚的企业投资光伏,持续不断流向光伏产业,市场正遭遇前所未有的压力,光伏组件的价格也持续下滑。

据国际光伏研究机构Solarbuzz最新报告显示,组件的出厂价格已经比去年同期下降33%,预计今年第四季度还会继续下降18%。造成供需失衡的主要原因在于今年太阳能光伏的实际装机容量远低于预期,出现产能过剩。Solarbuzz还透露,明年光伏终端市场需求增长率可能还不到产能涨幅的一半,因此光伏市场环境将进一步恶化。因此,Solarbuzz预计在不远的未来,太阳能光伏市场将出现财务萧条期,众多公司将面临倒闭或被收购的风险。

知名机构iSuppli市场调研公司也认为,资本密集型的扩张将遭遇不断萎缩的终端市场和不断下跌的收益额。

隆基股份也在招股书中谈到光伏市场的风险:现阶段,太阳能光伏电池应用成本相对于传统的发电方式成本较高,而且这种趋势在未来一段时间内会持续,现阶段仍然需要政策扶持来大规模推广应用,因此,隆基股份将面临各国光伏产业政策变化及太阳能电池芯片及组件进口国国际贸易政策变化的风险;另外,光伏行业属于新兴行业,在行业发展初期阶段,受整个产业链各环节发展不均衡及市场需求变动的影响,不可避免会出现大幅波动现象,因此,如果隆基股份不能根据光伏行业的整体波动而降低采购成本、稳定销售价格,将会对隆基股份的经营业绩造成负面影响;而且如果在产品价格下降的同时,无法通过诸如向上游转嫁价格、技术更新、提高生产效率等手段使得产品成本保持同步下降,那么将对隆基股份的毛利润率造成不利影响。

在光伏企业普遍缺钱的当下,能够上市融资可谓对于隆基股份而言是个绝大的利好计划,但对于投资者而言,这种市场风险所引发的对隆基股份未来业绩的担忧会愈来愈大。