信质电机涉嫌虚增利润 创投公司突击入股

http://msn.finance.sina.com.cn 2011-11-16 00:59 来源: 国际金融报

本报记者 宋璇

信质电机对与关联方借款往来的信息披露并不完整,只是披露了每年往来资金的总额,是否支付利息却并未披露。有投资者认为,大额借款若不收取利息,则涉嫌虚增利润

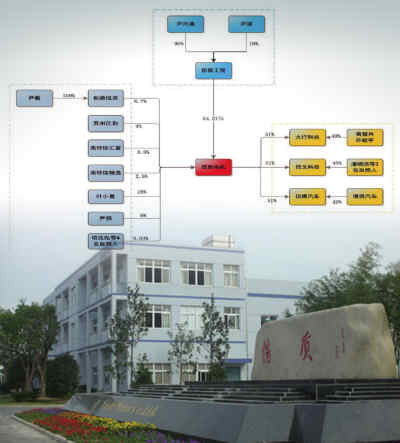

信质电机股份有限公司(下称“信质电机”)的融资疑问一个接一个。《国际金融报》在此前发表的《信质电机募资何用》一文中曾指出,公司2010年7月改制后增资的主要目的是为“还债”,但是本报记者仔细分析招股书后发现,本次增资路径颇为奇怪。据其招股书披露,2010年7月改制之后,信质电机进行了一次总额达1.98亿元的权益性融资,其中1.75亿元用于偿还公司借款,余下2300万元作为注册资本,自此公司注册资本由融资前的6700万元增至1亿元。在1.98亿元的融资中,有高达1.2亿元的资金出自公司债务权益人尹兴满的妻儿。换句话说,公司借债权人妻儿的钱还给债权人。余下的7800万元,通过几家创投公司突击入股,而这些突击入股机构的身份堪称复杂,在上市企业中,这样的融资路径实属少见。

妻儿出资还债

招股书显示,2010年7月,信质电机实行增资,其中,叶小青以现金增资1500万股,尹强以现金增资500万股,增资价格为6元/股。

信质电机对此次增资的解释是,2010年,随着偿还借款压力加大和公司生产规模扩大,公司通过引进财务投资者和现有股东增资方式,进行了1.98亿元的权益性融资,偿还了关联方全部借款,并实现了公司整体现金流运转的基本平衡。记者发现,所谓借款的关联方包括公司实际控制人尹兴满、控股股东信质工贸及尹兴满之子尹巍控制的创鼎投资。2010年度,信质电机偿还上述三方的借款金额合计为1.75亿元。

蹊跷的是,2010年7月信质电机为了“还债”的增资活动中,对象包括信质电机实际控制人,同时也是该公司债权人尹兴满的妻子和儿子。

资料显示,叶小青为尹兴满之妻,尹强则是尹兴满的小儿子,按照2010年7月的增资比例和价格计算,两人合计动用了1.2亿元。

这意味着信质电机的老板尹兴满及其大儿子尹巍借钱给公司,公司通过增资的方式,将所得资金还钱给老板,但其中1.2亿元来自于老板的妻子和小儿子。

“公司增资还债应该是为了解决资金紧张的问题,同时降低负债率,给监管部门一个好印象。”深圳一家大型券商研究所行业分析师在接受《国际金融报》记者采访时表示,“但出现这种自己人还钱给自己人的情况,却容易让人产生联想,企业是否有其他的目的。”

从目前的情况来看,信质电机对与关联方借款往来的信息披露并不完整,只是披露了每年往来资金的总额,是否支付利息却并未披露。有投资者认为,大额借款若不收取利息,则涉嫌虚增利润。

“高手”突击入股

在2010年7月这次距离信质电机提交招股书15个月的增资中,还出现了两家创投公司。

深圳市高特佳汇富投资合伙企业(有限合伙,下称“高特佳汇富”)以现金增资350万股,深圳市高特佳精选成长投资合伙企业(有限合伙,下称“高特佳精选”)以现金增资250万股。高特佳汇富、高特佳精选的执行事务合伙人均为深圳市高特佳投资集团有限公司(下称“高特佳集团”)。

按照6元/股的增资价格和信质电机2010年每股收益0.52元推算,增发市盈率为11.5倍,入股市盈率并不低。

不过,按照目前新股平均35倍的发行市盈率计算,信质电机发行价格或在18元左右,对于每股6元突击入股的高特佳集团来说,收益显然不低。

高特佳集团虽然在创投界知名度较高,但它却是今年7月博雅生物申请IPO的过程中,因创投企业直接控股公司的稀有案例,才在二级市场扬名。

高特佳集团是一家与上市公司有着密切联系的创投公司。资料显示,上市公司云内动力与三亚阳光大酒店并列为高特佳集团的第一大股东,均持有高特佳集团5000万股,持股比例为21.18%。此外,在沪深交易所挂牌的赤天化与河北宣工也分别出资4000万元与1500万元,各持有高特佳集团16.95%与6.36%的股份。若信质电机上市,将为三家上市公司的投资收益添上一个不小的数字。

此外,在高特佳汇富有限合伙人的名单中,还出现了深圳主板上市公司深赛格财务总监李力夫的身影,李力夫出资200万元,占高特佳汇富出资总额的1.6117%。

分析人士表示,上市公司高管潜伏IPO企业时有发生,但类似李力夫这样通过创投公司以合伙人身份介入拟上市公司的行为尚属少数。