美联储的路线图(二):零利率能维持多久

http://msn.finance.sina.com.cn 2012-07-02 17:44 来源: 新浪财经

文/周宇

伯南克的零利率期限承诺并没有平息市场对加息时机的猜测。保持到2014年底的零利率政策按以往的标准显得过度宽松,而且其对就业市场的帮助也愈发有限。

“We make the rules, the news, war, peace,famine, upheaval, the price per paper clip。

- Gordon Gekko (Wall Street, 1987)

在笔者刚进华尔街时,有人对我说:华尔街的宏观经济研究只关心一件事,就是利率。如果不考虑那些纯粹为了拉客户而哗众取宠的“经济演讲家”的话,此言不无道理。因为无论是GDP,通货膨胀,还是就业,最终都将影响利率的变动。而利率的变动将直接决定资产价格相应的变动。

从2009年衰退结束以后,美联储维持联邦基金利率上限为0.25%的政策能维持多久就成了华尔街日复一日的话题。专家们建立了一个个模型来预测美联储的加息时机,笔者也建过数个,从简单的历史统计到复杂的计量模型,可结果是众说纷纭,莫衷一是。

2011年8月的一天,伯南克公开宣布:基于当前的经济环境,零利率政策将保持至2013年底(于今年延长至2014年底)。眼见赖以谋生的话题有了答案,饭碗即将不保,华尔街经济学家们一片哗然。

开诚布公还是操纵预期?

伯南克上台后所采取的沟通方式与其前任格林斯潘截然不同。格林斯潘以措辞谨慎而著称。市场上曾流传着他在回答议员的质询时所说的话:“我知道你相信你弄懂了你觉得我所说的话,但是我不确定你是否意识到你所听到的不一定是我想要表达的意思。”(I know you believe you understandwhat you think I said, but I am not sure you realize that what you heard is notwhat I meant。)而伯南克上台后,不仅给了一个明确的低利率期限,还首次宣布在货币政策会议后召开记者发布会回答提问,并同时发布了委员们对经济指标、利率和加息时机的各自预测。

在伯南克十年前的演讲中,提高透明度亦是货币政策的重要一环。在理论上,提高透明度可以避免市场错误的解读货币政策,降低政策风险带来的市场波动性。

然而,为饭碗努力奋斗的华尔街经济学家们纷纷质疑,伯南克的一系列改革真的是为了提高透明度么?这其中,最招人非议的即是明确的零利率期限。美联储并非全知全能,何以能保证经济在两年以后仍不需要加息?若届时通胀迅速抬头(并非没有可能),而联储按兵不动,其反通胀的立场将沦为空谈。如果联储提早加息抑制通胀,又违背了期限承诺,则美联储数十年建立的政策公信力将毁于一旦。

美联储委员们辩称:低利率期限并不是一个具有约束力的承诺(Binding Commitment),只是根据目前的情况所作出的预测。既如此,发布一个没有约束力的预测给市场带来的只是噪音,引发更多的解读,放大了政策的波动性,与伯南克当初的目的南辕北辙。

美联储此举的目的,更像是引导市场的预期,从而变相操纵利率曲线。在实行卖短买长的扭转操作时,宣布一个近期不变,远期加息的承诺,有助于避免长短期利率由于扭转操作而出现倒挂。同时,伯南克希望使银行、企业和家庭了解并相信一个明确的低利率期限,从而在近期鼓励更多的借贷,加快经济的增长。

不过,当前的环境和预期是否真如美联储所言能支持零利率保持至2014年末呢?我相信答案是否定的。究其原因,则须谈及美联储的职责和货币政策的作用机制。

双重职责与最优利率

美联储所肩负的双重职责决定了其货币政策的考量因素。一方面,货币政策应致力于防止高通胀,另一方面,货币政策还需促成经济体的充分就业。而在很多时候,低通胀与充分就业很难同时满足,中央银行家们需要制订出一个所谓的最优利率,在这两个目标之间尽可能实现平衡。

斯坦福大学经济系教授泰勒(John Taylor)在1993年提出了著名的泰勒公式。该公式以通胀率和失业率为变量,根据对实际利率、自然失业率、央行通胀目标等一系列参数的假设,构建出了最优利率的计算公式。其模拟的结果与美联储的基准利率走势在过去20年内相当接近,因而也被业界广为应用。套用泰勒公式,代入美联储每次会议后发布的对未来通胀与失业率的预测范围,我们可以得到一个最优利率的区间(见图1)。从图上可见,即便是现在的经济数据都表明应立即提高利率,而美联储未来三年的预测区间的下限,也始终显著高于其承诺的水平。

图1. 联邦基金基准利率与泰勒公式预测的利率

图1. 联邦基金基准利率与泰勒公式预测的利率对此,美联储执委,伯南克的心腹爱将耶伦(Janet Yellen)今年4月在笔者的母校纽约大学的演讲中承认,根据传统的泰勒公式,基准利率应早于2014年上调。然而她认为由于利率下限为零的束缚,在衰退期间模型建议的负利率无法施行,因此在稍后维持一个更宽松的货币政策作为补偿。但迄今,并没有令人信服地实证研究能证明这种补偿对经济体更有帮助。在理论上,最优利率的计算是基于当前的变量值,无论过去的路径是否正确,其结果已反映在当前的变量值中了,无需重复纳入考量。

耶伦的另一个理由是出于对就业市场的担心。随着通货膨胀开始温和稳定,美联储货币政策的重心已从在衰退期的防通缩转向了促进就业市场的恢复。伯南克数次指出,加快就业市场的复苏是当务之急。因为失业者失业时间越长,其找到工作的可能就越小,由此将造成长久的结构性失业。联储芝加哥分行行长埃文斯(Charles Evans)曾建议,为了加速就业市场的恢复,他个人支持联储提高目标通胀率。

只是问题是,维持宽松的货币政策能在多大程度上帮助就业市场?

被误读的就业市场

在上一篇文中提到,此次衰退后经济恢复速度之缓慢仅次于大萧条时期,就业人数至今比起衰退前仍差500万人。尽管如此,每周新申请失业补助的人数在衰退结束后已减少近一半;非农部门就业已连续19个月保持增长;失业率从2009年峰值的10.0%下降到如今的8.2%。

劳动力市场的改善是事实。不过,真的是美联储的货币政策拯救了就业吗?以人民群众关注的焦点-失业率为例,常说的失业率的计算公式是(1 - 就业人数/劳动力总数)。造成失业率下降的,除了就业人数的增加以外,还可以是劳动力总数的减少。

实际上,劳动力总数的减少在本次失业率下降的过程中扮演了不可忽视的角色。衡量劳动力变化的重要指标劳动参与率,即劳动力数量占总人口的比重,从衰退前夕的66.0%下降至目前的63.8%。若我们假设劳动参与率在衰退开始后保持在66.0%不变,则当前的失业率将为11.6%,从趋势上并没有显著的下降。(见图2)

图2. 美国失业率在不同的劳动参与率条件下的变化情况

图2. 美国失业率在不同的劳动参与率条件下的变化情况

造成劳动参与率下降的原因主要有两个。一是更多的失业者退出劳动力市场,或进入学校再深造或因失业过久而主动放弃继续求职。二则是在二战后出生的婴儿潮一代逐渐将步入退休年龄。大约有7900万美国人在1946年至1964年间出生,而最早的一代,如今即将迈入67岁法定退休年龄的门槛。这种人口结构的演变意味着劳动参与率在未来数年内还将持续降低,由此将帮助失业率至少在名义上继续下降。(见图3)

图3. 劳动参与率与适龄人口变化情况

图3. 劳动参与率与适龄人口变化情况

因此,即便货币政策对劳动力市场没有任何影响,婴儿潮一代的退休也将减少劳动力的供给并带来大量的职位空缺,从而使失业率逐渐自然降低。而美联储的货币政策充其量也不过是加速了这一进程。

在衰退结束三年后,美联储的零利率政策对就业市场的影响已经越发有限。宏观经济理论通常把失业划分成三类,即摩擦性失业,结构性失业,以及周期性失业。摩擦性失业是劳动力正常流动过程中形成的短暂失业,结构性失业则是由于经济结构的变化带来的劳动力技能与岗位需求的错配,而周期性失业是由于经济周期波动对劳动力需求不足造成的失业。货币政策只能改善最后一种失业状况,而解决结构性失业有赖于为失业者提供技能培训使其符合新的市场需求,

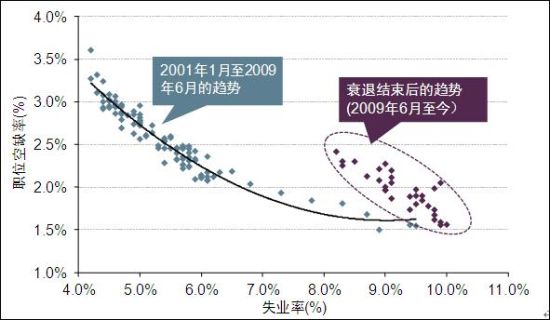

贝沃里奇曲线 (Beveridge Curve)可以帮助衡量市场中结构性失业的状况。其描述着职位空缺率与失业率之间的反向关系。截至今年3月份,职位空缺率为2.4%。该空缺率在历史上对应的失业率为5.6%左右,远低于当前的8.2%。自本次衰退结束后,失业率与职位空缺率的关系已明显偏离了长期的贝沃里奇曲线。在失业率居高不下的同时,更多的职位找不到合适的人选。这暗示着就业市场存在着深层次的结构性问题(见图4)。如果把当前的8.2%与曾经的5.6%失业率之间的差额解释为结构性失业,并假设长期自然失业率为5.0%,则意味着货币政策最多也就只能帮助失业率下降至7.6%,如果考虑到劳动参与率的变化,货币政策所消除的周期性失业将更加有限。

图4. 美国的贝沃里奇曲线 – 职位空缺率与失业率的曲线

图4. 美国的贝沃里奇曲线 – 职位空缺率与失业率的曲线总而言之,美联储保持到2014年底的零利率承诺,即便根据其自身的经济预测,也是过度宽松了。而且就业市场的数据更揭示,将进一步降低失业率作为继续维持长期低利率的理由并不充分。那么,伯南克如此做的意义何在?请关注下一篇《美联储的路线图(三)- 曲线救国的伯南克》

相关报道: